SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

А. Г.

Мастера трейдинга (новое видео без мерседесов), а также все что Вы хотели знать о комоне, но боялись спросить

- 16 октября 2019, 15:04

- |

Вышло новое видео из рубрики мастера трейдинга. Герой — автор стратегии на comon.ru

( Читать дальше )

( Читать дальше )

- комментировать

- ★5

- Комментарии ( 63 )

Для понимающих в рынке

- 14 октября 2019, 14:23

- |

Доходности в рублях 2015-2018 в % годовых

Наличный доллар (по курсу ЦБ) — +5,4%;

SPY+div — +11.3%;

Индекс государственных облигаций — +14.4%;

Индекс МосБиржи полной доходности «нетто» (по налоговым ставкам российских организаций) — +19.4%.

Резюме. Не покупайте долларовые активы, если не предполагаете падение цен на нефть на 30%+ в ближайшие несколько месяцев!

Наличный доллар (по курсу ЦБ) — +5,4%;

SPY+div — +11.3%;

Индекс государственных облигаций — +14.4%;

Индекс МосБиржи полной доходности «нетто» (по налоговым ставкам российских организаций) — +19.4%.

Резюме. Не покупайте долларовые активы, если не предполагаете падение цен на нефть на 30%+ в ближайшие несколько месяцев!

Всем ли нужно ЛЧИ?

- 02 октября 2019, 11:56

- |

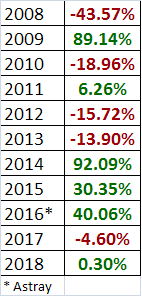

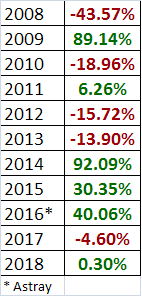

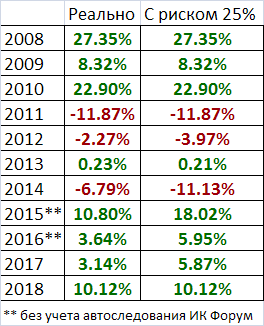

написать этот пост меня побудило чтение книги Вестникова, подаренной мне автором на конференции Смарт-лаба. В ней автор подчеркивает важность участия в ЛЧИ для частного трейдера и высказывает свои соображения как сделать так, чтобы в ходе соревнования быть «на слуху». Также на 62 странице книги приведена таблица личного участия автора

Ну да, если убрать два последних года, то эти результаты безусловно вызвали бы интерес у торгующей публики, любящей трехзначные доходности в %% годовых и «сливы» двузначных процентов. А что было бы у меня? Мне лень было искать даты экспираций RI, на которые ориентируется срок проведения ЛЧИ и точно считать доходность за этот период и поэтому я взял «за образец» доходность на своем счете за 4 месяца: сентябрь-декабрь

( Читать дальше )

Ну да, если убрать два последних года, то эти результаты безусловно вызвали бы интерес у торгующей публики, любящей трехзначные доходности в %% годовых и «сливы» двузначных процентов. А что было бы у меня? Мне лень было искать даты экспираций RI, на которые ориентируется срок проведения ЛЧИ и точно считать доходность за этот период и поэтому я взял «за образец» доходность на своем счете за 4 месяца: сентябрь-декабрь

( Читать дальше )

Мои итоги сентября и квартала

- 01 октября 2019, 13:55

- |

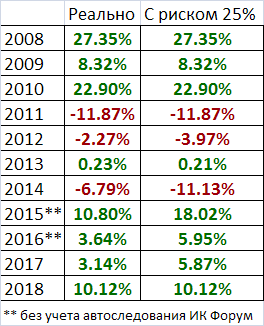

Начнем с традиционной таблицы

В отличии от августа, когда динамика моего счета сглаживала индекс Мосбиржи, в сентябре мой счет устроил «гонки» с индексом

( Читать дальше )

О "проклятиях" выступлений на конференции Смартлаба

- 26 сентября 2019, 11:29

- |

Чего то «торкнуло». Вот была 20-я конференция Смартлаба

http://confa.smart-lab.ru/20150926

На ней выступали Булыгина, Андрей Мурманск, Ильнур (Татарин), Максим Свиридов, Вадим Писчиков. Что было дальше? Ирина и Андрей попали в приснопамятную историю с «инвестором Алексеем» (как и Форум, но об этом чуть ниже), Ильнур снялся с ЛЧИ-2015 после скандального поста Ванюты. Свиридов и Писчиков давно не пишут ничего на смарте...

Я выступал на следующей конференции. В своем выступлении я приводил таблицу с проблемной зоной моих систем на RI

Но во время выступления у меня и в мыслях не было, что попадание в эту зону Si «похоронит» Форум и «начало конца» описано в вышеупомянутой истории с «инвестором Алексеем».

Вот чтобы это значило? :)

Так что желаю выступающим на предстоящей конференции удачи!

http://confa.smart-lab.ru/20150926

На ней выступали Булыгина, Андрей Мурманск, Ильнур (Татарин), Максим Свиридов, Вадим Писчиков. Что было дальше? Ирина и Андрей попали в приснопамятную историю с «инвестором Алексеем» (как и Форум, но об этом чуть ниже), Ильнур снялся с ЛЧИ-2015 после скандального поста Ванюты. Свиридов и Писчиков давно не пишут ничего на смарте...

Я выступал на следующей конференции. В своем выступлении я приводил таблицу с проблемной зоной моих систем на RI

Но во время выступления у меня и в мыслях не было, что попадание в эту зону Si «похоронит» Форум и «начало конца» описано в вышеупомянутой истории с «инвестором Алексеем».

Вот чтобы это значило? :)

Так что желаю выступающим на предстоящей конференции удачи!

Кто-нибудь видел поправки ЦБ?

- 23 сентября 2019, 14:23

- |

Или опять только журналистские комментарии? Прошлый раз практически никто из журналистов не указал на одно требование, позволяющее стать простым квалифицированным инвестором за год безо всяких 1,4 млн. руб. и прочих «фишек»:

2) не менее 1 года совершало сделки с ценными бумагами и (или) заключало договоры, являющиеся производными финансовыми инструментами, за последние четыре квартала в среднем не реже 10 раз в квартал, но не реже одного раза в месяц. При этом совокупная цена таких сделок (договоров) должна составлять не менее 6 миллионов рублей;

Оно осталось в поправках? Это принципиально.

И, насколько я понял, убрали «порог» 400 тыс., разделяющий особо защищенного неквалифицированного инвестора и простого неквалифицированного инвестора и заменили «сдачу квалификационного экзамена на официальном сайте биржи либо саморегулируемой организации в сфере финансового рынка в информационно-телекоммуникационной сети «Интернет»» на "по итогам прохождения простым неквалифицированным инвестором тестирования, проводимого брокером по заявлению такого инвестора в целях оценки приемлимости характеристик данного финансового инструмента, продукта или услуги для конкретного клиента".

Что принципиально изменилось по сравнению со старым вариантом, если указанный п. 2 сохранен и произведена указанная в предыдущем абзаце замена? ИМХО, но это не ужесточение первого варианта, а ослабление.

2) не менее 1 года совершало сделки с ценными бумагами и (или) заключало договоры, являющиеся производными финансовыми инструментами, за последние четыре квартала в среднем не реже 10 раз в квартал, но не реже одного раза в месяц. При этом совокупная цена таких сделок (договоров) должна составлять не менее 6 миллионов рублей;

Оно осталось в поправках? Это принципиально.

И, насколько я понял, убрали «порог» 400 тыс., разделяющий особо защищенного неквалифицированного инвестора и простого неквалифицированного инвестора и заменили «сдачу квалификационного экзамена на официальном сайте биржи либо саморегулируемой организации в сфере финансового рынка в информационно-телекоммуникационной сети «Интернет»» на "по итогам прохождения простым неквалифицированным инвестором тестирования, проводимого брокером по заявлению такого инвестора в целях оценки приемлимости характеристик данного финансового инструмента, продукта или услуги для конкретного клиента".

Что принципиально изменилось по сравнению со старым вариантом, если указанный п. 2 сохранен и произведена указанная в предыдущем абзаце замена? ИМХО, но это не ужесточение первого варианта, а ослабление.

О первой минуте торгов на FORTS

- 16 сентября 2019, 17:33

- |

Вот график часовиков RIU9 из квика на 17:15

А вот он же в том же масштабе с удаленной первой минутой торгов 10:00-10:01

( Читать дальше )

А вот он же в том же масштабе с удаленной первой минутой торгов 10:00-10:01

( Читать дальше )

После решения ЕЦБ на прошлой неделе, ФРС деваться некуда

- 16 сентября 2019, 11:12

- |

Ставка будет понижена и вся интрига 0,25% или сразу 0,5%. А может 0,75%? Это было бы круто.

теги блога А. Г.

- "пила"

- "русский Баффет"

- CNYRUB

- comon.ru

- IMOEX

- S&P500

- S&P500 фьючерс

- Si

- автоследование

- акции

- алгоритмическая система

- алгоритмическая торговля

- алгоритмический трейдинг

- алготрейдинг

- банки

- Баффет

- бесплатные вебинары

- бинарные опционы

- биткоин

- брокеры

- Веселье

- волатильность

- встреча smart-lab

- Газпром

- Горчаков

- Горчаков Александр

- денежная масса России

- денежно-кредитная политика

- дивиденды

- доверительное управление

- доллар

- Доллар рубль

- ДУ

- ИК ФОРУМ

- инвестиции

- Инвестиции в акции

- Индекс ММВБ

- индекс РТС

- Индекс МБ

- индекс ММВБ

- индекс Мосбиржи

- индекс РТС

- индексы

- инфляция в России

- итоги года

- итоги месяца

- Ключевая ставка ЦБ РФ

- контртренд

- Конференции смартлаба

- конференция смартлаба

- коронавирус

- короновирус

- кризис

- криптовалюта

- ЛЧИ

- ЛЧИ 2019

- ЛЧИ 2021

- макроэкономика

- макроэкономика России

- мемуары

- Мосбиржа

- мошенники

- нерезиденты

- нефть

- Новый год

- облигации

- опрос

- опционы

- оффтоп

- РБК-ТВ

- риски

- российские акции

- Россия

- рубль

- Русский Баффет

- рынок

- рэнкинг мосбиржи

- рэнкинг управляющих ММВБ

- санкции

- Сбербанк

- сбой на бирже

- системная торговля

- системный трейдинг

- смартлаб

- ставка ЦБ

- ставка ЦБ РФ

- США

- теория вероятностей

- торговые роботы

- трейдинг

- Уоррен Баффет

- усреднение

- философия трейдинга

- Финам

- Форекс

- ФРС

- фьючерс MIX

- фьючерс ртс

- ЦБ РФ

- экономика России