А. Г.

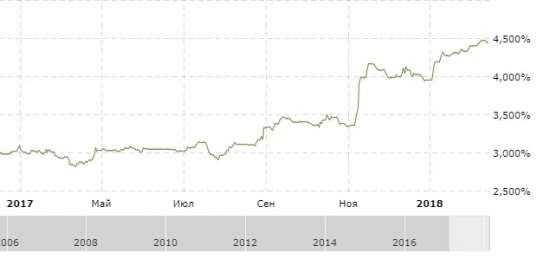

Если Баффета пересчитать в рубли

- 27 февраля 2018, 15:45

- |

Зря Баффет в Россию не инвестирует :)

- комментировать

- ★3

- Комментарии ( 53 )

Запись моего вебинара от 22.02 (говорим о дивидендных стратегиях - плюсы и минусы)

- 26 февраля 2018, 10:17

- |

...а что Титов? (про рубль)

- 22 февраля 2018, 15:14

- |

( Читать дальше )

Моя очередная лекция на ютубе

- 22 февраля 2018, 12:48

- |

( Читать дальше )

Зачем строить конспирологические "теории" про Магнит?

- 17 февраля 2018, 23:45

- |

bcs-express.ru/novosti-i-analitika/aktsionery-magnita-ne-zakhoteli-pokupat-aktsii-po-6185-rub

не было ясно две вещи:

— Магнит нуждается в деньгах;

— пользуясь этими трудностями, этот бизнес можно купить намного дешевле заявленной цены в 6185 руб.

Дальнейшее - это выбор Галицкого: продать подороже (насколько возможно) любому, пусть и нелояльному к нему покупателю или дешевле, но лояльному. Он выбрал первое и имеет право. Кстати, тут на форуме акций есть вполне грамотное сообщение о скрытых финансовых трудностях Магнита и дальнейшем снижении цены после новости о цене этого «частичного размещения» (не понял как давать ссылки на сообщения в ленте форума акций тут).

Так что «ничего личного, просто бизнес»: есть продавец, нуждающихся в деньгах, есть покупатель, понимающий, что из-за этой нужды можно демпинговать. Других за 4650 желающих с «мешком денег» в России не нашлось. «Отжим»? Да ничего подобного - бизнес и только бизнес. Как и в ГМКН, о чем собственно уже писал Тимофей.

Не надо вводить в заблуждение людей непонятными процентами

- 15 февраля 2018, 13:04

- |

Грамотный в финансовом плане человек поймет, что на графике стратегия, получившая ~+48% за год, но некоторые, далекие от мира финансов люди, подумают, что ~+1500%.

И, кстати, сегодня мой очередной бесплатный вебинар по портфелям стратегий комона

www.finam.ru/webinars/lesson1311/item10628

на котором я подведу промежуточные итоги трех предыдущих вебинаров и продемонстрирую новые возможности сервиса по портфелям стратегий.

Прямо как про место трейдера на рынке стихи

- 14 февраля 2018, 08:57

- |

Не бойтесь тюрьмы, не бойтесь сумы,

Не бойтесь мора и глада,

А бойтесь единственно только того,

Кто скажет: «Я знаю, как надо!»

А.Галич

И, одной головой обладая,

Никогда не войдешь в обе двери:

Если веришь — то веришь, не зная,

Если знаешь — то знаешь, не веря.

И свое формируя сознанье,

С каждым днем, от момента рожденья,

Мы бредем по дороге познанья,

А с познаньем приходит сомнение.

А. Макаревич

Абсолютно точный, но не всем полезный ответ (я же математик)

- 13 февраля 2018, 14:50

- |

Оптимальные стратегии

Обозначения:

Ct – цена актива;

dt=(Ct-Ct-1)/Ct-1;

dt – случайна и имеет безусловное распределение P(dt), т. е. точного прогноза этой величины одновременно во все (!) моменты времени не существует (отметим, что существование точного прогноза в отдельные моменты времени не означает детерминированности- антипода случайности, которая подразумевает наличие точного прогноза в любой(!) момент времени) ;

Lt – вся информация, известная к моменту времени t;

Р(dt/Lt-1) – условное распределение dt по Lt-1;

P(dt,,dt-1) - безусловное распределение пары (dt,,dt-1);

Et g(dt) – среднее функции g(x) по распределению Р(dt/Lt-1);

E g(dt,dt-1) среднее функции g(x1,x2) по распределению Р(dt,dt-1);

Mt – оценка самофинансируемого (без вводов-выводов) портфеля в момент времени t;

( Читать дальше )

теги блога А. Г.

- "пила"

- "русский Баффет"

- CNYRUB

- comon.ru

- IMOEX

- S&P500

- S&P500 фьючерс

- Si

- автоследование

- акции

- алгоритмическая система

- алгоритмическая торговля

- алгоритмический трейдинг

- алготрейдинг

- банки

- Баффет

- бесплатные вебинары

- бинарные опционы

- биткоин

- брокеры

- Веселье

- волатильность

- встреча smart-lab

- Газпром

- Горчаков

- Горчаков Александр

- денежная масса России

- денежно-кредитная политика

- дивиденды

- доверительное управление

- доллар

- Доллар рубль

- ДУ

- ИК ФОРУМ

- инвестиции

- Инвестиции в акции

- Индекс ММВБ

- индекс РТС

- Индекс МБ

- индекс ММВБ

- индекс Мосбиржи

- индекс РТС

- индексы

- инфляция в России

- итоги года

- итоги месяца

- Ключевая ставка ЦБ РФ

- контртренд

- Конференции смартлаба

- конференция смартлаба

- коронавирус

- короновирус

- кризис

- криптовалюта

- ЛЧИ

- ЛЧИ 2019

- ЛЧИ 2021

- макроэкономика

- макроэкономика России

- мемуары

- Мосбиржа

- мошенники

- нерезиденты

- нефть

- Новый год

- облигации

- опрос

- опционы

- оффтоп

- РБК-ТВ

- риски

- российские акции

- Россия

- рубль

- Русский Баффет

- рынок

- рэнкинг мосбиржи

- рэнкинг управляющих ММВБ

- санкции

- Сбербанк

- сбой на бирже

- системная торговля

- системный трейдинг

- смартлаб

- ставка ЦБ

- ставка ЦБ РФ

- США

- теория вероятностей

- торговые роботы

- трейдинг

- Уоррен Баффет

- усреднение

- философия трейдинга

- Финам

- Форекс

- ФРС

- фьючерс MIX

- фьючерс ртс

- ЦБ РФ

- экономика России