Блог им. AVBacherov |Российский рынок может достаточно легко вырасти на больше чем на 24%

- 25 марта 2025, 13:00

- |

- комментировать

- ★3

- Комментарии ( 15 )

Блог им. AVBacherov |Долгосрочному инвестору по фигу на USDRUB

- 21 марта 2025, 16:48

- |

Почему долгосрочному инвестору в России нет смысла парится по USDRUB? Вопрос, который у многих вызовет отторжение и негативную реакцию. Но между тем, это именно так — то есть по фигу. Это не значит, что инвестор не должен рассматривать возможность инвестиций в акции или облигации США, страновую диверсификацию нет смысла отрицать, и в ней есть резон, но это связано не с апокалипсисами рубля как валюты, а с идеей понижения общего инвестиционного риска, хотя после 22-го года многое пришлось пересмотреть в части владения и т.п.

Как бы странно это не звучало, но в российском обществе нарратив по части рубля настолько силён, что ему придётся ещё долго затухать в сознании людей. Конечно, этому способствует и развал СССР, и лихие 90-е, и дефолт 1998 года. Но вот история более поздняя, начиная с 2000-х, уже выглядит иначе. 90-е создали «прекрасный» «якорь» в поведении российских граждан, и теперь при каждом «шухере», наше население бежит покупать доллар по самым невыгодным ценам, чтобы потом сидеть годами и ждать когда он вернётся к этим значениям. И объективно, при текущей экономике рубль действительно будет слабеть к зеленому, но это не катасрафично для долгосрочного инвестора. Почему?

( Читать дальше )

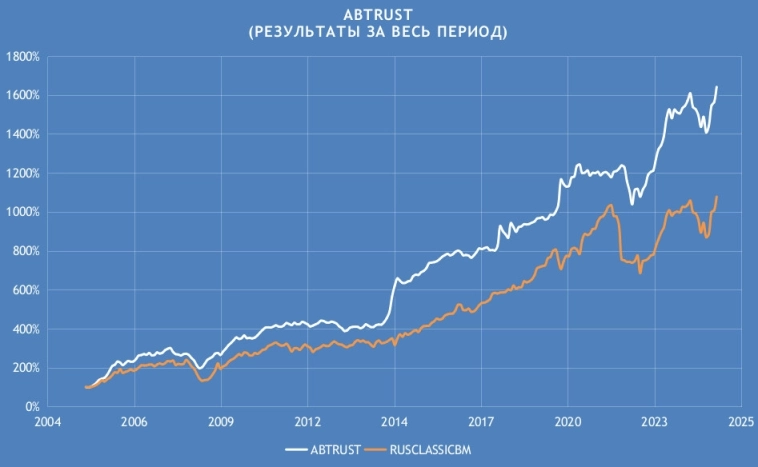

Блог им. AVBacherov |Результаты всех стратегий Инвестиционного партнерства ABTRUST (END DATE 2025-02-28)

- 20 марта 2025, 10:35

- |

Все расчеты представлены с начала 2017 года и по END DATE

Сравнение стратегий сформировано по уровню риска, соответствующего общей классификации и обычно устанавливаемого на основании РИСК-ПРОФИЛЯ:

✅ УМЕРЕННЫЙ уровень риска — Основное внимание уделяется балансу между стабильностью портфеля и ростом его стоимости. Инвесторы должны быть готовы принять умеренный уровень волатильности и риск потери основных средств. Типовой портфель будет в основном сбалансирован между инвестициями в облигации, акции и, возможно, с небольшой долей в алгоритмических стратегиях.

Сюда отнесены стратегии — ABTRUST, AITRUST и AITRUST 2.0, которые сравниваются с бенчмарком RUSCLASSICBM*

Показатели стратегии ABTRUST (учитывает налоги и комиссии брокеров):

✅ За период с 2017 года, %: +105.0

✅ CAGR, %: +9.1

✅ Волатильность, % в год: 11.0

✅ Коэффициент Шарпа***: 0.24

Показатели стратегии AITRUST (учитывает налоги и комиссии брокеров):

✅ За период с 2017 года, %: +225.7

✅ CAGR, %: +15.4

✅ Волатильность, % в год: 11.3

✅ Коэффициент Шарпа: 0.74

( Читать дальше )

Блог им. AVBacherov |Инвестициям все возрасты покорны?!

- 19 марта 2025, 14:21

- |

4 марта в Высшей школе бизнеса НИУ ВШЭ прошел онлайн мастер-класс «Инвестициям все возрасты покорны?!» и состоялась презентация программы профессиональной переподготовки «Финансовые и фондовые рынки».

Мастер-класс провели эксперты-практики:

✅ Алексей Бачеров, академический руководитель программы, доцент Высшей школы бизнеса НИУ ВШЭ, управляющий активами и инвестор со стажем более 20 лет, основатель Family Office Инвестиционное партнерство ABTRUST

✅ Сергей Львовский, магистр психологии, клинический психолог, выпускник программы «Психоанализ и психоаналитическое бизнес-консультирование» НИУ ВШЭ

✅ Малиенко Татьяна, руководитель управления маркетинга и PR Финансового Дома «Солид»

Участники обсудили:

✅ есть ли лучшее время, чтобы начать инвестировать;

✅ имеет ли значение возраст инвестора и как он сказывается на результате;

✅ почему молодые инвесторы более удачливы и так ли это на самом деле;

✅ необходимо ли вовлекать детей в инвестиции, и что должны делать родители.

( Читать дальше )

Блог им. AVBacherov |Нечего делать в инвестициях, если вы мыслите краткосрочно

- 17 марта 2025, 10:43

- |

Одна из существенных проблем у большинства начинающих инвесторов в том, что они не понимают, что время является их другом в этом процессе. Его в каком-то смысле можно назвать активом. Многие впечатляются магией сложного процента и его «силой», когда считают за несколько секунд по классической формуле, что их капитал за 15 лет при инвестициях под 13% годовых (годовой темп роста российского рынка акций с учетом дивидендов) может вырасти больше чем в 6 раз. 15 лет пролетают меньше, чем за минуту, а когда они начинают инвестировать, годы текут уже не так быстро. И тут очень многие попадают сразу в две ловушке:

✅ первая, связана с тем, что инвестор ждёт эти самые 13% годовых каждый год, хотя это совсем бывает не так

✅ вторая, заключается в том, что он перестает мыслить долгосрочно, подводя итоги каждый год, потому привык, и разочаровываясь, если его результат был хуже ожидаемых 13%, и совсем плохо если он был отрицательным.

Не так давно я написал пост: «Никогда не сравнивайте результат инвестиций с депозитом», где наглядно продемонстрировал, что сравнение от года к году создает неправильное представление у человека об эффективности инвестиций и может быть разрушительным для его решений в дальнейшем.

( Читать дальше )

Блог им. AVBacherov |Секреты расчёта альфы

- 13 марта 2025, 08:53

- |

Как получить альфу? Как обогнать индекс? Какие вообще бывают альфы? И как я пытаюсь это сделать на своих альфа скакунах?

Эти вопросы я поднимал и освещал на конференции SMART LAB, которая проходила в октябре 2024 года, выступая от Высшей школы бизнеса НИУ ВШЭ.

Вчера выложили видео моего ввступления. Делюсь.

RUTUBE:

VKvideo:

( Читать дальше )

Блог им. AVBacherov |Результаты портфельной стратегии с динамическим управлением ABTRUST (END DATE 2025-02-28)

- 07 марта 2025, 11:53

- |

Блог им. AVBacherov |Мы склонны искать подтверждение, а не опровержения

- 25 февраля 2025, 11:53

- |

Когда люди говорят об инвестициях или экономики, то многие не воспринимают эти сферы как научные. Наверняка вы слышали не раз, что экономика — это не наука, и обычно здесь любят приводить в пример слова Уоррена Баффета: «Если бы экономику можно было выучить по учебникам, то каждый библиотекарь был бы миллиардером!». Я уверен, что Баффет очень умный человек, и он прекрасно понимал, что в этой фразе больше юмора, чем глубинного смысла. Всё дело в том, что большинство относится к науке, как к некоему набору знаний, которые в конечном итоге ведут к почти гарантированному результату. Я бы сказал, что это очень узкий взгляд на науку. Одно из лучших описаний науки, я встречал в книге Карла Сагана «Мир полный демонов! Наука — как свеча во тьме». Если попытаться кратко описать его мысль, то наука — это определенная методология и набор методов изучения мира и его устройства. Она строится на выдвижении гипотез с целью их последующей проверки, опровержения, подтверждения и дальнейшего развития.

( Читать дальше )

Блог им. AVBacherov |Никогда не сравнивайте результат инвестиций с депозитом

- 18 февраля 2025, 13:11

- |

Не так давно я написал статью «Психология частных инвесторов в цифрах или the spice must flow», в которой наглядно продемонстрировал, почему большинство начинающих инвесторов не получают результата в инвестициях, ошибочно ориентируюсь на краткосрочный горизонт. При этом я отметил, что совсем необязательно таргетировать этот горизонт, достаточно всего лишь воспринимать или оценивать свои инвестиционные результаты за год, чтобы уже начать делать ошибки.

В этой статье я хотел бы показать, почему сравнивать свои результаты с депозитом (или как вариант с инфляцией) тоже дело бесполезное и зачастую вредное. И в этот раз я сделаю это на примере нашей новой стратегии AITRUST 2.0, которую мы с партнерами начали предлагать своим клиентам.

Для начала я предлагаю посмотреть на график доходности стратегии AITRUST 2.0 в логарифмах (потому что в обычных процентах депозиты выглядят совсем неинтересно), который наглядно демонстрирует разницу результата и явное преимущество долгосрочного подхода к инвестициями. Здесь многие скажут, что в таких графиках очень важна начальная точка, поэтому они не дают полного представления о реальной выгоде перед вложением в депозит. И будут совершенно правы!

( Читать дальше )

Блог им. AVBacherov |Результаты всех стратегий Инвестиционного партнерства ABTRUST (END DATE 2025-01-31)

- 17 февраля 2025, 09:27

- |

Все расчеты представлены с начала 2017 года и по END DATE

Сравнение стратегий сформировано по уровню риска, соответствующего общей классификации и обычно устанавливаемого на основании РИСК-ПРОФИЛЯ.

✅ УМЕРЕННЫЙ уровень риска — Основное внимание уделяется балансу между стабильностью портфеля и ростом его стоимости. Инвесторы должны быть готовы принять умеренный уровень волатильности и риск потери основных средств. Типовой портфель будет в основном сбалансирован между инвестициями в облигации, акции и, возможно, с небольшой долей в алгоритмических стратегиях.

Сюда отнесены стратегии — ABTRUST, AITRUST и AITRUST 2.0, которые сравниваются с бенчмарком RUSCLASSICBM*

Показатели стратегии ABTRUST (учитывает налоги и комиссии брокеров):

✅ За период с 2017 года, %: +95.4

✅ CAGR, %: +8.5

✅ Волатильность, % в год: 11.0

✅ Коэффициент Шарпа***: 0.20

Показатели стратегии AITRUST (учитывает налоги и комиссии брокеров):

✅ За период с 2017 года, %: +212.2

✅ CAGR, %: +15.0

✅ Волатильность, % в год: 11.3

✅ Коэффициент Шарпа: 0.72

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс