Alex

Держать ли стейблы для докупки падений Биткоина?

- 15 мая 2024, 19:22

- |

🎁В стейблах возможно получать от 3 до 30% годовых в зависимости от лаунчпулов и суммы вложения. Для простоты расчета возьмем 10% как максимально реалистичное.

🍀Портфель 10% стейблы и 90% Биткоин за 5 лет получился 116 894 $, а портфель 100% в Биткоине 119 134 $ — на 1.92% больше.

При этом риск у них 122% и 134% соответственно. Потеряли в доходности, зато выиграли в волатильности.

☘️Если же сравним те же портфели за 9 лет, то получается 1 572 748 $ портфель со стейблами и Биткоином и портфель полностью из Биткоинов 1 533 093. Получается на 2.5% портфель со стейблами лучше оказался и все также он остается лучше в плане волатильности — 389% против 432% .

( Читать дальше )

- комментировать

- Комментарии ( 5 )

Любите дивиденды? Зря.

- 14 мая 2024, 19:11

- |

Например с января 2013 индекс MCFTRR давал 13.57% годовых в среднем.

Если отсортируем топ 9 компаний за этот промежуток времени, то это были Полюс Золото, ПИК, Северсталь, Фосагро, Газпромнефть, Сургутпрефы, Магнитогорский мет. завод, Лукойл и НЛМК.

Если же отсортируем по дивидендам, то в топ 9 будет Сургут префы, Северсталь, Норникель, Лукойл, Газпромнефть, НЛМК, Фосагро, Татнефть и Газпром. Как видим мы бы потеряли Полюс золото и ПИК — топ 2 компании по полной доходности и при этом к нам в портфель залез внезапно Газпром у которого практически вся доходность — это дивиденды.

( Читать дальше )

Денежная реформа 1947 года

- 12 мая 2024, 08:44

- |

🌪Проводилась, чтобы отнять наличность, сократить платежеспособный спрос тех, кто смог накопить что-то в годы войны.

👔Наличность по курсу 1 к 10, а вклады в сберкассах до 3 к рублей (более 80% вкладчиков) как 1 к 1. Экономический результат — эскпроприация 90% наличности и 16% вкладов в сберкассах.

🌊Об реформе некоторые узнали заранее и народ массово скупал даже непопулярные товары вроде пианино и тюбетеек летом.

🌉Подавляющее большинство государственных чинов 90-х годов – это номенклатура партии, которая осталась со времён Сталина. Ельцин — кандидат в члены Политбюро ЦК КПСС. Гайдар — заведующий отделом экономической политики в журнале «Коммунист». Черномырдин — министр газовой промышленности СССР. Лужков — начальник управления по науке и технике СССР. Рыжков – член Политбюро ЦК КПСС и председатель Совета Министров. Селезнёв – главный редактор «Комсомольской правды», член ЦК КПСС. И так далее.

🟥Вклады под 16% в рублях все еще выглядят соблазнительно?)

( Читать дальше )

Биткоин - перспективная монета?

- 05 мая 2024, 18:33

- |

🍀Конечно да. Если посмотрим распределение богатства в мире по количеству людей, то выяснится, что половина людей владеет лишь 1.3% всех денег.

( Читать дальше )

Как выгодно купить Биткоин?

- 02 мая 2024, 20:17

- |

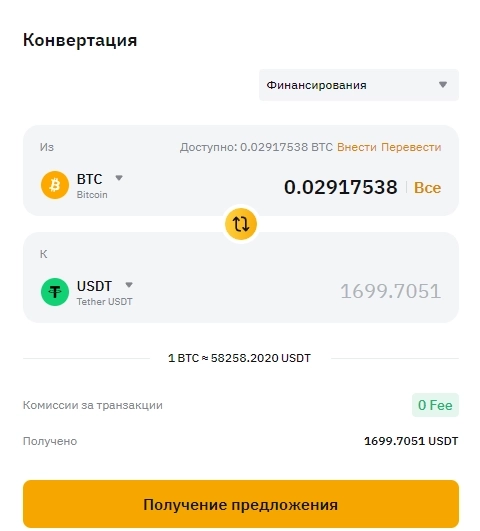

Один и простейших вариантов — покупка через криптобиржу. Например Байбит.

Конвертацию не используйте — это скам. Курс на данный момент был 58258 usdt за 1 Биткоин, при этом на споте за 1 Биткоин дают 59030 usdt. Потери 1.3% 59030 / 58258 = 1,013251399

Точно также это работает и в обратную сторону. Курс всегда невыгодный, комиссия 0.

Особенно странно, что прямо в этом приложении есть доступ к споту и любой желающий может поменять там. Потому перекидываете деньги с аккаунта финансирования на торговый аккаунт — закупаете нужную монету и затем переводите ее обратно на аккаунт финансирования.

Через фиат можно купить в p2p разделе. Всегда нужно просчитывать что выгоднее — купить сразу за рубли или же купить USDT и затем на споте обменять как описано выше.

( Читать дальше )

Биткоин чаще растет или падает?

- 01 мая 2024, 08:10

- |

✴️Смотря на сколько %. Если на 1% в день, то чаще рос — 1622 дня против 1259 дня падения.

🟥Если сравним рост на 10% за день, то таких дней было всего 102, а падений на 10% за день было 69.

( Читать дальше )

Выгодны ли бивалютные инвестиции?

- 30 апреля 2024, 10:46

- |

Кратко — нет.

🪶Это режим торговли, когда Вы соглашаетесь с определенной ценой актива — блокируете свои монеты — например 1 Биткойн и если цена монеты идет ниже этой определенной в контракте цены, то получаете 0.4% сверху и в итоге у Вас 1.004 Биткойна.

🍋Если же цена идет выше, то получаете доллары в пересчете на начальную цену и к ним тоже 0.4%. Например при цене 60 000 $ за 1 Биткоин у вас на старте было 60 000 в долларах и на них начисляют 0.4% в итоге получаете 1.004*60 000 = 60240 $.

🟡Звучит неплохо. На первый взгляд тут 400% годовых как пишут приложения вроде Байбита итп.

☄️Есть различные по длительности и доходности контракты. Из них 8 часовой — лучший, остальные еще больший скам. И даже этот 8 часовой из-за особенностей точки расчета можно запускать лишь 1 раз в сутки. Расчет приходит в 11 00 по Москве.

💛Посчитаем якобы у Вас было 1000 монет и Вы каждые 8 часов запускали бы данный контракт. Из 1000 за 2 года остались бы всего лишь 42 монеты. Огромный убыток, а если реалистично запускать — не в 3 ночи, что вряд ли кто делал бы, то берем в расчет 12 часовой отрезок и тогда из 1000 за 2 года остались бы 11 монет.

( Читать дальше )

Считать CAGR или простую доходность?

- 29 апреля 2024, 19:25

- |

🥇Если у вас 2% прибыли в день, то за год получаем 1.02^365=1377.4.

Cчитаем по простой доходности 0.02*365+1 = 8.3

Ошибка в 172 раза.

🥈Если у вас 1% прибыли за 1 день, то за год получаете 1.01^365= 37.8

Простая доходность 0.01*365+1 = 4.65

Ошибка в 9 раз

🌏Если 0.01% прибыли в день, то за год 1.0001^365= 1.03717

Простая доходность 0.0001*365+1 = 1.0365

Ошибка 0.06% всего лишь

👔Как видим при малой доходности можно считать по простой доходности — она становится близкой к CAGR.

Соотношение цены золота к серебру - индикатор крупных потрясений и кризисов.

- 26 апреля 2024, 19:39

- |

1914 — соотношение высокое перед Первой Мировой войной.

1935 -1939 — соотношение взлетает с 54 до 97. Вторая Мировая и ВОВ.

1982 — за 2 года соотношение взлетело с 19 до 52. Новый виток холодной войны.

1990 — соотношение взлетает до 97. Развал СССР.

2020 — коронавирус. Соотношение взлетает до абсолютного максимума 113 грамм серебра за грамм золота

✴️За 80 лет среднее значение было 53. За 30 лет 67. Тенденция к повышению.

🌏В данный момент соотношение 84.

🌊На протяжении многих веков соотношение было 10-15. Зарплата среднего рабочего примерно 2 грамма серебра в день или 0.2 грамма золота.

🟡Дорогой костюм римлянина тогда и дорогой костюм сейчас стоят примерно 1 унцию золота. Цена справедлива, а вот серебро очень сильно недооценено.

Какой месяц лучший для акций?

- 21 апреля 2024, 12:44

- |

☄️За 27 лет лучшим был март +3.67%, худшим май -1.08%. Так что поговорка «Sell in May and go away» верна и для нашего рынка.

🥇У золота за тот же период лучший месяц — январь 4.41%, худшим — июнь -0.73%.

☄️Если рассмотрим 3 месячные отрезки акций РФ, то лучший период для акций — это январь, февраль, март +8.35%, а худший период — это май, июнь, июль -0.21%.

🥇У золота среди 3 месячных отрезков лучший — ноябрь, декабрь, январь +9.9%, а худший — апрель, май, июнь -1.43%.

☄️Рассмотрим 5 месячные отрезки акций. Лучший — это 5 месяцев до 30 апреля +14.28%, а худшие — 5 месяцев до 30 сентября -0.94%.

🥇Среди периодов золота лучшие — 5 месяцев до 30 января +13.4%, а худшие — 5 месяцев до 30 июня -1.19%.

docs.google.com/spreadsheets/d/1_vSfSfJTHeur45cPgiKz4v7Awyy1Uw1DsrapdPmKDjg/edit?usp=sharing

теги блога Alex

- bitcoin

- IMOEX

- MCFTRR

- nikkei индекс

- RGBITR

- usdt

- активы

- активы РФ

- акции

- Акции РФ

- альты

- банк

- банки

- безработица

- биткоин

- брокеры

- будущее

- вклады

- время

- выбор

- выгода

- Газпром

- Газпромнефть

- голубые фишки

- госдолг

- госдолг США

- денежная масса

- деньги

- депозит

- дивиденды

- долги

- доллар

- доллар рубль

- доллары

- доход

- доходность

- заговор

- золото

- инвестиции

- инвестор

- индекс

- Индекс МБ

- индикатор

- инфляция

- инфляция в России

- конкурс

- крах

- кризис

- крипта

- криптовалюта

- курс

- Лукойл

- месяц

- мобильный пост

- наличность

- налоги

- недвижимость

- норникель

- облигации

- ОФЗ

- оффтоп

- пиф

- пифы

- победа

- портфель

- Портфель инвестора

- Продуктовая корзина

- проценты

- рабство

- радость

- ракета

- расчет

- расчет доходности

- реформы

- риск

- рост

- РФ

- сбер

- сбербанк

- серебро

- сложный процент

- статистика

- стейблкоин

- стратегии

- стратегия

- стратегия Фабера

- сша

- трейдинг

- фейк

- фиат

- финам

- фонды

- форекс

- фьючерс mix

- экономика

- экономика России

- экономика США

- экспонента

- эфир

- япония