Александр Гвардиев

Секрет пут-опциона

- 07 августа 2021, 10:57

- |

3 года я наблюдал за ценами опционов, торгуя на американских биржах.

Я обнаружил странную закономерность — иногда пут-опционы стоят слишком дорого.

Сейчас у меня мало времени, но я постараюсь всё подробно объяснить:

Пут-опционы страхуют трейдера от падения актива.

При этом падение всегда ограничено стоимостью актива. Ни один актив не может упасть ниже нуля, за исключением некоторых поставочных товарных фьючерсов: нефть, газ, электричество.

Кол-опционы страхуют трейдера от роста актива.

При этом рост актива ничем не ограничен. Любой актив может вырасти и в 2, и в 3, и в 100 раз.

А дальше самое интересное: путы и колы центрального страйка всегда стоят одинаково!

Понимаете противоречие?

Продавая пут-опцион, вы можете потерять только стоимость актива.

( Читать дальше )

- комментировать

- ★5

- Комментарии ( 29 )

ПОЧЕМУ В США УРОВЕНЬ ЖИЗНИ ВЫШЕ?

- 31 июля 2021, 12:08

- |

Госдолг США = $28,5 трлн. долларов. (128% от ВВП).

Госдолг РФ = $0,27 трлн. долларов. (17% от ВВП).

Вот почему в США уровень жизни выше, чем в России.

Коррупция, низкая производительность труда, нехватка инвестиций — это всё дополнительные причины.

Реальная причина — это что США могут покрыть дефицит бюджета новыми займами.

Чтобы осознать размер госдолга США:

Дефицит бюджета США на 2021 год = $3 трлн. долларов.

Экспорт нефти и нефтепродуктов из России за 2015 – 2019 гг. = $0,94 трлн. долларов.

То есть в США дефицит бюджета за 1 год в 3 раза больше экспорта нефти из России за 5 лет!!!

А ведь стоимость экспорта — это не чистая прибыль. В бюджет от этой суммы попадет намного меньше. А $3 трлн. долларов из новых облигаций – это чистая прибыль. Причем сразу вся сумма в бюджет.

Всё дело в коррупции говорите? Серьезно?

Чтобы осознать неэффективность гос. расходов США:

( Читать дальше )

Могут ли акции иметь отрицательную цену???

- 25 июля 2021, 09:55

- |

Кратко:

Инструменты фондового рынка: акции, облигации, паи, долговые расписки не могут иметь отрицательную цену.

Подробно:

Когда нефть упала в отрицательные значения, все стали беспокоиться: «а что еще может иметь отрицательную цену?».

Мне задали вопрос:

USO – это ETF, который покупает фьючерсы на нефть.

ETF – это инвестиционный фонд, торгующийся на бирже.

Инвестор покупает паи (акции) фонда.

Акционеры не отвечают по обязательствам компании. Акционеры несут риск убытков, связанных с деятельностью компании, в пределах стоимости принадлежащих им акций (п.1 ст.2 закона «Об АО»).

Аналогично акционеры ETF не несут ответственности по обязательствам фонда. Акционеры ETF могут потерять только стоимость принадлежащих им паев (акций).

Поэтому пай (акция) USO не может стоить ниже нуля.

( Читать дальше )

Мавроди в гостях у Тинькова. Это смешно)))

- 24 июля 2021, 12:55

- |

Интервью Мавроди — создателя МММ — в гостях у Тинькова в 2012 году.

Очень смешно смотреть как сталкиваются два мира)))

Нарезка самых интересных моментов (10 минут):

( Читать дальше )

Покупаю ТУРЕЦКИЙ РЫНОК с P/E=7,92

- 17 июля 2021, 11:31

- |

Идеей со мной поделился мой друг Григорий с канала Investiary, вот что он написал:

«Сейчас Турция – это чисто наш российский 2014 год. Ключевая улетела в космос и рынок смыло. В 2014 надо было покупать наш рынок и крепко держать. Сейчас у турков прошел эпицентр бури, если справятся, то будет все ок».

Я решил заработать на росте турецкого рынка. Нашел ETF «TUR. Какие у него характеристики:

— в ETF входят крупнейшие компании Турции;

— ETF упал в 1,5 раза с вершины начала года;

— дивидендная доходность = 3,6% годовых;

— плата за пользование (expanse ratio) ETF = 0,59% в год;

— премия рыночной цены к чистым активам -0,55%. То есть ETF на 0,55% стоит дешевле чем активы на его балансе.

— P/E = 7,92 (для сравнения P/E S&P500 = 46)

( Читать дальше )

Подводные камни при покупке акций с низким P/E. График от Bank of America.

- 17 июля 2021, 11:16

- |

График показывает как доходность инвестиции на основе показателя P/E зависит от срока инвестиции.

P/E (Price/EPS) — соотношении цены на акцию к прибыли на акцию — за сколько лет предприятие окупает себя.

Общий вывод по графику:

Чем дольше срок инвестирования, тем важнее показатель P/E.

Покупая акции с низким P/E, будьте готовы ждать доходности.

Какие практические выводы можно сделать из этого графика?

1. Если я покупаю акцию, основываясь на показателе P/E, то срок инвестиции должен быть минимум 10 лет. Тогда с 80% вероятностью основание для инвестиции будет верным.

( Читать дальше )

ВИДЕО: побывал на Камской ГЭС. Покупаю РУСГИДРО

- 09 июля 2021, 16:49

- |

Капитал РусГидро можешь увидеть своими глазами и даже потрогать своими руками и ногами:

( Читать дальше )

sunnymoney: Как мне предлагали работу в сфере трейдинга и почему я отказался? Главная ошибка работодателей на собеседовании.

- 26 июня 2021, 13:54

- |

Иногда мне предлагают работу: участие в проектах, вступление в команду, с чем-то помочь, выполнить задание. Чаще всего я отказываюсь.

В этом посте я разберу ошибки «работодателей». На конкретных примерах покажу, что я думал во время «собеседований». В конце сделаю выводы, о чем и как надо говорить работодателю на собеседовании.

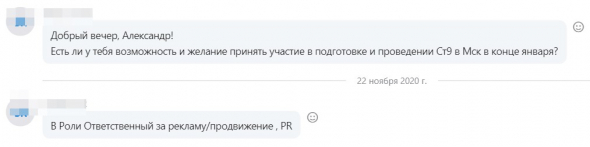

Типичное предложение о работе сейчас выглядит так:

Всё происходит в онлайн. Друг или знакомый, или знакомый друга и т.д. просто пишет в одном из мессенджеров. Затем вы обсуждаете предложение голосом.

«РП Ст9» (сокр. РП – руководитель проекта) пишет о том, что ему нужен руководитель PR-отдела проекта. Спрашивает интересно ли мне это предложение.

Этот РП (руководитель проекта) не смог за 3 недели собрать команду, и Заказчик назначил другого РП:

( Читать дальше )

Рынок пошёл против позиции, а я заработал 108% годовых

- 19 июня 2021, 12:55

- |

Кратко:

+$803 за 2 месяца при среднем риске $5115.

Подробно:

Прошло 2 месяца как я публично открыл позицию по продаже опционов на волатильность.

Итоги за 1й месяц я отразил в этом посте:

прибыль $434 и лонг VXX по 39,63.

Итоги за 2й месяц я изобразил на графике:

Прибыль за 2й месяц +$369.

Прибыль за 2 месяца +$803.

Как видно из графика я управлял позицией и дополнительно на падении продал 34й пут, а значит увеличил маржу и риск по позиции, а значит доходность необходимо посчитать именно к этой увеличенной марже и риску.

Риск за 2й месяц = $3423 + $3177 = $6600

Доходность по риску за 2-й месяц = $369/$6600*365/28=72% годовых

Доходность по риску за 2 месяца: $803/$5115*365/53=108% годовых

Доходность по марже примерно в 3 раза больше.

На этом я прекращаю публично вести эту позицию.

( Читать дальше )

Странное отношение к моим постам "как будто я что-то должен"

- 13 июня 2021, 13:44

- |

Кроме трейдинга, я интересуюсь психологией, за время карантина я написал книгу «Психология Души».

Наблюдая за людьми, я фиксирую некорректные, токсичные, агрессивные формы поведения.

Про агрессивность некоторых пользователей Smart-lab я писал в посте:

sunnytrueman: НЕГАТИВ И АГРЕССИЯ НА СМАРТЛАБЕ, КАК С ЭТИМ СПРАВИТЬСЯ?

В этом посте я расскажу про использование указательного и повелительного наклонения в комментариях.

Вначале я приведу примеры некорректного, затем примеры дружелюбного использования повелительного наклонения, в конце сделаю выводы и озвучу цель этого поста.

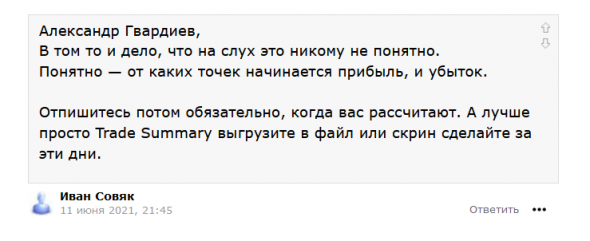

К моему посту Продажа опционов на GameStop (GME) – 6285% годовых Иван Совяк оставил такой комментарий:

«отпишитесь», «обязательно», «выгрузите», «сделайте».

Незнакомый человек пишет в указательном тоне. Я хочу спросить, «почему вы считаете вправе мне указывать»?

( Читать дальше )

теги блога Александр Гвардиев

- Binance

- bitcoin

- Brent

- ETF

- gamestop

- GME

- interactive brokers

- P/E

- pfizer

- S&P

- S&P500

- аксиомы

- акции

- акции США

- американские акции

- американский рынок

- Бали

- биржа

- биткоин

- брокеры

- буревестник

- валюта

- волатильность

- вывод

- газ

- Газпром

- ГО

- госдолг

- дивиденды

- Дмитрий Полозков

- евро

- жильё

- загадка

- золото

- Илья Коровин

- инвестиции

- инсайдеры

- интуиция в трейдинге

- инфляция

- инфобизнес

- история

- капитализм

- Китай

- книга

- книги

- Коровин

- кризис

- криптовалюта

- Мавроди

- маржа

- ММВБ

- МОК

- натуральный газ

- нефть

- Новости

- Облигации

- обучение

- Олейник

- опрос

- опционы

- опционы на акции США

- опционы на америке

- оффтоп

- пассивный доход

- покер

- практика

- прикол

- природный газ

- продажа волатильности

- продажа опционов

- психология

- путешествие

- Путешествия

- работа

- равновесие

- рецензия

- рецензия на книгу

- РИ

- риск

- рынок США

- санкции

- скандал

- смартлаб

- СССР

- стоп-лоссы

- страх

- США

- сыроедение

- товарный рынок США

- Торговля временем

- трейдинг

- управление

- уроки

- форекс

- ФРС

- фьючерсы

- шорты

- экономика

- экспирация

- юмор