Артур Идиатулин (Tickmill)

Обзор предстоящего заседания ЕЦБ: сможет ли ЦБ не разочаровать рынок?

- 09 сентября 2019, 13:14

- |

Сентябрьское заседание ЕЦБ, вероятно станет местом и временем ключевых решений монетарной политики в этом году, так как с возвращением политики подстройки ЦБ должен будет определить длительность новых гарантий мягких кредитных условий (forward guidance).

Глобальная торговая война толкает производственный сектор Германии в рецессию, метрики корпоративных настроений приблизились к зоне сжатия, а выход Британии из ЕС все еще остается неопределенным несмотря на приближение октябрьского дедлайна. Не удивительно, что ЕЦБ планирует возобновить скупку бондов, что станет последним решением при президентстве Драги, срок которого заканчивается 31 октября.

Как ожидается, пакет мер смягчения будет включать сокращение ставки, продление гарантий удерживать ставку на низком уровне и компенсационные меры для банковского сектора, который переживает не лучшие времена из-за экстремального истончения маржи прибыли. Ставка на резервы по крайней мере будет снижена на 10 базовых пунктов до -0.5%. Денежный рынок закладывает ожидания снижение ставки на 20 базовых пунктов, то же самое ожидает четверть экономистов опрошенных Рейтер. Есть вероятность более агрессивного шага – намек на дополнительное снижение ставки на 35 базовых пунктов до конца 2020 года.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 0 )

Вертолетные деньги: польза, ограничения и возможные риски

- 06 сентября 2019, 13:32

- |

ЕЦБ вероятно придется в очередной раз открыть денежный кран на сентябрьском заседании. Однако если Совет управляющих не начнет думать нестандартно, экспериментируя с новыми инструментами политики, центральный банк застрянет в колее убывающей отдачи традиционных методов. Сокращение ставок ниже текущего уровня едва сможет разогнать инвестиции, но точно усилит истончение маржи банковского сектора.

Несмотря на экономический подъем и очень осторожное отступление от политики аккомодации, отношение капитальных расходов к ВВП Еврозоны так и не вернулось к исторической норме. Все что может сделать традиционное смягчение в текущей ситуации — удержать метрики потребительских и корпоративным настроений от дальнейшего падения и, разумеется, сохранить оптимизм на фондовом рынке.

Чтобы достигнуть реального экономического эффекта, ЕЦБ нужно создать условия для положительного шока в потреблении. Воздействие экспансии денежного предложения на агрегированный спрос через традиционный канал процентной ставки исчерпывает себя и возможно центральному банку следует попробовать напрямую воздействовать на потребительские расходы, путем так называемых «вертолетных денег». Как это будет работать? Например, ЕЦБ может совершать месячный трансфер в размере 100 евро на текущие счета граждан ЕС, что, по идее, должно увеличить стимулировать расходы. Почему именно увеличить траты, а не пойти на сбережения? Разумно предположить, что при нормальном уровне потребительского доверия, мотив сбережения из предосторожности будет уступать (в агрегированном измерении) стимулу потреблять, что подкрепляется тем, что центральный банк будет гарантировать данный «доход». Трансфер можно сконструировать также так, чтобы он имел ограниченное время действия (только на период рецессии или до достижения целевого уровня инфляции) и мог «убывать» из-за действия отрицательной процентной ставки.

( Читать дальше )

Анализ нового крипто-ETF от Van Eck и Solidx: что прочит продажа нового Биткоин дериватива?

- 04 сентября 2019, 14:11

- |

Криптовалютные энтузиасты в США предпринимали множество попыток получить одобрение SEC на создание легальных деривативов, которые можно будет затем предложить инвесторам, однако все кроме последней были безуспешными. Стоит вспомнить, как SEC несколько раз отказывал или откладывал положительное решение, обосновывая это неясным ценообразованием, подверженностью рынка манипуляциям, экстремальной волатильностью, а также отсутствием надлежащего надзора со стороны регуляторов. Этот небольшой список причин для отказа был характерен для ранних заявок, например для Winklevoss Bitcoin Trust в 2016 году и SolidX Bitcoin Trust и ETF от Grayscale Investments в 2017 году.

Позже SEC смягчила свою позицию, во-первых, добавив в официальный ответ дисклеймер, что отказ не мотивирован той или иной оценкой практического значения или инвестиционной ценности. Во вторых, уже в рядах SEC начал происходить раскол — некоторые члены комитета критиковали консенсус за то, что критика заявки устремляется в русло обсуждения изъянов рынка Биткоина, минуя, например, возможность заявителя так специфицировать контракт чтобы обеспечить ликвидность или отсутствие манипуляций, или возможности контроля заявителем рынка с его продуктом.

( Читать дальше )

«Редкое предложение» для австралийских горнодобывающих компаний

- 03 сентября 2019, 16:17

- |

Обе воюющие стороны, как Китай, так и США, к своему удивлению (и недовольству) обнаружили, что потенциал тарифов уже практически исчерпан, а торговые переговоры все еще далеки от завершения. Торговый профицит Китая, будучи свидетельством превосходства в условиях мирной торговли, оказался невыгодным в условиях торговой войны – меньший импорт означает меньший потенциал вводить и повышать тарифы. Поэтому симметричный ответ (в смысле возможного урона) мог также включать нетарифные меры, среди которых рынок рассматривал продажу ГКО США или ограничение поставок редкоземельных металлов, в которых Китай занимает практически монопольное положение, контролируя 80%(!) мирового экспорта.

Очевидно, что подобная зависимость США от Китая, создаст неценовое преимущество для альтернативных поставщиков, ведь США будут только рады уменьшить уязвимость, разбавив сеть стратегически важных поставщиков. Но где их взять?

Австралия определила 15 проектов по редким полезным ископаемым, которые при поддержке Пентагона, могут снизить зависимость от Китая в поставках сырья, без которого не обходится ни одна оборонная и высокотехнологичная индустрия. Правительство Австралии опубликовало отчет во вторник в котором представило подробности по проектам, предложенным десятком горнодобывающих и металлургических компаний Австралии. Сумма средств для их разработки оценивается в 5.7 млрд. австралийских долларов и правительство пока не планирует участвовать в качестве инвестора (не заявляет открыто об этом).

( Читать дальше )

Надолго ли EURUSD задержится ниже 1.10?

- 02 сентября 2019, 16:07

- |

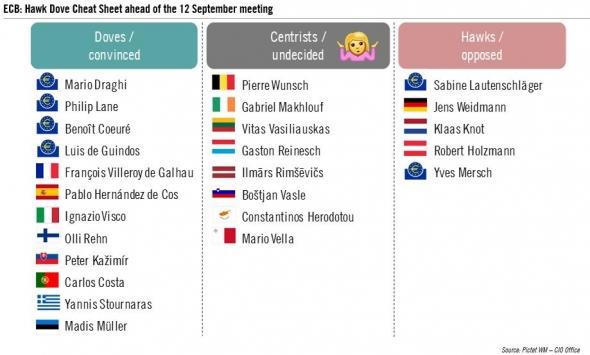

Замечания отдельных членов Исполнительного совета ЕЦБ (Кнотт, Вайдаманн, Лаутеншлегер) на прошлой неделе о преждевременности QE в сентябре не оказали должной поддержки европейской валюте. После некоторых колебаний около уровня 1.11, EURUSD пробила отметку 1.10 в пятницу, однако после отскока возобновила снижение в понедельник на фоне эскалации торгового конфликта между США и Китаем (введение пошлин в воскресенье), политической неопределенности в Италии, а также признаков нарастающей рецессии производственного сектора в Еврозоне. Однако, отсутствие непосредственного катализатора падения евро скорее говорит о техническом характера движения, т. е. продавцы евро могут легко отказаться от своих планов на фоне появления позитивного сюрприза.

Расстановка сил чиновников ЕЦБ выглядит примерно так:

Конечно очевиден перевес в сторону голубей, включая тяжеловесов. Поэтому смягчение в сентябре по большей части заложено в евро.

( Читать дальше )

Очередной “индикатор рецессии” от кривой доходности и S&P 500

- 29 августа 2019, 15:54

- |

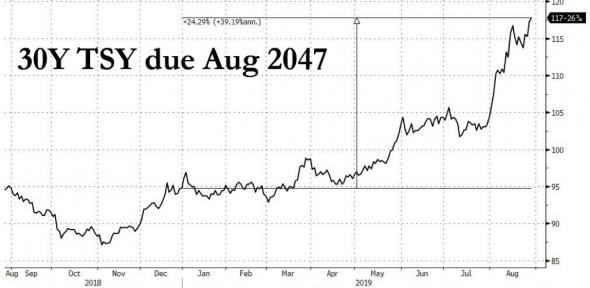

Доходность 30-летних облигаций казначейства США переписала отрицательный рекорд, упав до 1.907% в среду. Движению не предшествовали ни экономические, ни политические шоки, а рывок произошел в активе, который занимает почти 8% самого ликвидного рынка в мире.

Может показаться что изменение доходности с начала 2019 года с 2.85% до 1.9% не является существенным (да и зачем вкладываться актив с падающей ставкой), однако из-за самой большой дюрации (наибольшая чувствительность цены к ставке), 30-летние облигации казначейства оказались одним из самых прибыльных активов в мире, показав доходность 24.29% с начала года:

Хотя облигации казначейства с более коротким сроком погашения также ощущали высокий спрос (доходность 10-летних снижалась в моменте до 1.444%), наиболее агрессивные покупки наблюдались на дальнем конце кривой доходности. Объем торгов составил 140% от нормы.

Ну и конечно, куда же без очередного индикатора рецессии? Доходность 30-летних опустилась ниже средней дивидендной доходности S&P500. Как вы наверно догадались, это происходит впервые с 2009 года:

( Читать дальше )

Вейдманн призывает отложить стимулирование, позволить решать Лагард о новом курсе.

- 27 августа 2019, 15:49

- |

Глава Бундесбанка Дженс Вейдманн заявил во вторник, что ЕЦБ не нужно торопиться с возобновлением смягчения, так как в нынешнем положении будет ошибочным «действовать ради действия». По его словам, спекуляции о сокращении ставки в сентябре все меньше согласуются с последними новостями с экономического фронта.

Вообще, Вейдманн известен своей жесткой позицией по отношению к «симптоматическому лечению» слабости экономики кредитной экспансией и соблазнам снизить ставку чтобы ускорить достижениецелевых значений инфляции. Короче, традиционный ястреб. Лишь с появлением вакантного места главы ЕЦБ он ненадолго сыграл роль прагматика чтобы побороться за место, но уступил Лагард. На время выборов он признал, что адресная активность ЕЦБ на вторичном рынке суверенных бондов членов Еврозоны в 2012 году (OutrightMonetaryTransactions) была оправдана для лучшей трансмиссии монетарной политики, хотя ранее утверждал что настолько явный сигнал о спасении усилил моральный риск, позволил «расслабиться» местным правительствам и отложить непопулярные реформы.

( Читать дальше )