Блог компании Tickmill | Вертолетные деньги: польза, ограничения и возможные риски

- 06 сентября 2019, 13:32

- |

ЕЦБ вероятно придется в очередной раз открыть денежный кран на сентябрьском заседании. Однако если Совет управляющих не начнет думать нестандартно, экспериментируя с новыми инструментами политики, центральный банк застрянет в колее убывающей отдачи традиционных методов. Сокращение ставок ниже текущего уровня едва сможет разогнать инвестиции, но точно усилит истончение маржи банковского сектора.

Несмотря на экономический подъем и очень осторожное отступление от политики аккомодации, отношение капитальных расходов к ВВП Еврозоны так и не вернулось к исторической норме. Все что может сделать традиционное смягчение в текущей ситуации — удержать метрики потребительских и корпоративным настроений от дальнейшего падения и, разумеется, сохранить оптимизм на фондовом рынке.

Чтобы достигнуть реального экономического эффекта, ЕЦБ нужно создать условия для положительного шока в потреблении. Воздействие экспансии денежного предложения на агрегированный спрос через традиционный канал процентной ставки исчерпывает себя и возможно центральному банку следует попробовать напрямую воздействовать на потребительские расходы, путем так называемых «вертолетных денег». Как это будет работать? Например, ЕЦБ может совершать месячный трансфер в размере 100 евро на текущие счета граждан ЕС, что, по идее, должно увеличить стимулировать расходы. Почему именно увеличить траты, а не пойти на сбережения? Разумно предположить, что при нормальном уровне потребительского доверия, мотив сбережения из предосторожности будет уступать (в агрегированном измерении) стимулу потреблять, что подкрепляется тем, что центральный банк будет гарантировать данный «доход». Трансфер можно сконструировать также так, чтобы он имел ограниченное время действия (только на период рецессии или до достижения целевого уровня инфляции) и мог «убывать» из-за действия отрицательной процентной ставки.

Рост потребления должен будет привести к ускорению инфляции и с нарастанием интенсивности процесса, размер трансферов может сокращаться пропорционально приращению инфляции, до момента пока целевой уровень инфляции не будет достигнут. Подстройка размера ежемесячных начислений под динамику инфляции станет механизмом предотвращения ее выхода на неконтролируемый уровень. Отсутствие вовлеченности государства в данный процесс и привязка меры к конкретным целям банка (комфортные уровни инфляции и безработицы) будут делать неуместным аргумент о том, что центральный банк таким образом напрямую финансирует государственный долг, что и запрещено статьей 123 договора о создании ЕС.

Конечно, если рассуждать о данной операции с позиции баланса (активы – обязательства), то вертолетные деньги означают наращивание обязательств ЦБ (выпуск банкнот или увеличение резервов) без соответствующего увеличения активов. В случае с QE, изменения происходят по обе стороны баланса – со стороны пассивов выпускаются банкноты (резервы), на стороны активов появляются купленные бонды. Может показаться, что неограниченное наращивание обязательств в случае вертолетных денег – прямая дорога к банкротству. Чтобы показать, что это почти не так, выразим «проблему банкротства» для ЦБ, следующими двумя конкретизирующими вопросами:

1. Ведет ли это к проблемам с ликвидностью ЦБ?

2. Ведут ли изменения баланса ЦБ к потере доверия к политике (т. н. policy credibility), в частности преследования цели по инфляции?

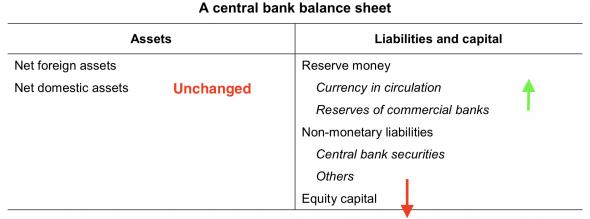

Рассмотрим стандартный баланс центрального банка:

Если мы полагаем, что при увеличении денежной базы (выпуск новых обязательств) размер активов остается неизменным, операция должна уравновешиваться на стороне пассивов. То есть либо, сокращением недежных обязательств либо сокращением капитала ЦБ. В случае масштабной операции вертолетных денег капитал центрального банка может уйти в значительный минус.

Есть и более экзотические варианты сохранения тождественности баланса – в качестве активов указывать беспроцентные кредиты домохозяйствам с бесконечным сроком погашения (QE для людей?), либо, использовать отложенные активы, как например делает ФРС для отражения убытков на балансе.

Собственно, не страшен сам отрицательный капитал (это всего лишь бухгалтерская запись), а сколько связанное с ним ограничение в ликвидности. Коммерческий банк может продолжать работать имея отрицательный капитал (при условии, что он тщательно будет это скрывать), но в отношении всех кредиторов сразу он — банкрот. В случае ЦБ такие рассуждения неуместны по двум причинам:

— Во-первых, монетарные обязательства банка (банкноты и резервы) – непогашаемые обязательства. Взамен им можно максимум получить те же банкноты (если только по свежее), с той же номинальной стоимостью;

— Логично также предположить, что ограничение в ликвидности будет отсутствовать (и восприниматься таковым), если есть полная определенность, что ЦБ будет сохранять монопольное право на выпуск легального платежного средства на неограниченном горизонте времени. А это снова вопрос о policy credibility.

Следовательно, для операции вертолетных денег, даже неограниченной в объеме ограничения в ликвидности отсутствуют при выполнении второго условия. Успехи работы ЦБ (достижение инфляции) не коррелируют с размером собственного капитала, что, например, утверждают в этой работе.

Из анализа баланса также следует любопытный технический вывод, что «настоящее» условие состоятельности ЦБ – приведенная стоимость немонетарных обязательств (реальных претензий) на неограниченном горизонте должна быть равна 0.

Ответ на второй вопрос более неоднозначен, так как резкое увеличение денежной базы создает риски контроля инфляции. Во-первых, это непредсказуемость вектора и интенсивности трат. В систему цен, которые отражают пропорции спроса и с помощью которых калибруются относительные объемы производства в экономике вкрадывается кратковременный, возможно стихийный спрос, т.е. ценовое искажение которое путает производителей. Но в целом, для подавления инфляции, ЦБ может попробовать прибегнуть к следующим известным мерам:

1. Повышение ставок на резервы коммерческих банков в ЦБ (что повысит их привлекательность, удаляя ликвидность из экономики).

2. Продажа бондов с активов на балансе (практически тоже самое).

3. Увеличить норму резервирования для банков.

Однако насколько эффективны будут меры в ответ на инфляцию, заданную мощными потребительскими шоками? Неизвестно. В этом и кроются главные риски для ЦБ, что пока сдерживает развитие монетарной политики в этом направлении.

Артур Идиатулин, рыночный обозреватель Tickmill UK

Наш конкурс для ленивых Угадай NFP

PRO счет условия

Новости тг-канал

Новости тг-канал