Mike My Day

Стоп-слова в инвестициях

- 31 января 2021, 17:51

- |

Форекс

Обычно игра ведется на “кухне” брокера, системно зарабатывать практически нереально.

Дневной трейдинг, скальпинг.

95% слив депозита в течение года, куча обучающих программ, которые обучают приносить комиссию брокеру.

Накопительное страхование (английский метод инвестирования)

Супернеликвид (нельзя вывести на свой счет когда захочешь) + огромные “откаты” тому, что это вам этот продукт порекомендовал. Если уже инвестировали, спросите у этого человека, сколько он получил за то, что вы завели деньги в этот инструмент.

Бинарные опционы

Казино. Рулетка даже выигрышнее:)

Структурные ноты от банков

Узаконенная игра в одни ворота — брокер получает комиссии в 100% случаев, а клиент обычно получает минус.

Алготрейдинг, торговые роботы (особенно для криптовалют)

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 9 )

Как сделать неплохой логотип

- 26 января 2021, 16:43

- |

Украду немного денег у Артемия Лебедева, и расскажу все секреты дизайна логотипов бесплатно.

Всего 2 пункта:

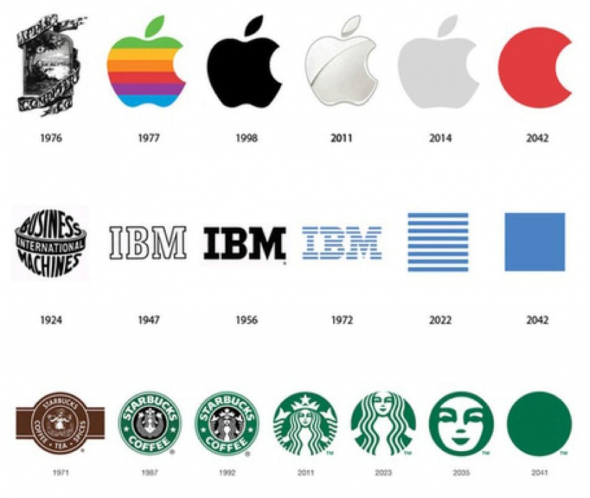

1. Хороший логотип должен состоять из 1-2-3 цветов максимум, и не должен в себя включать “переливающиеся” цвета.

2. Лого должен быть без тонких линии, закорючек и выпуклостей — чем проще, тем лучше.

Эти пункты объясняется не сколько визуальными свойствами, а технологическими процессами производства: логотип со множеством цветов и закорючек намного сложнее изготовить/нанести.

Вышить на ткани, нанести изображения на ПВД пакеты, сделать тиснение, изготовить вывеску, вылить форму из пластика, и т.д. — все это будет либо во много раз дороже, либо просто невозможно, если лого не соответствует этим пунктам.

Это простое знание в дальнейшем может сэкономить много денег, да и вклиниться в спор дизайнеров можно будет запросто.\

На смартлабе только часть постов, остальные — в телеграмм.

(некоторые смартлабововцы не любят, когда ставят ссылку на телеграмм в посте, если вы из таких, сорри)

Как понять, что нас в ближайшие годы ждет кризис

- 23 января 2021, 23:19

- |

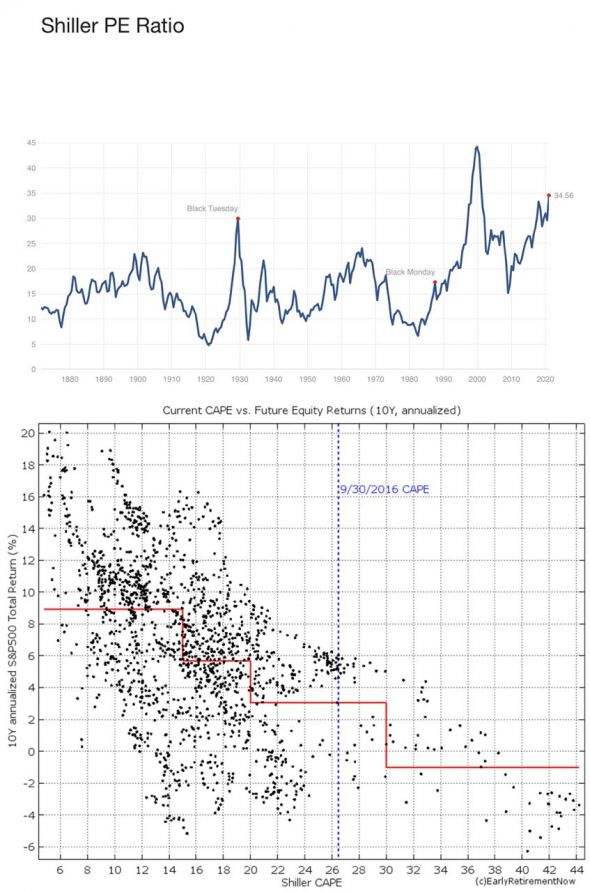

Дядька, который его придумал (Р. Шиллер), получил нобелевку.

Если грубо, то этот коэф. показывает — если вы купите бизнес, то за сколько лет его прибыль окупит вложения.

Так вот, сейчас это коэф. находится на своем пике за последние 20 лет.

Предыдущий пик был в крах доткомов в 2000 годах, во время которого рынок жестко упал.

Есть много исследований, которые анализировали среднюю доходность акций в следующие 10 лет, в зависимости от этого коэф.

Сейчас коэф — 35, а это значит, что в следующие 10 лет средняя доходность рынка США будет меньше, чем 2% годовых, судя по анализу данных с 19 века.

Еще раз — будут мизерные 2% в акциях в течение 10 лет в среднем!

В 2020 рынок вырос на 18%!

Распределение активов в портфеле сегодня — наше все!

( Читать дальше )

Годовой апдейт 2020 по порфтелю в Interactive Brokers

- 20 января 2021, 18:25

- |

Доходность в долларах США:

29.03% — портфель.

16.83% — индекс SP500.

Макс просадка с начала года:

-24% — портфель.

-30% — индекс SP500.

( Читать дальше )

Родословная и предпринимательство

- 17 января 2021, 20:58

- |

В нашей стране практически никто не знает своих предков, начиная с прабабушек, и тем более прабабушек (За редким исключеним) — кто они и чем занимались.

Почему так получилось?

В Европе интерес к истории семьи и предкам существовал всегда. Да и в дореволюционной России изучение генеалогического древа было вполне обычным делом для дворянства.

В советское же время излишне подробная информация о предках могла быть просто опасной, поэтому всем «пришлось» позабывать свои корни.

Как это связано с предпринимательством?

В западных странах существует множество семейных бизнесов, которые передаются по наследству десятки, а то и сотни лет.

Если ты понимаешь, что до тебя трудилось несколько поколений, и все их труды накапливались и переходили по наследству, то и ты можешь планировать свой бизнес далеко вперед, чтобы была возможность его передать наследникам.

Тут, кончено, очень важен институт частной собственности, с которым у нас большие проблемы, в отличие от западных стран, но это отдельная песня.

( Читать дальше )

Ждет ли нас кризис в 2021?

- 13 января 2021, 20:43

- |

Много денег раздало правительство США, вроде еще собираются раздавать, ну а людям их надо куда-то девать — вот и будут инвестировать

Ну а если серьезно, видно что надувается пузырь постепенно. Вот когда лопнет — хз.

Многие пытаются угадывать, продают акции и сидят в кэше, ожидая удачного момента для входа. Причем некоторые сидят еще с 2018 года, а рынок вырос уже намного.

Правы ли они? Безусловно, да. Они не потеряли. Но, с другой стороны, упустили доходность.

Я для себя решил, что не способен угадать когда будет кризис.

Но и не хочу упускать доходность.

Какой выход из ситуации я нашел для себя?

Я держу (абсолютно во всех портфелях) инструменты, которые не проседают во времена кризисов, к примеру долголетние трежерис США.

В случае кризиса, когда акции в портфеле будут проседать, такие инструменты, как минимум, не упадут (а то и вырастут), что компенсирует падение портфеля в целом.

( Читать дальше )

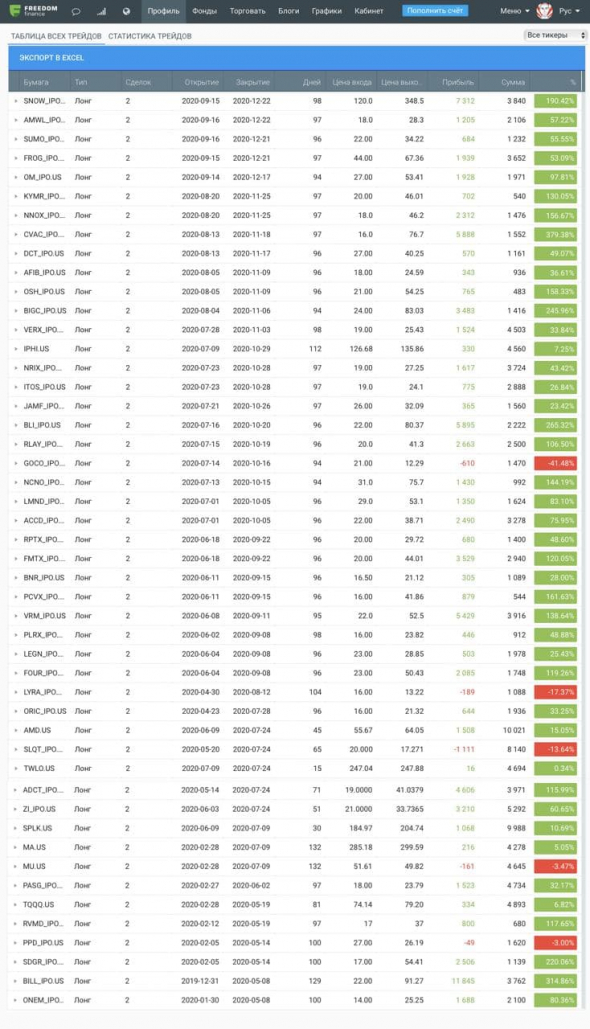

Апдейт по портфелю IPO за 2020 год

- 11 января 2021, 16:45

- |

Правильнее всего будет показать завершенные сделки в этом год, т.к. в моем портфеле еще есть незакрытые IPO, которые нельзя продать из-за локапа в 3 месяца.

За этот срок, в теории, они еще могут и уйти в минус, а по закрытым сделкам — все видно четко.

Я инвестирую в IPO через Фридом Финанс, а там отчетов красивых нету, поэтому прикладываю скриншот из брокерского кабинета.

Результаты в цифрах:

Всего было 48 сделок.

Средняя прибыль на 1 сделку — 63%.

Средний срок сделки — 3 месяца.

Из 48 — 43 прибыльные, 5 в минус.

Прибыль с 1 положительной сделки в 5 раз больше убыточной. 2078$ против -423$ (То есть 1 плюсовой сделкой перекрываются 5 плохих).

Как итог, доходность 2020 года — 249% годовых.

(В 2019 она была поменьше, 185% годовых.)

Про риски в IPO рассказывал тут

P.S.

На сайте появилась стратегия IPO.

По ней я веду портфели других инвесторов с 2019 года, помимо своего.

( Читать дальше )

Что предлагают для покупки на ИИС в Альфа Капитале?

- 07 января 2021, 18:34

- |

На главной странице ИИС в Альфа Капитале инвесторам предлагаются несколько вариантов инвестирования.

Первой в списке предлагается стратегия “Точки роста”.

Что заявляют на странице стратегии — я вылелил 5 пунктов, которые разберу ниже:

1) 19,6% ожидаемая доходность.

2) Риск: 4 красных кружочка и 1 серый.

3) Умеренно консервативный подход в выборе ценных бумаг.

4) Стратегия на 100% состоит из акций.

5) Готовая стратегия от команды профессионалов.

Ссылка на страницу стратегии тут, если хотите полюбоваться сами.

www.alfacapital.ru/individual/iis/growth (https://www.alfacapital.ru/individual/iis/growth/)/

В чем подвох?

1) Доходность.

Откуда взялась 19,6% — одному богу известно.

На странице прикреплен график — с 2015 года по сегодня: стратегия выросла на +120%, а это всего 14% годовых, не 19!

Откуда прибавилось +5%, люди добрые?

Я бы на их месте побольше бы накинул, процентов 10%, не меньше

2, 3, 4) Риски и сам продукт.

( Читать дальше )

Настойчивость

- 04 января 2021, 17:05

- |

Ничто на свете не заменит настойчивость. Ни талант — ведь сплошь и рядом встречаются талантливые, но не успешные люди. Ни гениальность — ведь недооценённый гений — это избитый стереотип. Ни образование — на свете полно дураков с дипломом. Лишь настойчивость и решительность помогут свернуть горы.

Мне очень запомнился момент в фильме “Основатель”, когда Рей Крок, владелец будущего Макдоналдса, находясь в отчаянии (в 52 года он продавал миксеры, колеся по стране на своей старенькой машине), включал пластинку на проигрывателе, помогающую ему двигаться дальше, с текстом выше.

Настойчивость, пожалуй, основное свойство человека, которое помогает добиться успеха на работе и в бизнесе.

Почему так?

Настойчивость, в двух словах, это то, что позволяет нам продолжать что-то делать в случае неудачи. Неудач намного больше, чем успехов, поэтому те, кто не останавливается на неудачах — достигает многого.

( Читать дальше )

теги блога Mike My Day

- 2020

- COVID-19

- defi

- ETF

- Freedom finance

- Freedom Holding

- ido

- interactive brokers

- IPO

- S&P500

- S&P500 фьючерс

- spacex

- tesla

- акции

- аналитика

- английский язык

- банк

- Банки

- Беларусь

- Белорусия

- бизнес

- Биржа

- Биткоин

- Брокер

- брокеры

- валюта

- ввп

- ввп по паритету

- ВВП по ППС

- видео

- вклад

- госбанки

- Данные без прогнозов

- депозит

- Доллар рубль

- Ду

- жизненное

- Илон Маск

- инвестидеи

- инвестиции

- инвесторы

- индия

- инфляция

- иран

- история

- история россии

- Китай

- книга

- коронавирус

- кредит

- кризис

- кризис 2020

- криптовалюта

- курс валют

- курс рубля

- лайфхак

- Лукашенко

- макроэкономика

- ММВБ

- мобильный пост

- Мотивация

- налоги

- Налогообложение на рынке ценных бумаг

- облигации

- образование

- ПИФы

- покупки

- политика

- портфель

- Продолжительность жизни

- психология

- Рейтиги

- риск

- Роскосмос

- российский рынок акций

- Россия

- РТС

- рубль

- рынок

- рынок США

- саморазвитие

- сбербанк

- семья

- СИПИ

- сиплый

- сложный процент

- смертность

- статистика

- стратегии

- сша

- тесла

- топ

- трейдинг

- Украина

- финансы

- фонд

- форекс

- Фридом Финанс

- экономика

- япония