Дима Пушкин

Эталон наращивает продажи квартир и ставит рекорды!

- 07 августа 2023, 15:30

- |

Сегодня Эталон объявил о двукратном росте продаж во 2 квартале 2023 года и раскрыл результаты за июль. Впечатляет любого скептика инвестиций в акции девелоперов — рост продаж год к году составил более 28%!

Причина: серьезный рост продаж в регионах — стратегия Эталона по расширению географической деятельности начинает работать и даёт плоды.

Многие боялись падения спроса на недвижимость из-за отмены льготной ипотеки — просто посмотрите на график продаж в этом году. Вышли на полку продаж в 40 тыс квадратных метров в месяц!

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 2 )

Как анализировать быстрорастущие компании?

- 02 августа 2023, 17:03

- |

Этот пост философский. В нём хотелось бы порассуждать, на какие показатели нужно обращать внимание при анализе быстрорастущих компаний.

Главная неопределённость при анализе — такие эмитенты редко показывают прибыль в период активного роста, а может и вовсе генерируют убыток на стадии становления и захвата рынка. Из-за этого инвестиционный кейс часто опирается на прогнозные значения.

Примеры подобных компаний на нашем рынке: Яндекс, OZON, VK, Позитив, CIAN.

Для начала рассмотрим самую частую ошибку — “компания дорогая, потому что мультипликатор высокий”.

Здесь придется более детально рассмотреть, что же означают эти ваши мультипликаторы.

Самый распространенный — P/E. Рассчитывается как отношение цены акций к прибыли на акцию или капитализация компании (сумма выпущенных акций умноженная на цену), деленная на прибыль компании за год. Более простая интерпретация P/E — за сколько лет компания окупается.

Главная проблема этого мультипликатора — он не показывает возможное изменение показателя прибыли в будущем и служит зеркалом заднего вида.

( Читать дальше )

Самолет взял курс на новый рекорд по продажам

- 28 июля 2023, 13:35

- |

Самолет опубликовал операционные и финансовые показатели по управленке за 1-ое полугодие 2023 года.

Во втором квартале рост продаж составил 36%. За полугодие продали 550 тыс. квадратных метров, что также выше прошлого года на 14%.

Доля заключенных договоров с ипотекой составило 86% за 1-е полугодие 2023 г. Ипотечный рынок стабилизировался во втором квартале после изменения льготных программ, и спрос начал расти.

В деньгах продажи поставили квартальный рекорд. 2-ой квартал к прошлому году оказался лучше на те же 36%.

( Читать дальше )

Лучшая IT-компания в России

- 20 июля 2023, 14:41

- |

В России не так много публичных компаний, их всего около 250.

Из них ликвидных около 100.

Работающих в IT-сегменте — меньше 10.

И только одна из них российская компания — Позитив. Остальные торгуются в виде депозитарных расписок иностранных компаний.

Важно ли это для нашего рынка? Мой ответ — однозначно да.

Можно начать перечисление с банальных вещей. На рынке, где 85% объемов торгов приходится на физиков, которые жаждут получать дивиденды. Единственная IT-компания, которая может это делать сегодня — это Позитив, который не имеет никаких проблем с Евроклиром.

Купив акции весной прошлого года, в этом году можно было уже получить почти 10% доходности.

Да, для новых акционеров доходность не слишком высокая, всего несколько процентов. Но взгляните на результаты и планы. План на 2023 год амбициозный — удвоить бизнес второй год подряд. Объявленная цель — 25-30 млрд рублей в отгрузках при 14,5 по итогам прошлого года.

( Читать дальше )

РУСАЛ: импортозамещение глинозема вместо дивидендов

- 27 июня 2023, 13:35

- |

РУСАЛ (крупнейшая алюминиевая компания в мире, если не брать Китай) на ПМЭФ объявила о строительстве нового глиноземного завода в России. Стоимость — 400 млрд рублей, окончание строительства в 2032 году.

Какие перспективы у ценных бумаг РУСАЛа в связи с этой новостью? Давайте обсудим.

👉 Вырастут капитальные затраты — если 400 млрд рублей размазать на 10 лет, то получается 40 млрд рублей в год. С учетом и так масштабной программы кап затрат РУСАЛа — капекс может вырасти до 100+ млрд рублей

👉 Вырастет долговая нагрузка, выдержит ли его компания?

Чистый долг компании на 31.12.22 составляет примерно 440 млрд рублей — одних процентов на обслуживание у РУСАЛа выходит 30 млрд рублей. Если будут строить завод в долг — долговая нагрузка вернется в 2011-2013 год, когда компания также успешно существовала.

( Читать дальше )

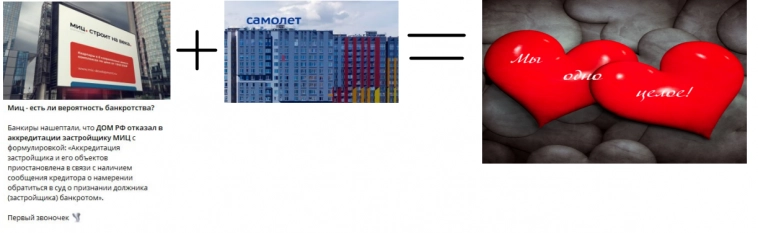

Активные M&A в секторе девелопмента - что означает?

- 20 июня 2023, 14:30

- |

Сегодня в секторе застройщиков было очередное M&A — группа Самолет покупает ГК МИЦ за 40 млрд рублей. ГК МИЦ — один из крупнейших застройщиков московского региона, по данным ЕРЗ у компании сейчас в стадии строительства находится 630 тыс. кв. м. жилья, а портфель ГК МИЦ составляет 5,3 млн кв. м. жилья.

Что это означает для рынка недвижимости? Консолидация сектора и активные M&A сделки обычно проходят в двух случаях:

• Пик цикла, когда крупнейшие компании поглощают мелочь по любым ценам — сектор при этом находится на пике операционной и финансовой формы (акции покупать уже опасно). Явно не сегодняшний случай

• Дно цикла, когда слабые игроки банкротятся или сдают позиции — их покупают крепкие компании за дешевую цену. Явно сегодняшний случай и это вероятно позитив для акций

То, что сейчас “дно цикла” после ухудшения условий по льготной ипотеке — говорят об этом все бенчмарки.

У того же Самолета дела не так хороши, как кажется на первый взгляд — доля непроданной недвижимости растет

( Читать дальше )

Владимир Путин на пленарной сессии ПМЭФ-2023. 16.03.23.

- 16 июня 2023, 16:38

- |

На ПМЭФ началась пленарная сессия с участием Путина. Вместе с ним на сцене президент Алжира Абдельмаджид Теббун.

Главное из выступления президента РФ:

• II квартал прошлого года стал самым сложным для нашей экономики, сегодня можно сказать, что стратегия, выбранная тогда, сработала — макроэкономические тенденции набирают силу, ВВП вырос на 3,3%

• Безработица 3,3% — такой низкой она не была никогда в нашей истории

• Инфляция в РФ ниже, чем во многих западных странах и близка к историческому минимуму, составляет 2,9%.

• В России удалось не допустить раскачки цен

• Россия обязана увеличивать расходы на оборону для обеспечения безопасности страны

• Из-за черты бедности в 2022 году вышло 1,7 млн человек

• Постепенно слезаем с нефтегазовой иглы

• Мы делаем упор на развитие частной инициативы

• Мы никогда не выгоняли никого с нашего рынка, предлагали взвесить за и против

• Доходы населения вернулись к росту

( Читать дальше )

Эталон - домой в родные пенаты, за дивидендами?

- 17 мая 2023, 12:05

- |

Эталон — девелопер и застройщик, дочерняя компания АФК Системы, которая очень любит качать дивиденды. Но не может этого делать, т.к. с ГДРок это сделать невозможно — запрещает указ президента. Раньше дивиденды были жирные, если брать от текущей цены!

Множество российских компаний, которые ранее были представлены через кипрские холдинги — пытаются редомицилироваться в Россию, чтобы восстановить права акционеров. Кто-то идет через Казахстан, как Полиметалл, кто-то пытается вернуться в Россию (Русагро, Мать и Дитя, ЕМЦ, ВК и другие).

Судя по всему, Эталон тоже встал в эту очередь

( Читать дальше )

Fix Price - рост продолжается, теперь и в Монголии!

- 27 апреля 2023, 14:37

- |

Компания Fix Price отчиталась за 1 квартал — бизнес продолжает наращивать операционные и финансовые показатели.

Тезисно мои мысли по отчёту:

👉 Выручка составила 65,9 млрд рублей и выросла на 5,2% год к году из-за влияния высокой базы прошлого года (потребители делали активные покупки из-за макро ситуации). Такие показатели можно ожидать от всех ритейлеров в 1 квартале.

👉 По открытию магазинов Fix Price продолжает выдерживать план: в 1 квартале 2023 года открыли 185 новых магазинов

👉 Компания активно расширяет географию продаж — первые 2 магазина появились уже в Монголии. Помимо этого Fix Price уже представлен во многих странах СНГ и в каждой из них органически растет. Потенциал роста в этих странах огромен т.к. конкуренция невысокая. В среднесрочной перспективе это хороший драйвер для роста.

( Читать дальше )

теги блога Дима Пушкин

- Circle k

- CLT

- Diasoft

- Fix Price

- GDR

- Headhunter

- IPO

- IPO 2024

- IT

- NASDAQ

- OZON

- Positive Technologies

- Qiwi

- Segezha Group

- Siemens

- SMLT

- Softline

- Sokolov

- spo

- SPO ТМК

- tesla

- Whoosh

- wush

- X5

- X5 Retail Group

- АЗС

- акции

- АФК Система

- бензин

- Борисов

- Владимир Путин

- Вуш Холдинг

- Газ

- Газпром

- ГДР

- ГМК Норникель

- Группа Позитив

- Делимобиль

- делистинг

- делистинг акций

- дивиденды

- домостроение

- европлан

- золото

- зпиф

- импортозамещение

- Каршеринг Руссия

- Лента

- лидер инвест

- Лидер-Инвест

- м.видео

- МВ ФИНАНС

- Монетка

- мосгорломбард

- Мосгорломбард (МГКЛ)

- недвижимость

- Нефть

- Норникель

- Облигации

- озон

- ОЗОН Фармацевтика

- операционные результаты

- опрос

- отчетность

- отчеты МСФО

- отчёт

- Парфенов

- ПМЭФ 2023

- Позитив Текнолоджиз | Positive Technology

- полиметалл

- прогноз по акциям

- редомициляция

- Рентал ПРО

- Рогозин

- Роскосмос

- русал

- Самолет

- санкции

- сделки M&A

- Северный поток

- Сегежа групп

- Селектел

- смартлаб конкурс

- совкомбанк

- Софтлайн

- строительный сектор

- строительство

- строительство домов

- татнефть

- тгк-14

- тинькофф банк

- тмк

- Финляндия

- Элемент

- ЭсЭфАй

- Эталон

- ювелирные изделия

- Ювелит

- ЮИТ

- Яндекс