Блог им. EvgeniyPavlik |"Вечные" акции РФ, которые можно купить навсегда!

- 30 января 2025, 09:03

- |

Я решил проанализировать наш рынок и выбрать акции тех компаний, которые через 10 или 20 лет так же будут иметь спрос у инвесторов. Другими словами, представляю вам подборку «вечных» акций российского фондового рынка!

Какие акции дольше всего торгуются на нашем рынке?

30 лет назад, когда только начал зарождаться российский фондовый рынок и появился первый индекс РТС, в его состав входили всего 13 акций российских компаний:

- РАО ЕЭС России

- Иркутскэнерго

- КАМАЗ

- Коминефть

- ЛУКОЙЛ

- Мосэнерго

- РАО Норильский никель

- Ноябрьскнефтегаз

- Пурнефтегаз

- Ростелеком

- Сургутнефтегаз

- Томскнефть

- Юганскнефтегаз

Спустя 30 лет в современном индексе нашего рынка — в индексе Московской бирже (IMOEX) находятся акции 49-ти эмитентов.

За 30 лет из 13 первоначально размещенных в индексе эмитентов осталось лишь 5:

- Лукойл

- Сургутнефтегаз

- Норникель

- Ростелеком

- Мосэнерго

Вообще, на текущий момент на нашем рынке обращается 252 акции (обычные и привилегированные) от 209 российских компаний:

( Читать дальше )

- комментировать

- ★12

- Комментарии ( 14 )

Блог им. EvgeniyPavlik |Российские компании, которые платят дивиденды по 4 раза в год!

- 28 января 2025, 09:16

- |

Я-дивидендный инвестор и моя цель заключается в создании пассивного источника дохода за счет дивидендов.

На данный момент мой портфель приносит мне почти 39тр в месяц, но когда я называю эту сумму, я имею ввиду средние ежемесячные дивидендные выплаты за год:

Т.е. если посмотреть на график выплат по моему портфелю (скрин из сервиса учёта инвестиций), то можно заметить, что в одни месяцы выплаты очень скромные и составляют всего несколько тысяч рублей, а в другие превышают сотню тысяч рублей. И практически невозможно собрать такой портфель, который платил бы дивиденды равными ежемесячными суммами.

Почему, инвестируя в акции, не получится создать аналог ежемесячной зарплаты с равными суммами?

На нашем рынке есть период с мая по июль, так называемый дивидендный сезон. В этот период большинство компаний РФ совершают выплату основного объема годовых дивидендов и именно в эти 3 месяца я получаю со своего портфеля около 70% всей годовой «дивидендной зарплаты».

( Читать дальше )

Блог им. EvgeniyPavlik |Очередная закупка дивидендных акций на 40 000р. Следую своей инвестиционной стратегии!

- 26 января 2025, 08:52

- |

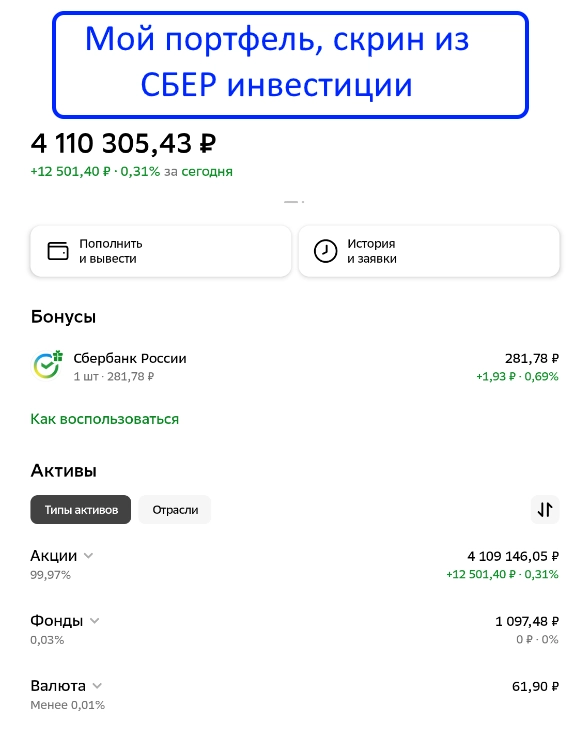

В пятницу у меня была зарплата и я докупил дивидендных акций в свой портфель. Через неделю будет ровно 5 лет, как я инвестирую в российский фондовый рынок, используя дивидендную стратегию. В статье покажу всю информацию по своему портфелю и последним покупкам.

Наш рынок

В начале, давайте посмотрим на наш рынок, индекс Мосбиржи:

Индекс вплотную подошёл к 3000п с явной целью преодолеть это сопротивление. За последние 1.5 месяца наш рынок прибавил почти +25%. Очевидно, что инвесторы позитивно восприняли приход к власти в США Дональда Трампа, который обещал способствовать завершению конфликта РФ с Украиной. Что будет дальше — никто не знает, но если действительно начнутся мирные переговоры, рост нашему рынку гарантирован!

Мой портфель

В феврале будет ровно 5 лет, как я инвестирую в дивидендные акции и собираю свой инвестиционный портфель. На данный момент его стоимость превышает 4.2млн рублей и он приносит мне чистой прибыли чуть более полумиллиона рублей:

( Читать дальше )

Блог им. EvgeniyPavlik |Компании, которые "кинули" инвесторов на дивиденды в 2024г. Заплатят ли они их в 2025г?

- 23 января 2025, 08:19

- |

За прошедший 2024г дивидендная доходность нашего рынка составила 8,32%! Это ниже, чем прогнозировали аналитики (ждали около 11%):

Некоторые российские компании снизили выплаты или отказались от дивидендов в 2024г. Что это за компании и заплатят ли они дивиденды в 2025г — об этом в статье.

Дивиденды

Многие инвесторы используют дивидендную стратегию (я, например), поэтому стабильные выплаты дивидендов играют большую роль в инвестиционной привлекательности акций эмитентов.

Как правило, в портфелях дивидендных инвесторов самые большие доли занимают акции из нефтегазового, финансового и металлургического секторов, потому что данные сектора исторически являются самыми щедрыми и выплачивают наибольший объём дивидендов на нашем рынке:

( Читать дальше )

Блог им. EvgeniyPavlik |Какие дивидендные акции купить после инаугурации Трампа!

- 21 января 2025, 09:24

- |

Приближается день моей зарплаты, через 3 дня придут деньги и я заранее подготовил для себя список дивидендных акций, которые буду покупать 24 января. Делюсь им с вами!

Наш рынок

За последний месяц индекс Мосбиржи показал рекордный рост на +21%, преодолев сильный уровень в 2900п.

Позитивный драйвер, на котором рос рынок, понятен — это возможное скорое урегулирование конфликта РФ с Украиной на фоне прихода к власти Дональда Трампа. Например, Трамп уже распорядился организовать телефонный разговор с Путиным, а наш президент заявил, что открыт для диалога с США.

Рынок растёт на ожиданиях и как раз сейчас эти ожидания очень оптимистичны! Многие аналитики прогнозируют рост нашего рынка на горизонте года до 3500п (это еще около +20% от текущей цены без учёта дивидендов!). Этот прогноз выглядит реалистично, но всё будет зависеть от развития геополитических событий.

Так же, если мы посмотрим на сезонность, то статистика говорит, что до начала дивидендного сезона (до мая) рынок обычно растёт:

( Читать дальше )

Блог им. EvgeniyPavlik |Мой пассивный доход обновил рекорд, получаю больше 39000р\месяц "ничего не делая"!

- 19 января 2025, 08:02

- |

После недавней ребалансировки своего инвестиционного портфеля, моя «дивидендная зарплата» превысила 39 000р в месяц и она продолжает увеличиваться! В этой статье я расскажу, как мне удалось добиться такого результата.

Пассивный доход

Именно ради него я и занимаюсь инвестированием уже почти 5 лет. Главная цель моей инвестиционной деятельности — создать источник пассивного дохода за счет портфеля из дивидендных акций.

Пассивный доход мне нужен не для того, чтобы уволиться с работы, лечь на диван и ничего не делать. Мне важен психологический комфорт, душевное спокойствие, финансовая защищенность, потому что в моей жизни были очень трудные периоды из-за проблем с деньгами, которые я еле пережил и больше не хочу, чтобы они повторились.

Например, для того чтобы купить свою первую квартиру, я работал сразу на 4 работах:

- Дозиметрист

- Охранник в ночном клубе

- Таксист

- Коллектор

Т.е. утром я шёл на основную работу (я работал на атомной станции посменно), на следующий день таксовал, далее шёл в ночь работать охранником в ночной клуб (клуб назывался "Кино", работал там ночь через две), а в свободное время «выбивал долги».

( Читать дальше )

Блог им. EvgeniyPavlik |Ребалансировка портфеля - избавился от 8-ми акций, которые мне больше не интересны!

- 16 января 2025, 09:27

- |

2 дня назад я провел свою первую за 5 лет инвестирования ребалансировку портфеля и удалил из него сразу 8 эмитентов, чьи акции не показывают роста котировок и у них есть проблемы с дивидендами. Одним словом, они потеряли для меня свою инвестиционную привлекательность!

Мой портфель

В составе моего портфеля много эмитентов, до ребалансировки я инвестировал сразу в 37 российских компаний:

( Читать дальше )

Блог им. EvgeniyPavlik |Заплатит ли Сургутнефтегаз щедрые дивиденды в 2025г?

- 14 января 2025, 09:27

- |

Сургутнефтегаз нередко платит высокие дивиденды, к примеру, в 2024г они превысили 20%, что стало историческим рекордом по размеру выплат для компании. Но сможет ли Сургутнефтегаз и далее радовать инвесторов такими щедрыми дивидендам? Давайте разберёмся, сколько компания может выплатить в 2025г!

Сургутнефтегаз, обычные или привилегированные, какие лучше?

На рынке обращаются два типа акций Сургутнефтегаза-это обычные и привилегированные, но именно "префы" выглядят намного привлекательней, чем обычные:

Привилегированные акции Сургута показывают долгосрочный растущий тренд и за 10 лет принесли инвесторам около +120% прибыли, тогда как обычные акции двигаются в боковике и показывают убыток -13%, к тому же «обычка» платит намного меньше дивидендов:

( Читать дальше )

Блог им. EvgeniyPavlik |Вы не знаете, во что инвестировать? Как я решил этот вопрос или моя простая и понятная стратегия выбора акций!

- 12 января 2025, 10:04

- |

5 лет назад, когда я стал инвестором, я постоянно задавался вопросом "КАКИЕ АКЦИИ ПОКУПАТЬ?"! Этот вопрос серьезно давил на меня психологически, потому что когда приближался день инвестирования, я начинал метаться в поисках лучшей акции, не зная, какую бумагу в итоге купить. И из-за этой неопределённости и отсутствия чётких принципов инвестирования в самом начале своего инвестиционного пути я совершал ошибки.

Через некоторое время я сформировал свою дивидендную стратегию, которой придерживаюсь до сих пор и в этой статье я подробно объясню свой принцип отбора акций для покупок.

Для кого подойдёт моя стратегия?

У всех нас разные цели и возможности касательно финансов, поэтому я хочу обозначить инвестора, которому может подойти моя инвестиционная стратегия.

Опишу себя:

Я классический представитель среднего класса, у меня есть работа со стабильным доходом и ежемесячно часть своей зарплаты я могу отправлять на фондовый рынок.

Моя цель-это в течении десятка лет создать капитал за счёт относительно небольших, но постоянных ежемесячных покупок акций, который будет генерировать пассивный доход в виде дивидендов.

( Читать дальше )

Блог им. EvgeniyPavlik |Моя первая покупка дивидендных акций в 2025г! Во что я инвестировал?

- 10 января 2025, 10:59

- |

Сегодня, 10 января, следуя своей инвестиционной стратегии, я совершил первую в новом 2025г покупку дивидендных акций. На протяжении почти 5 лет я инвестирую часть своих доходов в российский фондовый рынок, делюсь своими результатами на канале и в этой статье расскажу, какие акции я купил!

Что сейчас происходит на нашем рынке?

В первый официальный рабочий день 2025г (9 января) наш рынок снижается на -2.4%. Часть инвесторов не довольна таким началом, но не стоит забывать, что на «новогоднем ралли» за 10 дней наш рынок рос почти на +20%:

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс