SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Владимир

Акции США и кризис в энергетике

- 16 октября 2021, 19:59

- |

Друзья, зарисовка:

1. Последние годы жители США и ЕС много потребляли

2. Этому способствовали низкие % ставки, низкая инфляция, дешевые энергоносители

3. Компании из США зачастую имеют глобальный бизнес, продавая свою продукцию по всему миру

4. Рост цен на энергию повышает стоимость товаров и услуг, а рост цен = рост инфляции

5. Эмиссия $ и евро дополнительно разгоняет инфляцию

6. Производство критически важных товаров — удобрений и продуктов питания падает

7. Это тоже будет инфляционным фактором

8. Значит, будет замедление потребления товаров вторичной важности

9. А экономика США — это в первую очередь товары вторичной важности (в отличии от структуры экономики России)

10. ЦБ развитых стран будут вынуждены ужесточать ДКП, либо рост инфляции продолжится

11. Все это приведет к стагнации или падению доходов бизнеса в США

Итог: ожидаю стагнацию рынка США на горизонте 3 лет, вплоть до затяжного падения.

Мое инвест поведение: закупки акций остановлены. Буду ближайшие 12 мес откладывать кеш. Акции/кеш сейчас 80/20, на горизонте 12 мес ожидаю достичь 70/30, а дальше видно будет: справимся с кризисом или продолжу увеличивать долю кеша в ожидании глобального понижательного тренда.

( Читать дальше )

1. Последние годы жители США и ЕС много потребляли

2. Этому способствовали низкие % ставки, низкая инфляция, дешевые энергоносители

3. Компании из США зачастую имеют глобальный бизнес, продавая свою продукцию по всему миру

4. Рост цен на энергию повышает стоимость товаров и услуг, а рост цен = рост инфляции

5. Эмиссия $ и евро дополнительно разгоняет инфляцию

6. Производство критически важных товаров — удобрений и продуктов питания падает

7. Это тоже будет инфляционным фактором

8. Значит, будет замедление потребления товаров вторичной важности

9. А экономика США — это в первую очередь товары вторичной важности (в отличии от структуры экономики России)

10. ЦБ развитых стран будут вынуждены ужесточать ДКП, либо рост инфляции продолжится

11. Все это приведет к стагнации или падению доходов бизнеса в США

Итог: ожидаю стагнацию рынка США на горизонте 3 лет, вплоть до затяжного падения.

Мое инвест поведение: закупки акций остановлены. Буду ближайшие 12 мес откладывать кеш. Акции/кеш сейчас 80/20, на горизонте 12 мес ожидаю достичь 70/30, а дальше видно будет: справимся с кризисом или продолжу увеличивать долю кеша в ожидании глобального понижательного тренда.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 45 )

Мировая энергетика. О чем молчат политики и эксперты, прогнозируя переход на ВИЭ

- 14 октября 2021, 19:33

- |

Друзья,

утром прочел вот этот пост: Акции компаний возобновляемых источников энергии с большим потенциалом роста (smart-lab.ru)

И вот что меня в нем печалит. Давайте посмотрим цитату:

Несколько лет назад я только начинал свой путь инвестора в акции. Собрал портфель, в нем даже были нефтяные компании. А потом я их продал, потому что начитался статей на тему того, что нефть свое отжила и нас ждет зеленое будущее с ВИЭ. Надеюсь, вы простите мне мою слабость, все мы когда-то были новичками и совершали ошибки.

( Читать дальше )

утром прочел вот этот пост: Акции компаний возобновляемых источников энергии с большим потенциалом роста (smart-lab.ru)

И вот что меня в нем печалит. Давайте посмотрим цитату:

Большинство экспертов сходятся во мнении, что возобновляемые источники энергии полностью заменят топливо в течение десятилетий.

Фактически, правительства всего мира призывают к переходу на возобновляемые источники энергии. Например, администрация Байдена считает, что страна может перейти к производству почти половины своей электроэнергии за счет солнца к 2050 году. На этом фоне грех не купить пару тройку акций таких компаний.

Несколько лет назад я только начинал свой путь инвестора в акции. Собрал портфель, в нем даже были нефтяные компании. А потом я их продал, потому что начитался статей на тему того, что нефть свое отжила и нас ждет зеленое будущее с ВИЭ. Надеюсь, вы простите мне мою слабость, все мы когда-то были новичками и совершали ошибки.

( Читать дальше )

Мировая энергетика. ВИЭ недостаточно эффективна для развитого общества.

- 12 октября 2021, 20:47

- |

Всем привет.

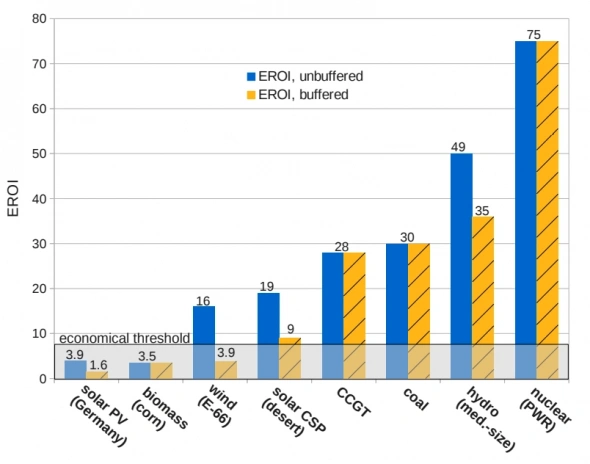

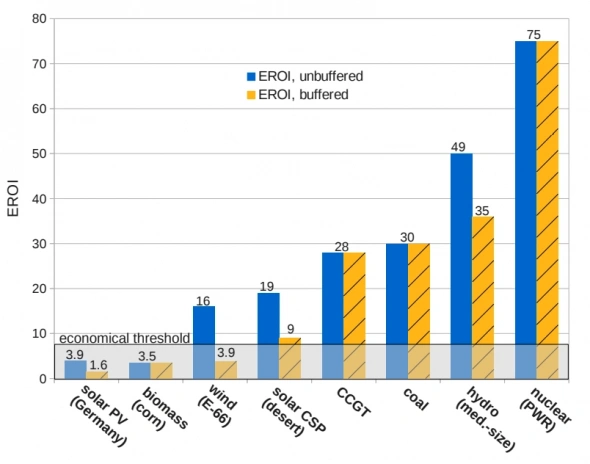

Сегодня я хотел бы поделиться с вами такой темой как энергетическая рентабельность. EROI (EROEI) - energy returned on energy invested (определение из вики).

Ниже представлено значение EROI для различных видов генерации:

Здесь нам интересен именно буферезированный EROI, так как он учитывает расходы на выравнивание прерывистой генерации. Дело в том, что ВЭС и СЭС не способны давать электричество постоянно, так как то ветер стихнет, то ночь наступит, то снежком занесет. То есть необходимо сглаживать спады в ВИЭ генерации либо от аккумуляторов, либо за счет ТЭС.

Но это пол беды. Ученые из США провели исследование и выяснили, что для поддержания определенного прогресса человечества и уровня комфорта нужен определенный уровень EROI.

Например, вот зависимость между EROI и расходами на здравоохранение:

( Читать дальше )

Сегодня я хотел бы поделиться с вами такой темой как энергетическая рентабельность. EROI (EROEI) - energy returned on energy invested (определение из вики).

Ниже представлено значение EROI для различных видов генерации:

Здесь нам интересен именно буферезированный EROI, так как он учитывает расходы на выравнивание прерывистой генерации. Дело в том, что ВЭС и СЭС не способны давать электричество постоянно, так как то ветер стихнет, то ночь наступит, то снежком занесет. То есть необходимо сглаживать спады в ВИЭ генерации либо от аккумуляторов, либо за счет ТЭС.

Но это пол беды. Ученые из США провели исследование и выяснили, что для поддержания определенного прогресса человечества и уровня комфорта нужен определенный уровень EROI.

Например, вот зависимость между EROI и расходами на здравоохранение:

( Читать дальше )

Мировая энергетика. Неслучайная цепь событий?

- 09 октября 2021, 17:10

- |

Друзья, значительную долю моего портфеля составляет энергетический бизнес, поэтому мне стало интересно глубже разобраться в проблемах и тенденциях мирового энергетического перехода, отделить рациональное от политического, перейти от частностей к глобальным трендам.

Сейчас я хочу поделиться тезисами в области политики и экономики, которые заставили меня задумываться, рассуждать, искать ответы на непростые вопросы.

1. Базис развития цивилизации.

Если вы читали западную литературу в поисках ответа на вопрос, что является базисом успешного развития стран, то, скорее всего, могли столкнуться с такими идеями:

— наличие инклюзивных институтов власти («Почему одни страны богаты, а другие бедные»)

— географические причины («Ружья, микробы и сталь»)

— роль обрабатывающей промышленности («Как богатые страны стали богатыми и почему бедные страны остаются бедными»)

— отдельно выделю «Гении и аутсайдеры», где рассматривается влияние окружающих причин на появление успешных людей

( Читать дальше )

Сейчас я хочу поделиться тезисами в области политики и экономики, которые заставили меня задумываться, рассуждать, искать ответы на непростые вопросы.

1. Базис развития цивилизации.

Если вы читали западную литературу в поисках ответа на вопрос, что является базисом успешного развития стран, то, скорее всего, могли столкнуться с такими идеями:

— наличие инклюзивных институтов власти («Почему одни страны богаты, а другие бедные»)

— географические причины («Ружья, микробы и сталь»)

— роль обрабатывающей промышленности («Как богатые страны стали богатыми и почему бедные страны остаются бедными»)

— отдельно выделю «Гении и аутсайдеры», где рассматривается влияние окружающих причин на появление успешных людей

( Читать дальше )

Падение Facebook и запуск СП2. Совпадение?!

- 05 октября 2021, 00:40

- |

Друзья, как вам такой сценарий:

1. СП2 начали заполнять газом

2. Сервисы FB в дауне

3. Осталось заявить о российских кулхацкерах

4. Под эту дудку притормозить СП2?

Реально такое или бред?! Что думаете?

1. СП2 начали заполнять газом

2. Сервисы FB в дауне

3. Осталось заявить о российских кулхацкерах

4. Под эту дудку притормозить СП2?

Реально такое или бред?! Что думаете?

Банк Санкт-Петербург. Экспресс-разбор акции.

- 03 октября 2021, 16:17

- |

Всем привет,

Решил тут провести небольшой анализ банка Санкт-Петербург.

1. Для начала смотрим достаточность капитала:

— Н20.0 = 13,15% при нормативе 8%

— Н20.1 = 9,8% при нормативе 4,5%

— Н20.2 = 9,8% при нормативе 6%

Данные значения нормативов говорят о высокой устойчивости банка и хорошем запасе для наращивания активов: фактически, банк может нарастить активы в х1,5 раза при сохранении текущего уровня риска. Но банк продолжает капитализировать прибыль.

2. Посмотрим из чего состоит капитал:

Всего капитал 108,1 млрд руб., из которых основные позиции:

— 63 млрд нераспределенная прибыль или 58%

— 23,2 млрд эмиссионный доход или 21,5%

— 14,2 млрд субординированный долг 13%, который снизился за пол года на 0,8 млрд руб.

Остальные составляющие не столь важны. Главный вывод: банк наращивает капитал за счет капитализации прибыли, а так же, вероятно, в дальнейшем захочет закрыть субординированный займ (это создаст давление на капитал и повлияет на выплаты акционерам в худшую сторону), что при дальнейшей капитализации прибыли в теории будет сделать не сложно.

( Читать дальше )

Решил тут провести небольшой анализ банка Санкт-Петербург.

1. Для начала смотрим достаточность капитала:

— Н20.0 = 13,15% при нормативе 8%

— Н20.1 = 9,8% при нормативе 4,5%

— Н20.2 = 9,8% при нормативе 6%

Данные значения нормативов говорят о высокой устойчивости банка и хорошем запасе для наращивания активов: фактически, банк может нарастить активы в х1,5 раза при сохранении текущего уровня риска. Но банк продолжает капитализировать прибыль.

2. Посмотрим из чего состоит капитал:

Всего капитал 108,1 млрд руб., из которых основные позиции:

— 63 млрд нераспределенная прибыль или 58%

— 23,2 млрд эмиссионный доход или 21,5%

— 14,2 млрд субординированный долг 13%, который снизился за пол года на 0,8 млрд руб.

Остальные составляющие не столь важны. Главный вывод: банк наращивает капитал за счет капитализации прибыли, а так же, вероятно, в дальнейшем захочет закрыть субординированный займ (это создаст давление на капитал и повлияет на выплаты акционерам в худшую сторону), что при дальнейшей капитализации прибыли в теории будет сделать не сложно.

( Читать дальше )

Что игнорирует Smart lab: закрытие Гронингена.

- 28 сентября 2021, 19:52

- |

Ребята, вот смотрю, кто-то шортит газ, кто-то шортит Новатэк, кто-то распродает Газпром.

Такое ощущение, что большинство ожидает, что высокие цены на газ не сохранятся на долго, дескать, это все спекулянты (слышал даже такое мнение), это все почти по-нарошку.

Давайте взглянем на факты, о чем уже бурлит Смарт Лаб:

— Газа в хранилищах Европы меньше обычного

— Зиму обещают холодную

— С ВИЭ тоже не заладилось

— В США на 1/3 сократилось количество скважин по добыче газа

Ребята, ну серьезно, кто ждет падения цен на газ и добытчиков газа, вы ждете летнюю погоду в январе или что америкосы внезапно за день раскупорят сотню-другую скважин, может в Европе дровами топить начнут? Просто интересно…

Но вот о чем не говорят пока еще на смартике, так это о Гронингене (или я пропустил? Соррян, если так и я уже дублирую чью-то инфу).

В общем, этот Гронинген — месторождение газа в Нидерландах, обеспечивает 10% газа в Европе. Его хотели закрыть к 2030-му, но из-за высокой сейсмоактивности решили прикрыть в… 2022. Справедливости ради отмечу, что планы должны были подтвердить в сентябре, но бегло в прессе ничего не нашел, может образумятся и отложат?

Вопрос знатокам: как скажется на газовых ценах выпадение Европейской добычи в объеме 10% потребления?

P.S. только глобальная коррекция/падение может временно обрушить цены. Но на долго ли? Люди что, мерзнуть что-ли будут? Чет сомневаюсь.

Такое ощущение, что большинство ожидает, что высокие цены на газ не сохранятся на долго, дескать, это все спекулянты (слышал даже такое мнение), это все почти по-нарошку.

Давайте взглянем на факты, о чем уже бурлит Смарт Лаб:

— Газа в хранилищах Европы меньше обычного

— Зиму обещают холодную

— С ВИЭ тоже не заладилось

— В США на 1/3 сократилось количество скважин по добыче газа

Ребята, ну серьезно, кто ждет падения цен на газ и добытчиков газа, вы ждете летнюю погоду в январе или что америкосы внезапно за день раскупорят сотню-другую скважин, может в Европе дровами топить начнут? Просто интересно…

Но вот о чем не говорят пока еще на смартике, так это о Гронингене (или я пропустил? Соррян, если так и я уже дублирую чью-то инфу).

В общем, этот Гронинген — месторождение газа в Нидерландах, обеспечивает 10% газа в Европе. Его хотели закрыть к 2030-му, но из-за высокой сейсмоактивности решили прикрыть в… 2022. Справедливости ради отмечу, что планы должны были подтвердить в сентябре, но бегло в прессе ничего не нашел, может образумятся и отложат?

Вопрос знатокам: как скажется на газовых ценах выпадение Европейской добычи в объеме 10% потребления?

P.S. только глобальная коррекция/падение может временно обрушить цены. Но на долго ли? Люди что, мерзнуть что-ли будут? Чет сомневаюсь.

Лучшая валюта для консервативной части портфеля?

- 16 сентября 2021, 16:31

- |

Лучшая валюта для консервативной части портфеля?

О бесполезности P/BV при анализе банков

- 13 сентября 2021, 19:36

- |

Ребзя, вот о чем хочу рассказать.

Есть секта теханализа, хотя научные исследования не подтвердили, что теханализ работает (например, об этом писал еще Питер Бернстайн). Почему люди им все еще пользуются? Он способствует активности клиентов, поэтому брокеры способствуют дальнейшему поддержанию мифа, который приносит им комиссионные.

Есть другая крайность — секта фундаменталистов. Здесь все чуточку лучше, так как фундаментальный анализ может работать. Так почему я это называю сектой? Потому что люди в лучшем случае почитали Грема, ничего не поняли из написанного, но зазубрили какие-то отрывки терминологии и идей. Дальше эту благодатную почву монетизируют снова брокеры, УК (не буду показывать пальцем) и коммерческие телеграмм-аналисты.

Пример такой бесполезной имитации фундаментального анализа — сравнивать банки по параметру Р/BV (ну хоть IT бизнес никому в голову не приходит так оценивать и то хорошо).

Почему нет смысла смотреть Р/BV банка? Все очень просто:

( Читать дальше )

Есть секта теханализа, хотя научные исследования не подтвердили, что теханализ работает (например, об этом писал еще Питер Бернстайн). Почему люди им все еще пользуются? Он способствует активности клиентов, поэтому брокеры способствуют дальнейшему поддержанию мифа, который приносит им комиссионные.

Есть другая крайность — секта фундаменталистов. Здесь все чуточку лучше, так как фундаментальный анализ может работать. Так почему я это называю сектой? Потому что люди в лучшем случае почитали Грема, ничего не поняли из написанного, но зазубрили какие-то отрывки терминологии и идей. Дальше эту благодатную почву монетизируют снова брокеры, УК (не буду показывать пальцем) и коммерческие телеграмм-аналисты.

Пример такой бесполезной имитации фундаментального анализа — сравнивать банки по параметру Р/BV (ну хоть IT бизнес никому в голову не приходит так оценивать и то хорошо).

Почему нет смысла смотреть Р/BV банка? Все очень просто:

( Читать дальше )

Тинькофф Банк. Справедливо недооцененная акция?

- 12 сентября 2021, 19:03

- |

Ребзя,

хочу поделиться некоторыми мыслями по TCS, так как в корне не согласен со всеми «аналитиками» и «гуру», которые считают акции Тинькофф слишком дорогими. Акции Тинькофф недооценены, но справедливо ли? Давайте посмотрим вместе.

1. Может ли бизнес Тинькофф продолжать рост?

Здесь мы будем смотреть на достаточность Н1.0 и его формирование. Увы, этого параметра нет на Смарт лабе (Тимофей, ну добавь, пожалуйста, Н1.0 и Н20.0 для банков, ну как так-то без них жить), поэтому полезем в МСФО.

1.1 Норматив Н1.0 составляет 131,3 млрд руб. или 12,2%,

1.2 Минимальное допустимое значении Н1.0 = 8%,

1.3 То есть без докапитализации банк может вырасти еще в 1,5 раза.

1.4 Банк докапитализируется в основном за счет нераспределенной прибыли,

1.5 Которая составляет в капитале 125,3 млрд руб.,

— именно поэтому акционеры TCS почти не видят дивиденды, но это нормально, так как это окупается ростом бизнеса

1.6 Докапитализация за счет прибыли в первые 2 квартала 2021 составила ~26 млрд рублей,

( Читать дальше )

хочу поделиться некоторыми мыслями по TCS, так как в корне не согласен со всеми «аналитиками» и «гуру», которые считают акции Тинькофф слишком дорогими. Акции Тинькофф недооценены, но справедливо ли? Давайте посмотрим вместе.

1. Может ли бизнес Тинькофф продолжать рост?

Здесь мы будем смотреть на достаточность Н1.0 и его формирование. Увы, этого параметра нет на Смарт лабе (Тимофей, ну добавь, пожалуйста, Н1.0 и Н20.0 для банков, ну как так-то без них жить), поэтому полезем в МСФО.

1.1 Норматив Н1.0 составляет 131,3 млрд руб. или 12,2%,

1.2 Минимальное допустимое значении Н1.0 = 8%,

1.3 То есть без докапитализации банк может вырасти еще в 1,5 раза.

1.4 Банк докапитализируется в основном за счет нераспределенной прибыли,

1.5 Которая составляет в капитале 125,3 млрд руб.,

— именно поэтому акционеры TCS почти не видят дивиденды, но это нормально, так как это окупается ростом бизнеса

1.6 Докапитализация за счет прибыли в первые 2 квартала 2021 составила ~26 млрд рублей,

( Читать дальше )

теги блога Владимир

- совет

- buy the dip

- FIRE

- G7

- longevity

- S&P500

- SWIFT

- акции

- Банк России

- банки

- бедные

- бизнес

- богатые

- БРИКС

- брокеры

- бюджет России

- ВВП БРИКС

- водород

- водородная экономика

- втб

- газпром

- газпромбанк

- Группа ЛСР

- Дерипаска

- дивиденды

- долголетие

- доллар рубль

- доля акций в портфеле

- доходность акций

- зарплата

- зарплаты в России

- ЗОЖ

- золото

- ЗПИФ Альфа-АП

- ИИС

- инвестиции

- инфляция

- инфляция в России

- ипотека

- Казахстан

- кризис 2022

- крипторубль

- личные финансы

- Лукойл

- Мигранты

- мировая экономика

- мобильный пост

- на пенсию в 35

- налоги

- Налогообложение на рынке ценных бумаг

- натуральный газ

- нефтегазовый сектор

- нефть

- новатэк

- облигации

- опрос

- оффтоп

- пенсии

- пифы

- повышение ставки

- политика

- прогноз по акциям

- прогресс

- психология

- Пульс

- ранняя пенсия

- рецензия на книгу

- роснефть

- Россия

- Русагро

- санкции

- сбербанк

- Сергей Блинов

- статистика

- стратегия 2022

- сургутнефтегаз

- сша

- теханализ

- технический анализ

- тинькофф банк

- Тинькофф Пульс

- торговая стратегия

- трейдинг

- Украина

- Финансовая грамотность

- форекс

- фьючерс mix

- ЦБ России

- цены на газ

- экономика

- экономика России

- экономисты

- энергетическая рентабельность

- Энергетический кризис

- энергетический переход