Макро Партнёры

Влияние политики Дональда Трампа на торговый дефицит США.

- 27 марта 2025, 16:33

- |

Что мы имеем? несмотря на жёсткую риторику и введение тарифов против Китая и других стран, дефицит продолжает расти. Это связано с тем, что импорт не сократился в достаточной мере, а экспорт страдает из-за ответных мер. Выходит, что торговая война с Китаем не приведет к желаемому балансу, а скорее увеличила стоимость товаров для американцев. (Рейтинги скоро пойдут вниз, нефть будет дороже) Кроме того, рост дефицита связан с налоговыми послаблениями Трампа, которые стимулировали внутреннее потребление, увеличивая спрос на импортные товары. (тут Трамп лопухнулся) В итоге политика протекционизма не принесет ожидаемых результатов, а торговый дефицит продолжит расти, что ставит под сомнение эффективность подхода Трампа.

Торговая война не даст ожидаемого результата, потому что в современной глобальной экономике слишком многое взаимосвязано. Введение тарифов и ограничений вместо того, чтобы защитить национального производителя, приводит к удорожанию товаров для конечного потребителя. Компании, зависящие от импортных компонентов, сталкиваются с ростом издержек, что делает их продукцию менее конкурентоспособной.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Циклы по России на 2025 год от Лари Вильямса.

- 22 января 2025, 00:01

- |

Фундаментальный прогноз на 2025 год: инфляция, промышленное производство и фондовый рынок.

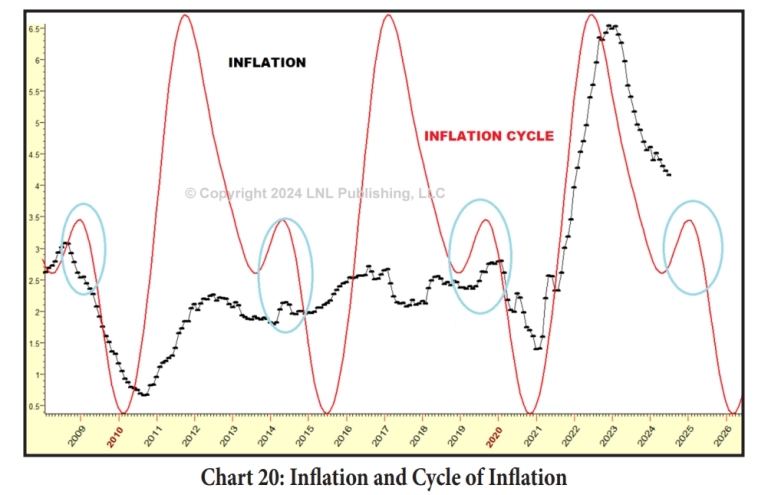

Инфляция: спад с возможным отскоком

В 2022 году инфляция действительно казалась неудержимой. Однако, несмотря на некоторые сомнения и критику, прогнозы о том, что инфляция начнёт снижаться, сбылись. Прогноз на 2025 год продолжает эту тенденцию: ожидается, что инфляция продолжит снижаться до конца 2025 года, хотя краткосрочные скачки всё ещё возможны. Важно отметить, что в начале 2026 года инфляция снова может стать важной темой политических и экономических дебатов, поскольку предполагается рост цен, вызванный цикличностью экономического процесса.

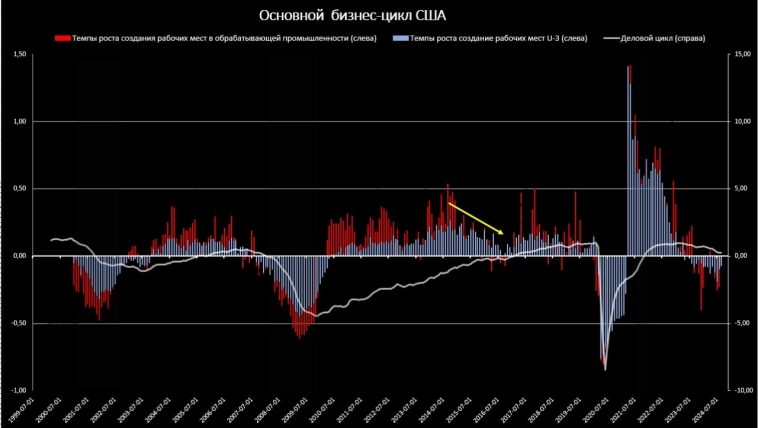

Промышленное производство и его влияние на рынок

В прошлом году было отмечено важное значение промышленного производства для прогнозирования рыночных тенденций. В 2024 году на основе анализа циклов промышленного производства было предсказано, что фондовый рынок покажет хорошие результаты, и это сбылось. Ожидается, что в 2025 году промышленное производство продолжит восстанавливаться, что, в свою очередь, окажет поддержку фондовому рынку.

( Читать дальше )

Прогноз на 2025 год от Ларри Вильямс.

- 06 января 2025, 13:50

- |

Будет ли рецессия в 2025 году?

ИИ спешит на помощь?

Фундаментальный прогноз на 2025 год.

Нефть

Золото

цитирую: Мой друг Йель Хирш (1923-2021) был первым, кто подробно описал Президентскую модель в начале 1960-х годов. Его главная мысль заключалась в том, что новая администрация обычно вносит неопределенность из-за изменений в политике, что может привести к падению рынков. Средняя доходность этих лет была чуть меньше 7%. Это хорошо. Но не так уж и хорошо, так как общая средняя была близка к 10%. Его сын Джефф (с которым я впервые встретился, когда ему было 6 лет) проделал большую работу, продолжив работу Йеля с Альманах биржевого трейдера. После выборов с конца января по начало марта наблюдалась четкая закономерность слабости рынка. Первые выборы Дональда Трампа не следовали этой закономерности. Мы должны помнить, что более половины 12-месячных периодов после президентских выборов совпадали с рецессиями.

модель 2024 года

Рынок внимательно следовал этой модели в прошлом году. Учитывая это, нам определенно нужно посмотреть, что эта модель подразумевает для 2025 года.

( Читать дальше )

Почему повышение ключевой ставки ЦБ не стабилизирует рубль: взгляд на текущую ситуацию

- 09 октября 2024, 13:41

- |

Девальвация рубля в значительной степени связана с фундаментальными экономическими факторами, такими как падение экспорта и ухудшение торгового баланса. Повышение ключевой ставки ЦБ — это инструмент монетарной политики, который, как правило, нацелен на снижение инфляции и стабилизацию валюты, но он не может полностью компенсировать структурные проблемы экономики, особенно когда отсутствуют устойчивые механизмы расчета и поступления валютной выручки.

Из-за санкций и глобальных изменений Россия потеряла значительную часть своего западного рынка. Переориентация на Восток и другие регионы идёт медленно, что уменьшает приток валюты в страну. Снижение доходов от экспорта и рост импорта оказывают давление на валютный курс, поскольку для покрытия импортных потребностей требуется больше иностранной валюты. Изоляция от международных финансовых систем, таких как SWIFT, затрудняет расчеты с зарубежными партнерами, что еще больше снижает приток валюты.

Всем нужно понять! Что повышение ставки действует в основном на внутренний спрос и кредитование, а не на глобальные внешнеэкономические факторы. С ростом государственных расходов повышается давление на рубль, что в долгосрочной перспективе создает риски девальвации, это было всегда при Ельцинско-Путинской России.

( Читать дальше )

ФРС не сдаётся: рынок РЕПО под давлением, но доллар укрепляется

- 07 октября 2024, 14:14

- |

ФРС продолжает придерживаться своей стратегии количественного ужесточения (QT) и пока не собирается останавливаться. При этом мы видим укрепление доллара и возросший спрос хедж-фондов на операции РЕПО. Несмотря на эти тенденции, кривая доходности остаётся неперевёрнутой, что может указывать на временную стабильность рынка.

Согласно последним данным, ФРС остаётся удовлетворённой уровнем резервов и стремится к тому, чтобы Федеральная ставка по фондам (EFFR) поднялась выше, прежде чем они примут решение о завершении QT. Это показывает, что они хотят убедиться в том, что рынок действительно «перегрелся», прежде чем начнут сворачивать ужесточение.

Активность на рынках РЕПО также не вызывает особого беспокойства у ФРС, несмотря на рост объёмов сделок со стороны хедж-фондов. Это привело к некоторой нестабильности в конце квартала, но в целом ФРС остаётся уверенной в том, что их постоянный инструмент РЕПО (SRF) работает эффективно.

Отдельно стоит отметить, что сокращение резервов не достигло критических уровней, и стресс на денежном рынке пока не проявился, согласно внутреннему мониторингу. Однако с точки зрения рынка облигаций, ожидается увеличение волатильности на фоне выступлений членов ФРС на этой неделе.

( Читать дальше )

Цирк от ФРС

- 04 октября 2024, 20:06

- |

Несоответствия в данных просто вопиющие. Как отчеты по занятости могут говорить одно, а такие показатели, как ISM, NFIB и Beige Book ФРС, совсем другое? На бумаге рынок труда якобы цветет, но домохозяйства и статистика увольнений сигналят о надвигающемся торможении. И хотя снижение ставок на 50 базисных пунктов в ноябре не светит, прогноз на скромные 25 базисных пунктов остается.

Особенно забавно, что большую часть новых рабочих мест занимают низкооплачиваемые сектора: досуг и гостеприимство, образование, здравоохранение, госслужба. Это временные, менее надежные позиции, где полная занятость проседает уже восемь месяцев подряд. Реальная картина рынка труда гораздо более мрачная. Но ФРС научилось вешать лапшу..

Вопрос: И как долго потребители будут это терпеть? Когда 70% ВВП зависит от их расходов, любой сигнал о слабости может охладить их энтузиазм. Кто еще верим в мягкую посадку экономики? сегодня риски слишком велики. Ставки могут упасть до 3,25-3,5% к следующему лету, при этом ФРС убеждает нас в чуде…

( Читать дальше )

НЕФТЬ СКОРРЕКТИРОВАННАЯ ПО ОТНОШЕНИЮ К ЗОЛОТУ

- 08 мая 2024, 19:45

- |

Этот график показывает, насколько дешевы цены на нефть с поправкой на инфляцию.

Нефть в золотом выражении в настоящее время находится на одном из самых недооцененных уровней в истории.

Это ответ на 100-летнюю политику ФРС — твердых активов нет в составе ЗВР в США, от слова совсем. (есть только бумажные обязательства, интересно к чему это приведёт)

больше данный (ищите нас в телеграмм)

RTS рынок ждет большая рецессия, Рубль на 110 - до управлялся кормчий, контроль инфляции.

- 12 февраля 2024, 15:34

- |

Опережающие показатели указывают на расширение…Нет Рецессии.

- 02 февраля 2024, 14:34

- |

Расходы на строительство.

Общие расходы (светлая линия) выросли на 0,9% в декабре, а более лидирующий сектор жилищного строительства (темно-синий) увеличился на 1,4%, оба достигли новых исторических (номинальных) максимумов.

Поскольку цены производителей на строительные материалы выросли на 0,6% в декабре (красный), это указывает на реальный рост расходов на жилищное строительство на 0,8%, что является сильным показателем спроса.

Суть в том, что это хорошая новость для начала месяца в обоих ведущих секторах производства товаров.

( Читать дальше )

Прогноз на 2024 год от Ларри Вильямс.

- 26 января 2024, 21:17

- |

2024 … Бычий рынок закончился?

Это не может продолжаться вечно …

Мы только что увидели новые, небывало высокие значения фьючерсного индекса Доу-Джонса.

Это означает, что 2024 год войдет в историю как один из самых запутанных и трудных для торговли с 2008 года. Если вы на правильной стороне, вы можете сколотить небольшое состояние; но это будет жестоко болезненно для тех, кто на неправильной стороне.

Сегодня … Встаньте на правильную сторону 2024 года

Если бы вы знали в начале 2023 года, по какому пути пойдет фондовый рынок, разве вы не заработали бы больше денег и не спали бы крепче?

Вот мой прогноз естественного цикла на 2023 год. Он был опубликован в конце декабря 2022 года. Естественный цикл показан синей линией. Я выделил DJIA черным цветом. Удивительно, насколько точно рынок следовал моему прогнозу.

Наш прогноз на 2023 год правильно показал путь, по которому пойдут акции… первое ралли в этом году, откат в середине года и даже потрясающее ралли в конце 2023 года!

( Читать дальше )

теги блога Макро Партнёры

- alibaba group

- Bitcoin

- Boeing

- brent

- dow

- ES500

- EURO FX

- eurusd

- forex

- Gold

- Nonfarm Payrolls

- PMI

- QE

- qqq

- RTS

- S&P500

- S&P500 фьючерс

- sp500 mini

- spx

- spy

- Treasuries

- wti

- Акции

- Алексей Штернкукер

- алибаба

- аналитика

- биржевик

- биткоин

- валюты

- ввп

- вопрос

- Газ

- Газпром

- денежная масса

- денежная масса м2

- деньги

- доллар

- Доллар рубль

- Евро

- ЕЦБ

- золото

- инвестиции

- индекс доллара

- индикатор

- инфляция

- Итоги недели

- Китай

- китайский фондовый рынок

- кофе

- Кризис

- криптовалюта

- курс

- Ларри Вильямс

- ликвидность

- макро

- Мартынов

- медь

- моекс

- Набиулина

- Натуральный газ

- Нефть

- нефть Brent

- новости

- обзор рынка

- Облигации

- оффтоп

- политика

- прогноз

- прогноз по акциям

- рецессия

- россия

- ртс

- рубль

- Рэй Далио

- санкции

- сбербанк

- серебро

- СМЕ

- спреды

- США

- технологии

- тинькофф

- торговые сигналы

- трейдинг

- тренд

- умные деньги

- фомс

- фондовый рынок

- фонды

- форекс

- фрс

- ФРС США

- фьючерс ртс

- цб

- ЦБ РФ

- циклы

- штернкукер алексей

- Экономика

- экономика России

- экономика США