Макро Партнёры

US Treasuries- и другие мысли по рынку.

- 10 января 2018, 15:01

- |

Это год, когда центральные банки переобуются !

Надеюсь, что это год будет хорошим для вас, и я даже думаю что он будет самым лучшим. Сейчас самое время, чтобы сделать прогноз на будущие 12 месяцев. Мой прогноз будет самым реальным и очевидным в 2018 году. Слишком много чего произойдет в 2018 году и будущие тренды ожидаемы.

Сейчас конечно идет бум связанный с крипто валютами и весь smart-lab просто напичкан постами о идеях развития этого инструмента, но я начну с невероятно скучного класса актива: US Treasuries, это класс активов, в котором я наиболее оптимистичен, или скажу так: это место где я вижу хорошие шансы заработать деньги в этом году, и позвольте вам донести мою идею.

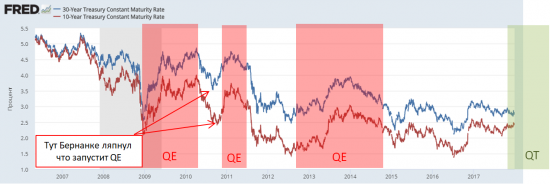

Первый график – это 30 и 10 летние казначейские ставки США

QE – программа смягчения / QT – программа ужесточения.

Я постоянно говорил, что QE постоянно увеличивала доходность на облигациях, а не снижала, как обычно полагали. Таким образом, QT (программа ужесточения) должна снижать, а не повышать доходность.

( Читать дальше )

Долгосрочный прогноз на Биткоин

- 26 декабря 2017, 23:45

- |

Я хоть не торгую, но когда биткоин был по 2500 я уже тогда сказал что он будет стоить 10.000, сейчас я считаю что время еще не упущено и в 2018 году мы увидим цели в 40.000 тыс. Самое интересное для меня как Биткоин переживет рецессию в США… Может у кого есть какие ожидания в кризис? кто говорит он упадет, кто взлетит дальше. (если биткоин минует кризис на росте, то у него есть будущее и большое.(

Время покажет как будут развиваться события дальше…

Определяем вершину на SP500 и тренд на EUR/USD

- 22 ноября 2017, 18:29

- |

Прошу прощения сразу тех кто меня не понимает, это фундаментальное исследование.

Все цифры с официального сайта FED

На прошлой неделе я писал, что считаю, что изменение тренда на рынке облигаций происходят не одновременно с движениями на рынке SP500. Из-за этого стал часто возникать вопрос:

Когда же, в таком случает, будет происходить изменение тренда?

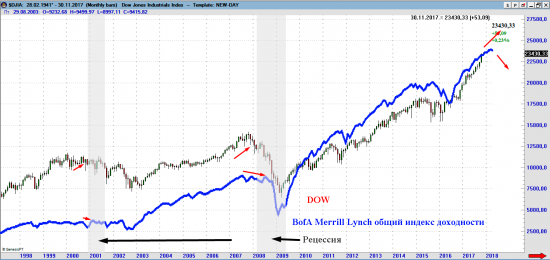

Давайте, для начала, рассмотрим зависимость между высокой доходностью BofA Merrill Lynch и фондовым индексом DOW. Как видите, высокая доходность демонстрирует тенденцию быть лучше в начальной стадии цикла ( после рецессии ), а затем стабилизируется, в то время как SP500 и DOW сохраняет стабильность роста и на поздней стадии перед рецессией.

из платформы TradeNavigator

Такая же история повторяется и с «бесполезным хламом» из ценных бумаг: сегмент с рейтингом CCC (и ниже) который часто демонстрирует явное преимущество над индексом SP500 или DOW (2007 год был исключением. Я вернусь к нему позже).

( Читать дальше )

За этим скрывается развивающийся тренд

- 13 ноября 2017, 17:42

- |

Всем привет …

После длительной консолидации, на прошедшей неделе наблюдались значительные ценовые движения. Практически все категории активов продемонстрировали снижение. Есть ли какие-либо причины для беспокойства, или это просто шум?

Предположу, что в большинстве случаев, наблюдаемые движения являются временным шумом, однако за ними скрываются развивающиеся тренды. Особенно это наблюдалось на высокодоходном рынке. Рано мне указывать ожидающий тренд, но все же может вам будет полезно.

С момента восстановления высокодоходных облигаций после падения в 2015 году (вспомните периоды обрушения и восстановления цен на нефть, поскольку высокодоходные рынки сильно зависят от нефтяных котировок из-за высокой доли в отрасли компаний, занимающихся гидроразрывом пластов, оба индексных фонда демонстрировали исключительно умеренные и временные прорывы 200-дневной скользящей средней. Обычно такие прорывы длились 1-2 дня. Нынешний прорыв является достаточно выраженным и продолжительным по времени. Удивительно, но он сформировался во время резкого роста нефтяных котировок (из-за ожиданий новых сокращений нефтедобычи ОПЕК и жесткой позиции наследного принца Саудовской Аравии. Вероятнее всего, это не обычное совпадение, а ярко выраженный сигнал прямо перед началом программы количественного ужесточения (QT) ФРС. Как я уже писал, датой старта программы количественного ужесточения необходимо считать не 1 октября (официальная дата), а 31 октября (дата истечения первой не полностью реинвестированной облигации счета операций на открытом рынке ФРС, когда баланс ФРС фактически начал сокращаться. Ранее в этом году наблюдались 2 краткосрочных падения высокодоходных активов. Первое имело место в начале марта, когда Федрезерв «ошеломил» рынки, объявив о грядущем повышении ставок всего за 2 недели, после чего анонсировал программу количественного ужесточения. Вторая просадка наблюдалась после заседания ФРС 26 июля, когда стало ясно, что программа будет запущена сразу после сентябрьского заседания (прозвучали слова об «относительно скором» запуске программы с намеком на будущее заседание в качестве отправной точки). В обоих случаях рынки быстро восстановились. В этот раз, когда программа фактически запущена, продажи могут стать гораздо более долгосрочными.

( Читать дальше )

теги блога Макро Партнёры

- alibaba group

- Bitcoin

- Boeing

- brent

- dow

- ES500

- EURO FX

- eurusd

- forex

- Gold

- Nonfarm Payrolls

- PMI

- QE

- qqq

- RTS

- S&P500

- S&P500 фьючерс

- sp500 mini

- spx

- spy

- Treasuries

- wti

- Акции

- Алексей Штернкукер

- алибаба

- аналитика

- биржевик

- биткоин

- валюты

- ввп

- вопрос

- Газ

- Газпром

- денежная масса

- денежная масса м2

- деньги

- доллар

- Доллар рубль

- Евро

- ЕЦБ

- золото

- инвестиции

- индекс доллара

- индикатор

- инфляция

- Итоги недели

- Китай

- китайский фондовый рынок

- кофе

- Кризис

- криптовалюта

- курс

- Ларри Вильямс

- ликвидность

- макро

- Мартынов

- медь

- моекс

- Набиулина

- Натуральный газ

- Нефть

- нефть Brent

- новости

- обзор рынка

- Облигации

- оффтоп

- политика

- прогноз

- прогноз по акциям

- рецессия

- россия

- ртс

- рубль

- Рэй Далио

- санкции

- сбербанк

- серебро

- СМЕ

- спреды

- США

- технологии

- тинькофф

- торговые сигналы

- трейдинг

- тренд

- умные деньги

- фомс

- фондовый рынок

- фонды

- форекс

- фрс

- ФРС США

- фьючерс ртс

- цб

- ЦБ РФ

- циклы

- штернкукер алексей

- Экономика

- экономика России

- экономика США