Блог им. Klinskih-tag |Подводим итоги 2019 года: электрогенерация

- 19 марта 2020, 23:27

- |

Я понимаю, что адекватно воспринимать фундаментальный анализ и смотреть на финансовые мультипликаторы сейчас способны очень не многие. Но традициям изменять нельзя, и несмотря ни на что обновлять наши любимые сравнительные диаграммы нужно!

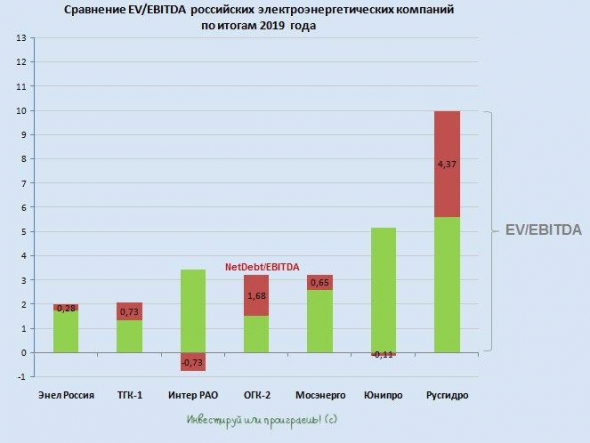

1⃣ Начнём традиционно с сектора электрогенерации, где в лидеры по текущей рыночной недооценённости нежданно-негаданно вырвалась Энел Россия, акции которой упали за последние недели не так сильно, как у других представителей этого сектора. В том числе, благодаря зафиксированному на три года размеру дивидендов в размере 8 коп. на бумагу. Правда, в своих расчётах я скорректировал значение показателя EBITDA на обесценение активов проданной в прошлом году Рефтинской ГРЭС, но эта цифра будет более информативной и показательной, за вычетом разовых списаний.

2⃣ На второй строчке по мультипликатору EV/EBITDA (также со значением около 2х) расположилась ТГК-1. И это неудивительно, если учесть, что компания меньше чем за месяц растеряла половину своей капитализации (как же вовремя я её продал в начале марта!). Были бы сейчас лишние деньги – с удовольствием бы пристроил часть из них в акции ТГК-1 по текущим 0,8 коп.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 0 )

Блог им. Klinskih-tag |Юнипро: див.доходность растёт как на дрожжах

- 14 марта 2020, 20:50

- |

Источник

Ещё одной из главных загадок последних недель для меня являются акции Юнипро. Акции компании на всех этих панических распродажах опустились в район 2,5 руб. за одну бумагу, в то время как всего месяц тому назад торговались выше 3 рублей.

Пытаясь предположить самый негативный сценарий для компании, мне на ум приходит разве что очередной сдвиг вправо по срокам ввода в эксплуатацию третьего энергоблока Берёзовской ГРЭС (актуальная дата на текущий момент – III кв. 2020 года), причём совершенно не важно по каким причинам: будь то повышенные технологические сложности, недостаточная численность высококвалифицированного персонала или просто временный уход всей ремонтной группы на карантин (такой сценарий тоже допускаю, ежели вирус пролезет и туда).

Ну хорошо, перенесут ввод энергоблока на IV квартал, да даже на I квартал 2021 года — в любом случае рано или поздно это неминуемо состоится, и тогда EBITDA прирастёт дополнительными 18-19 млрд рублей в год, что станет основным источником запланированных повышенных выплат компании.

( Читать дальше )

Блог им. Klinskih-tag |Юнипро: всё идёт по плану!

- 12 ноября 2019, 18:12

- |

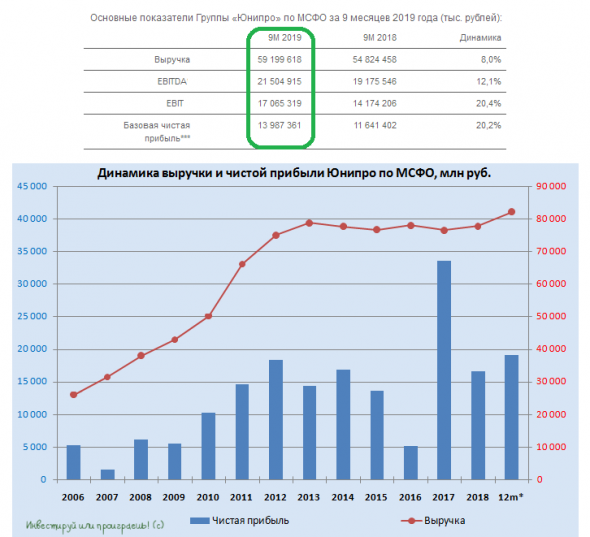

Юнипро отчиталась по МСФО за 9 месяцев 2019 года:

✔️ Лёгкое восстановление (или, как минимум, приостановка падения) объёмов генерации по итогам отчётного периода, вкупе с ростом цен РСВ (рынок на сутки вперёд) поспособствовали в итоге уверенному росту выручки компании в отчётном периоде на 8,0% (г/г) до 59,2 млрд рублей.

✔️ Как следствие – рост показателя EBITDA с 19,2 до 21,5 млрд рублей (с подтверждением прогноза на 2019 год на уровне 28-30 млрд рублей) и чистой прибыли – с 11,2 до 13,7 млрд рублей.

✔️ Юнипро подтверждает озвученную ранее дату ввода в эксплуатацию блока №3 Берёзовской ГРЭС после ремонта – 1 квартал 2020 года. По данным компании, в начале ноября успешно завершены гидравлические испытания, и теперь впереди предстоят электромонтажные работы (декабрь 2019), пароводокислородная очистка (январь 2020) и работы по теплоизоляции (февраль 2020).

✔️ А раз так, то на закуску я вас обрадую, пожалуй, самой главной новостью для всех акционеров: «Размер дивидендных выплат в 2020 году сохраняется на уровне 20 млрд рублей. Выплата дивидендов будет осуществлена двумя траншами». Ну вы поняли, да?)) Если нет – освежите в памяти вот эту картинку с дивидендными перспективами компании, всё актуально по сей день.

Блог им. Klinskih-tag |Юнипро: отчётность хорошая, рост дивидендов в силе

- 10 августа 2019, 23:20

- |

Источник: t.me/invest_or_lost/927

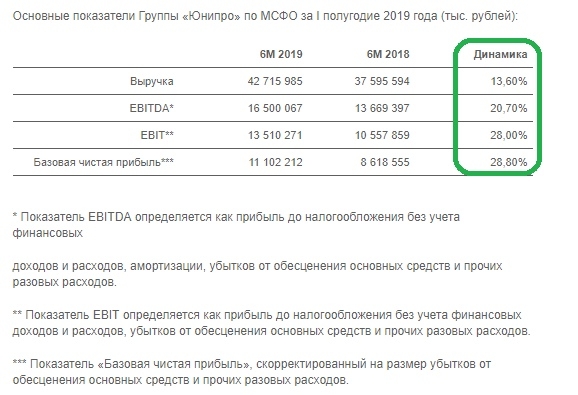

Юнипро отчиталась по МСФО за первые 6 месяцев 2019 года:

дивидендов в силе" title="Юнипро: отчётность хорошая, рост дивидендов в силе" />

дивидендов в силе" title="Юнипро: отчётность хорошая, рост дивидендов в силе" />

На фоне повышения цен на рынке на сутки вперёд (РСВ) и роста выработки электроэнергии, вызванного повышением спроса и эффектом низкой базы (в прошлом году энергоблок №7 Сургутской ГРЭС-2 находился на капитальном ремонте), выручка Юнипро с января по июнь уверенно выросла сразу на 13,6% до 42,7 млрд рублей.

Показатель EBITDA порадовал ещё более уверенной динамикой более чем в 20%, достигнув по итогам полугодия значения в 16,5 млрд рублей, при этом рентабельность по EBITDA уже третий квартал кряду держится на рекордно высоком уровне за последние годы, что не может не радовать. Отрадно, что Юнипро повысила свой прогноз по EBITDA на весь 2019 год: ещё в марте компания прогнозировала этот показатель в диапазоне 26-28 млрд рублей, а уже сейчас эта цифра увеличена до 28-30 млрд.

( Читать дальше )

Блог им. Klinskih-tag |Российский рынок перекуплен? Но продавать ведь нечего!

- 07 июля 2019, 09:29

- |

=======================================

Взято отсюда.

=======================================

Несмотря на то, что российский рынок акций с первого взгляда может показаться перегретым (помните мою субботнюю картинку?), лично на мой субъективный взгляд глобально продавать и фиксировать прибыль сейчас преждевременно и вряд ли обосновано с фундаментальной точки зрения. Предлагаю кратенько пробежаться по основным выросшим бумагам и подумать вместе прав я или нет. Буду рад конструктивному диалогу в комментариях под этим постом! Нам всем это будет полезно, т.к. в споре, как известно, рождается истина.

Чистые дивитикеры (МТС, Ростелеком, Юнипро, ЛСР и др.) по-прежнему актуальны в любом инвестиционном портфеле, причём с потенциальным ростом выплат уже в следующем году. Большого смысла избавляться от них по текущим котировкам не вижу вообще, да и роста глобального толком ещё и не было.

( Читать дальше )

Блог им. Klinskih-tag |Юнипро: классная дивидендная идея на годы вперёд!

- 12 марта 2019, 23:15

- |

Юнипро во вторник отчиталась по МСФО за 2018 год:

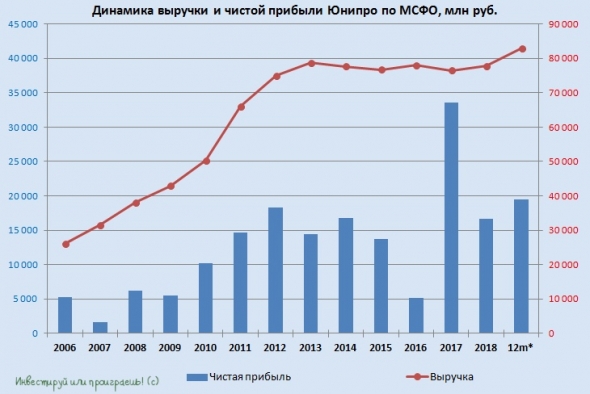

Несмотря на высокие показатели объёмов генерации в 4 квартале, выработка электроэнергии по итогам 2018 года всё же растеряла 3,3% и составила 46,6 млрд кВт*ч. Избыток мощностей и акценты в пользу гидрогенерации продолжают негативно сказываются на многие российские генерирующие компании, и в этом смысле Юнипро — не исключение из правил. Если посмотреть на выработку электроэнергии в динамике последних лет, то можно увидеть, что она непрерывно снижается, и лишь за счёт растущих тарифов и повышения оплаты мощности энергоблоков, участвующих в программах КОМ и ДПМ, компании всё же удаётся удерживать свои доходы на достаточно стабильном уровне.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс