Блог им. Klinskih-tag |Мосбиржа: пока без дивидендов, но с надеждами

- 07 ноября 2022, 15:47

- |

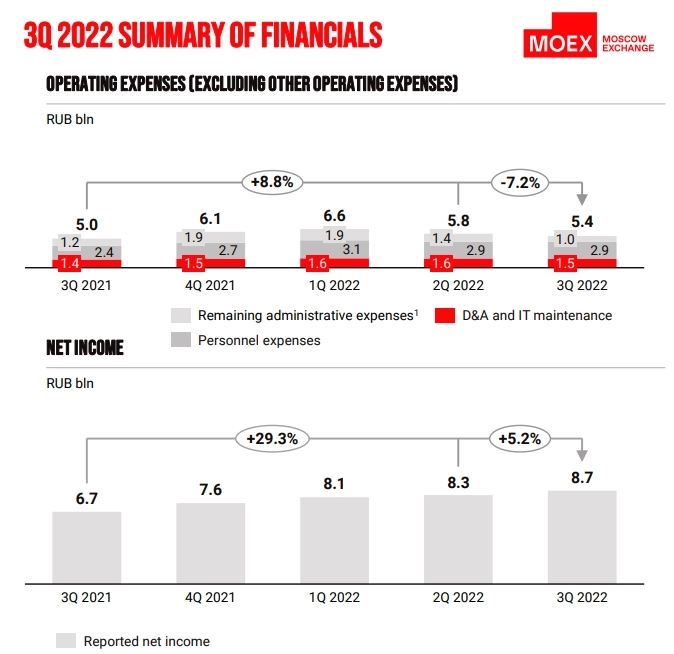

🏛 Московская биржа представила финансовые результаты за 3 кв. 2022 года:

По-прежнему бросается в глаза, что количество раскрываемых показателей в отчётности, пресс-релизе и презентации компании значительно сократилось. Однако спасибо и на этом — многие российские публичные компании и вовсе ушли в подполье, отказавшись в принципе от раскрытия финансовой информации.

( Читать дальше )

- комментировать

- Комментарии ( 5 )

Блог им. Klinskih-tag |Золотая дивидендная осень 2022

- 04 ноября 2022, 15:35

- |

💰 Не знаю как у вас, а лично у меня эта золотая осень вызывает исключительно приятные дивидендные эмоции — те самые, которых так не хватало весной и летом, на фоне всем известных событий....

Давайте вспомним громкие дивидендные рекомендации последнего времени:

➕ Газпром (51,03 руб. и ДД=26,2%):

➕ Татнефть (32,71 руб. и ДД=8,9% по обычкам, ДД=9,2% по префам):

( Читать дальше )

Блог им. Klinskih-tag |Наблюдательный Совет Мосбиржи на состоявшемся заседании рекомендовал не выплачивать дивиденды за 2021 год

- 01 ноября 2022, 14:43

- |

Судя по всему, приоритетность соблюдения установленных требований к капиталу для Мосбиржи превышает желание несмотря ни на что выплатить дивиденды своим акционерам. Впрочем, лично я здесь приятного сюрприза не ждал, да и рынок реагирует спокойно сегодня на это событие: котировки акций Мосбиржи скромно снижаются всего лишь на 0,7%, на общем нейтральном фоне.

👉 Что касается инвестиционных перспектив, то на быстрое восстановление показателей Мосбиржи я бы сильно не рассчитывал, да и чётких драйверов для роста пока не прослеживается. Однако мощная поддержка в районе 80-85 руб. за бумагу, которая знаменует собой 7-летние минимумы котировок, однозначно является хорошей возможностью для формирования долгосрочной позиции в акциях Мосбиржи. Особенно после очередного подтверждения этого мощного уровня поддержки!

©Инвестируй или проиграешь!

Блог им. Klinskih-tag |Минутка позитива для российских инвесторов

- 27 сентября 2022, 00:30

- |

Друзья мои!

Я прекрасно отдаю себе отчёт, насколько тяжёлые и сложные времена проходит сейчас наша страна, чуть ли не ежедневно об этом пишу, и по большому счёту вариантов у нас с вами сейчас ровно два:

1️⃣ Совершить грех и перейти в глубокое уныние и депрессию, с томительным ожиданием повестки в почтовом ящике, введением военного положения в стране и закрытием фондовых рынков в принципе.

2️⃣ Несмотря ни на что, сохранять в себе стержень, оставаться с холодным расчётом и продолжать активно размышлять о сохранении своего капитала в целом и перспективах дальнейшего инвестирования в фондовый рынок в частности.

👉 Не знаю как вы, а я точно голосую за второй вариант. Во-первых, характер у меня такой, во-вторых — несмотря ни на что жизнь продолжается, ну и в-третьих — чем больше в работу уходишь с головой, тем меньше времени остаётся на депрессию и дурные мысли в голове.

Я практически не сомневаюсь, что большинство из вас одобрят моё решение и не будут сильно удивляться появлению постов и дальше на инвестиционную тематику в том же ключе, что и раньше. Разумеется, с регулярным разбавлением этих постов размышлениями на отвлечённые темы — психологическая разгрузка сейчас каждому из нас нужна, как никогда.

Кстати, по индексу Мосбиржи нарисовалась мощная поддержа, вблизи текущих уровней:

( Читать дальше )

Блог им. Klinskih-tag |Полюс: очередное дивидендное разочарование

- 06 сентября 2022, 14:01

- |

Теперь годовое собрание акционеров рассмотрит этот вопрос о дивидендах 30 сентября 2022 года. Хотя что тут рассматривать, всё и так понятно...

Напомню, ранее Совет директоров Полюса изучал вопрос о финальных дивидендах, сообщала компания ещё в начале марта. И в соответствии с дивидендной политикой они могли составить в общей сложности $548 млн (или $4,03 на акцию), как уточнял тогда Полюс, с привязкой к EBITDA.

Поэтому промежуточные дивиденды за 1 полугодие 2021 года в размере 267,48 руб. (или $3,61) на акцию, судя по всему, окажутся итоговыми за прошлый год, с доходностью чуть более 2% годовых — минимум за последнюю пятилетку.

🤔 Лично для меня это решение Полюса оказалось весьма неожиданным, и по всей видимости компания просто решила приберечь кэш, на фоне того, что золото может упасть до конце года + процентные ставки растут в США и Европе. А вот с 2023 года, когда начнётся стабильная девальвация рубля, финансовое положение компания значительно поправит, и можно будет возвращаться к дивидендной повестке.

( Читать дальше )

Блог им. Klinskih-tag |НКХП: финальные дивиденды за 2021 год не утвердили на ГОСА

- 06 июля 2022, 13:50

- |

После истории с Газпромом, когда Совет директоров дивиденды сначала рекомендует, а некоторое время спустя на ГОСА их благополучно не утверждает, постепенно входит в привычку у российских эмитентов, и очень не хотелось бы, чтобы этот «вирус» прогрессировал дальше.

🤦♂️ Причём в случае с НКХП у меня претензия абсолютно та же: зачем было рекомендовать дивиденды ранее, чтобы потом их не утвердить?? Когда в капитале компании 50%+ акций принадлежат ОЗК (контрольный пакет которого, в свою очередь, принадлежит Росимуществу), я думаю исход дивидендного голосования можно было был узнать заранее и, что называется, «прощупать почву», чтобы потом в глазах акционеров не выглядеть странно.

( Читать дальше )

Блог им. Klinskih-tag |Минфин решил нахлобучить Газпром?!

- 21 июня 2022, 21:22

- |

🧮 Давайте возьмём в руки наш любимый калькулятор и попробуем посчитать. Общий размер дополнительного налога для Газпрома составит 416 млрд руб., т.е. речь идёт примерно о 6% текущей рыночной капитализации компании. Насколько это критичная сумма, на ваш взгляд?

📊Если оглянуться в историю, буквально на несколько лет назад, то можно вспомнить, что в период первого российско-украинского кризиса 2014-2015 гг. Минфин также вводил подобные дополнительные надбавки по НДПИ, и сейчас, видимо, решил вспомнить свою старую проверенную схему, благодаря которой часть денежного потока благополучно минует миноритарных акционеров (т.е. нас с вами). Тогда это было разовое событие, и очень хочет верить, что также будет и в этот раз.

( Читать дальше )

Блог им. Klinskih-tag |Дивидендные герои и антигерои российского рынка акций

- 15 апреля 2022, 10:26

- |

👍 Обещают выплатить дивиденды за 2021 год:

➕ BELUGA GROUP (#BELU): 43,77 руб. на акцию

➕ НОВАТЭК (#NVTK): 43,77 руб. на акцию

➕ КуйбышевАзот (#KAZT): 17,4 руб. на акцию

➕ Ростелеком (#RTKM): в начале марта подтверждал намерение выплатить 6 руб. на одну обыкновенную и привилегированную акцию

➕ Positive Technologies (#POSI): 14,4 руб. на акцию

➕ FixPrice (#FIXP): 6,8 руб. на акцию

➕ Интер РАО (#IRAO): 0,24 руб. на акцию

👎 НЕ выплатят дивиденды за 2021 год:

➖ Северсталь (#CHMF)

( Читать дальше )

Блог им. Klinskih-tag |Первые дивидендные нули

- 19 марта 2022, 10:46

- |

И в первую очередь это затронет либо компании с зарубежными мажоритариями (например, Энел Россия), либо компании с пропиской в недружественных государствах (например, X5 Group). В первом случае зарубежный мажоритарий попросту не заинтересован в распределении дивидендов между акционерами, т.к. из-за санкций полагающаяся ему часть выплат автоматически окажется заблокированной. Ну а во втором случае компаниям нужно активно задумываться о решении более насущных задач и поддержании текущей деятельности, нежели шиковать с выплатой дивидендов. Также приходит на ум процедура смена зарубежной юрисдикции на российскую, которая неминуемо потребует определённые финансовые ресурсы.

( Читать дальше )

Блог им. Klinskih-tag |Разбираемся в дивидендах Газпромэнергохолдинга (ОГК-2, ТГК-1, Мосэнерго)

- 29 мая 2021, 16:22

- |

💰 Дивидендный фон вокруг трёх публичных дочек ГЭХа (Мосэнерго, ОГК-2 и ТГК-1) на протяжении последних месяцев был весьма интригующим. С одной стороны, мы имеем обновлённую дивидендную политику холдинга, согласно которой на выплаты направляется не менее 50% от ЧП по МСФО. С другой – от главы ГЭХа Дениса Фёдорова неоднократно звучали разного рода намёки, что «по некоторым компаниям, возможно, дивиденды окажутся больше расчётных», а в некоторых прогнозах «дивиденды отдельных компаний и вовсе могут достичь 75% от чистой прибыли».

📈 Сначала появились дивидендные рекомендации по акциям ТГК-1, которые чётко соответствовали норме выплат в 50% от ЧП по МСФО – 0,00107 руб. на акцию (ДД=8,6%), затем стал известен размер дивидендов по бумагам ОГК-2 – также строго в соответствии с див.политикой и 0,06 руб. на акцию (ДД=7,3%). И в этот момент я начал подозревать, что по логике приятный сюрприз следовало ожидать от Мосэнерго, иначе зачем тогда Денис Фёдоров постоянно намекал на это?

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс