Kot_Begemot

Ухмылка неопределенности для трендовых стратегий

- 25 сентября 2021, 10:49

- |

Сегодня все будет просто — мы будем строить идеальную торговую систему. При этом наша система будет трендовой, с характерным временем удержания позиции или, иначе говоря, горизонтом прогноза.

Сейчас мы ещё не научились ничего предсказывать, и не знаем ничего о том что там происходит на рынках — работают там тренды, контр.тренды, или фундаментальный анализ. Поэтому заменим наше настоящее незнание идеальной моделью, заглядывающей в будущее на определенный горизонт и, соответственно, обладающей идеальной предсказательной силой.

Дадим нашей модели 5 лет истории золота, таймфрейма м15 и попросим ее показать нам мастер класс:

Рис 1. Базовый актив (Золото) и результаты сверх идеальных ценовых торговых систем в зависимости от времени удержания позиции, учитывая издержки

Видно, что даже сверх идеальная модель теряет предсказательную силу с ростом горизонта прогноза приблизительно пропорционально корню из времени. К тому же, в этом модельном эксперименте мы все таки немного смухлевали, предположив, что наша идеальная модель видит априорно неточное будущее идеально точно. На самом деле, если будущее туманно, то и его ясновидение может быть исключительно туманным. А когда одна неопределенность (видение) описывает другую неопределенность (будущее), как известно, возникает улыбка неопределенности)))

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 11 )

Критическая масса и критическое значение - большой эмпирический тест

- 29 мая 2021, 11:15

- |

Ранее, и в ходе дискуссий, мы получили три статистических оценки для качества аппроксимации данных длинной L (коэффициент Шарпа) со стороны случайных наборов коррелированных признаков (Features) размерностью N и корреляционной матрицей C.

Для случайного признака :

Для лучшего признака из набора :

( Читать дальше )

Критическая масса и критическое значение аналогичных стратегий

- 26 мая 2021, 04:03

- |

В первой части мы анализировали критический порог статистической значимости для сложных композитных систем на примере модели AR. В этот раз мы попытаемся быть чуть ближе к делу и проведем тесты для набора трендовых систем на базе Simple Moving Average. В качестве примера возьмем самый ликвидный фьючерс — белый шум, для которого заранее известно, что он абсолютно «не торгуемый» и попытаемся всё же что-нибудь под него подобрать из соображений трендовости «больших денег» и саморефлексии участников торгов.

Сгенерируем набор из 10 стратегий с периодом 10*i, i=1,2,...10.

Nstr=10;

x=randn(10000,1);

y=[x(2:end);0];

M=zeros(10000,Nstr);

for i=1:Nstr;

M(:,i)=tsmovavg(x,'s',10*i,1);

end;

M(1:Nstr*10,:)=0; R=M.*y; И оценим порог 70% статистической значимости коэффициента шарпа стратегии без учета размерности набора стратегий:

( Читать дальше )

Критическая масса и критическое значение

- 24 мая 2021, 00:23

- |

Проведем небольшой тест — возьмем один случайный фьючерс, приращения которого представлены временным рядом случайных чисел, и набор случайных стратегий, представленный множеством N временных рядов случайных чисел (он же матрица признаков, фичей, пространство предикторов и т.д.) и попытаемся найти из этого большого набора тот признак, который будет лучше всего говорить нам когда покупать фьючерс, а когда продавать. Что это будет, мультипликатор P/E, фаза луны или MACD — не важно, главное чтобы на выходе получилась «идея» или, как ещё говорят, «грааль».

Хорошо известно, что случайная стратегия примененная к случайному инструменту даст случайное эквити, которое будет иметь гауссову плотность распределения коэффициента шарпа с математическим ожиданием 0 и среднеквадратичным отклонением

где L — число известных значений случайного фьючерса.

Это означает, что достаточно большое множество случайных стратегий (или случайных признаков), примененных к случайному фьючерсу абсолютно случайным образом окажутся способными достаточно хорошо описать любое поведение случайного фьючерса (отклика) в бек-, форвард-, голкипер-, кросс-, спринт- и всех прочих тестах… но только на истории.

( Читать дальше )

Новое Обновление

- 18 апреля 2021, 20:39

- |

Дистрибутивы доступны по старым ссылкам, описание внутри.

Connector, основное :

Ошибочные возвраты заменены на пустые значения (nil), для простоты использования.

Исправлен Critical Error Access Violation при чтении несуществующих переменных серды MatLab.

В целом, и без того прекрасно работает, но за компанию решил отладить.

Пересобрал проект через исключительно внутренние ссылки, все лишнее и ненужное для статической линковки удалено.

AutoLogin, основное :

Добавлен AutoClose, завершающий работу всех экземпляров QUIK.

Убрана зависимость от настроек OS Windows — реестра и умолчаний, наличия окна приветствия и выбора учетной записи при запуске и т.д.

Всем профитов!

Любите опционы.

С уважением, Кот-Бегемот.

Утренний сон алготрейдера

- 04 апреля 2021, 22:57

- |

После введения утренней торговой сессии проблема автоматического запуска торгового ПО стала особенно актуальна.

Хорошее решение предложил Евгений Логунов в своей статье «Простой автологин за 5 минут». Мы предложим аналогичное решение для КВИК на С++.

Задача очень простая — в 7:00 пробудить ПК с помощью планировщика заданий Windows, запустить несколько терминалов QUIK, и в каждом из них запустить торговых роботов, чтобы полностью освободить владельца всего этого счастья от физических и психических нагрузок, плохо влияющих на питание и здоровый образ жизни.

Итак, первое, что нам необходимо будет сделать это Автологин. Штука достаточно простая, учитывая то, что после запуска терминала он автоматически выдает окно приветствия. Нам нужно только дождаться появления этого окна, получить первое вводное поле (логин), второе вводное поле (пароль), вбить туда нужные значения и нажать на первую дочернюю кнопку этого окна: «Вход».

( Читать дальше )

Бионические нейронные сети и оценка инвестиционной привлекательности активов

- 16 марта 2021, 23:20

- |

Одна из основных претензий к модели ценообразования капитальных активов и всей сопутствующей теории состоит в том, что она рассматривает жизнь как нечто унифицированное, бесплодное, состоящее из одинаковых, серых человечков. И, надо сказать, имеет на это полное право – лицензии ФСФР, сертификаты CFI, различные стандарты и ограничения превращают ярких, неповторимых управляющих в скучную серую массу, представители которой возглавляют столь же скучную первую строку Forbes...

Что ж, давайте возьмем всех этих успешных управляющих и промоделируем их простым, бионическим нейроном. Модель очень проста: если их долго раздражать, то они будут становиться всё более и более напряженными, пока, вдруг, не взорвутся в буре своих эмоций и не сбросят накопившееся напряжение в порыве страсти. После чего, наконец, успокоятся и уснут. И, напротив, если их вовсе не трогать, то их напряжение спадет само собой, и они уснут сами, без всякого бурного действа. Это модель возбуждения-торможения, одинаково хорошо применима и к инфузориям туфелькам, и к президенту Соединенных Штатов Америки, и, уж тем более, к нашим гениям финансового рынка.

( Читать дальше )

Будем пампить РТС (Воскресное)

- 07 февраля 2021, 17:41

- |

Для пампа у нас есть два профессиональных манипулятора — Бегемот и Кот. Бегемот — грубый и неповоротливый инвестор, врывающийся в рынок и сметающий все ценные бумаги, отчего регулярно подвергающийся критике за манипулирование, а Кот — тонкая опционная душа, предпочитающая играть на плотностях вероятности и атаковать свою добычу незаметно.

Теперь нам нужно оценить во сколько обойдется памп фьючерса на RI, чтобы понять: сможем ли мы это сделать, или нет, и будет ли, в конечном счете, нам это выгодно, или нет.

Известно, что оборот по RI составляет 500 000 контрактов в день или около 100 млрд. рублей. Волатильность RI около 2% и возникает она в результате случайного блуждания между самогенерируемыми заявками, расположенными с некоторой плотностью 1/H:

Среднее число контрактов в заявке обозначим как AvV (Average Volume) = TT (Total Turnover) / N

( Читать дальше )

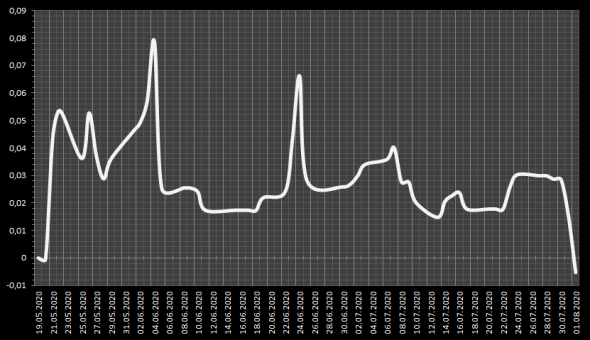

Непредсказуемость риска

- 07 ноября 2020, 09:23

- |

Привычное управление капиталом предполагает привычные подходы к риску, разработанные ещё для детерминированных финансовых инструментов, таких как акции и облигации :

И даже если управляющий ошибется при расчете риска, то эта ошибка для риск-менеджмента в большинстве случаев не станет критичной :

( Читать дальше )

Судовой Журнал Кота - запись 3

- 03 октября 2020, 20:56

- |

Мы сели на мель.

Прав был Пьяная Борода, что по морю должны ходить опытные морские волки, которые нутром чувствуют неладное.

А наш теоретик, математик и алгоритмист, повел нас в дальние воды, где по его теории вероятностей целый месяц должно было быть мощное северное течение и штиль по ветру.

( Читать дальше )

теги блога Kot_Begemot

- API

- cpp

- FORTS

- LUA

- Matlab

- NASDAQ

- open source

- Quik Lua

- S&P

- S&P500

- S&P500 фьючерс

- Vanguard Group

- VIX

- акции

- акции США

- алгоритмы

- алготрейдинг

- анализ временных рядов

- баффет

- волатильность

- Гордон

- доверительное управление

- долги

- игры

- инвестиции

- индекc

- интеграция

- искусственный интеллект

- Келли

- Книги

- книги о трейдинге

- корреляция

- кризис

- криптовалюта

- лудомания

- Марковиц

- матлаб

- машинное обучение

- ММВБ Акции

- наука

- нейронные сети

- облигации

- одураченные случайностью

- оптимизация

- оптимизация торговых систем

- опционы

- оффтоп

- оционы

- памм счета инвестиции

- паника

- пирамида

- ПИФы

- портфели

- Портфель

- портфельное инвестирование

- пузыри

- раздача

- рецензия

- Риски

- рэнкинг мосбиржи

- Сбербанк

- спекуляции

- статистика

- стоимостное инвестирование

- талеб

- теги не нужны

- теория игр

- торговая система

- торговые роботы

- трейдинг

- улыбка волатильности

- управляющая компания

- финанализ

- фундаментальный анализ

- фьючерс ртс

- Шарп

- шутка

- Экономика