Timur Nigmatullin

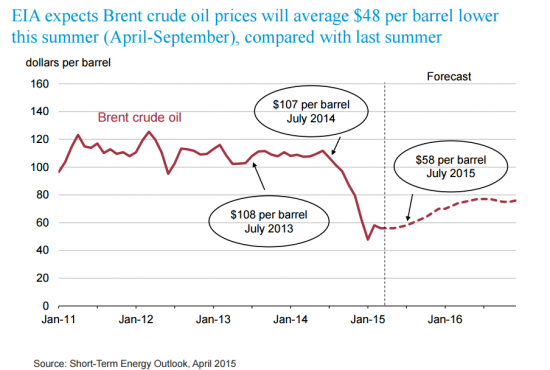

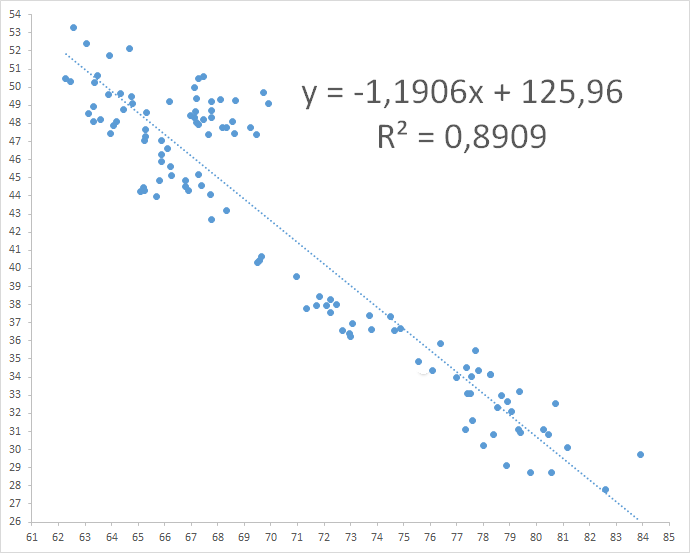

До какого уровня может еще укрепиться рубль

- 13 марта 2016, 23:52

- |

Выше нефть вряд ли пойдет т.к. в США «сланцевики» с новыми силами начнут наращивать добычу и, что самое важное, начнут хеджировать свои будущие поставки т.е. во всю шортить нефть.

- комментировать

- ★3

- Комментарии ( 25 )

Покупка "дивидендных" акций или одно из самых популярных заблуждений среди частных инвесторов

- 09 марта 2016, 19:54

- |

Поставили в магазине, куда иногда захожу за хлебом

- 16 февраля 2016, 23:50

- |

Реально очередь к нему стоит))

П.С. знакомый из Сбера очень сокрушался, что не его идея (но не думаю, что это помешает им таких понаставить пару десятков тысяч).

Про резервный фонд

- 16 февраля 2016, 21:44

- |

Заметил, что в каждом втором долгосрочном прогнозе по курсу рубля почему-то особо выделяется риск полного исчерпания средств Резервного фонда к началу или середине 2017 года. Якобы, в таком случае, у правительства и ЦБ не останется иного выхода, кроме как приступить к эмиссионному финансированию дефицита бюджета в лучших традициях середины 90х годов. Судя по всему, подобные опасения связаны с непониманием природы российских резервных фондов.

С экономической точки зрения, Резервный фонд это всего лишь задолженность ЦБ перед правительством и Минфином т.е. право Минфина эмитировать рубли в пределах размера имеющихся резервов не спрашивая формального разрешения у ЦБ. При этом, когда Минфин “тратит” резервы, он по сути просто передает ЦБ энное количество валюты в обмен на рубли (напрямую потратить валюту просто технически невозможно т.к. в России имеют хождение рубли, а не доллары/евро). При этом, вопреки данным пару лет назад обещаниям, ЦБ не продает полученную валюту на рынке, прибавляя ее, по всей видимости, к “своим” резервам и увеличивая рублевую денежную массу на объем выданных средств.

Итак:

— трата Резервного фонда по большей части не более чем перекладывание ЗВР из одного кармана в другой;

— эмиссионное финансирование дефицита бюджета давно началось (достаточно глянуть на динамику денежной массы) и это уже заложено в текущий курс рубля.

Теперь самый главный вопрос — решится ли ЦБ изъять лишнюю денежную массу (за год выросла на 11,5% или на 3,7 трлн руб.) ) из экономики, пожертвовав экономическим ростом ради низкой инфляции.

Распродажи на нефтяном рынке не сулят российским индексам и рублю сегодня ничего хорошего

- 03 февраля 2016, 09:54

- |

интересно, сколько на этот раз будет красных дневных свечек по брент?

- 12 января 2016, 21:24

- |

год назад 10 штук подряд было перед лоями

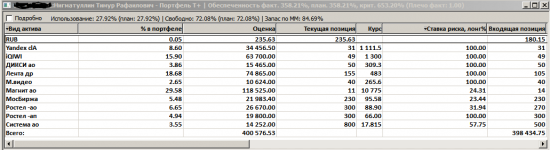

Портфель акций для ИИС счета

- 23 декабря 2015, 11:40

- |

Изменения по портфелю в реальном времени можно посмотреть по ссылке

( Читать дальше )

теги блога Timur Nigmatullin

- Amazon

- Amazon.com

- Apple

- Berkshire Hathaway

- Brent

- CAPEX

- EUR USD

- Gold

- greece

- Nvidia

- S&P500

- Veon

- Vimpelcom

- акции

- АЛРОСА

- АФК Система

- баксы

- баффет

- биткоин

- биткойн

- ввп

- Вечерний обзор

- выборы в америке

- Вымпелком

- Газпром

- глазьев

- голда

- греция

- девелоперы

- дефолт

- дивиденды

- дневной обзор

- долгосрок

- долгосрочные инвестиции

- доллар

- евробакс

- Жилье

- золото

- иис

- Инвестиции

- инфляция

- Китай

- ключевая ставка

- краткосрок

- криптовалюта

- криптовалюты

- кэш

- лента

- лонгокрыл

- ЛЧИ2015

- М.Видео

- магнит

- макро

- макростатистика

- макроэкономика

- макроэкономика России

- мамба

- МГТС

- мегафон

- мировой финансовый кризис

- ММВБ

- Монетарная политика

- Московская биржа

- мтс

- Мультисистема

- недвижимость

- нефт

- Нефть

- нефтя

- Новатэк

- обзор рынка

- Облигации

- отчетность

- оффтоп

- Пик

- портфель

- премаркет

- прогноз по рублю

- прогнозы по рублю

- психология трейдинга

- РБК

- Ростелеком

- рубль

- серебро

- спекуляции

- срочка

- статистика

- сырье

- теле2

- трейдинг

- трололо

- утренний обзор

- ФРС

- фундаментальный анализ

- фьючи

- ЦБ

- юань рубль

- Яндекс