Кот.Финанс

Почему цены на квартиры растут, хоть и падают, и что такое индекс Дом.Клик?

- 05 сентября 2022, 08:24

- |

Зачастую индексы цен это одно, а цены вреальной жизни – другое. Давно наблюдаю за индексом цен на московскую недвижимость:рост с июня. Смотрю реальные объявления – цены падают. Разбираемся, что не так.

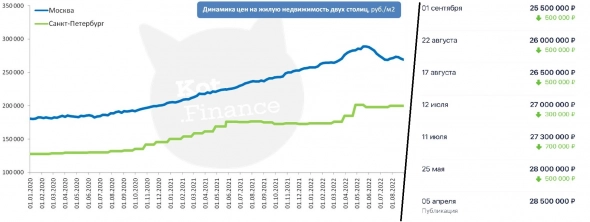

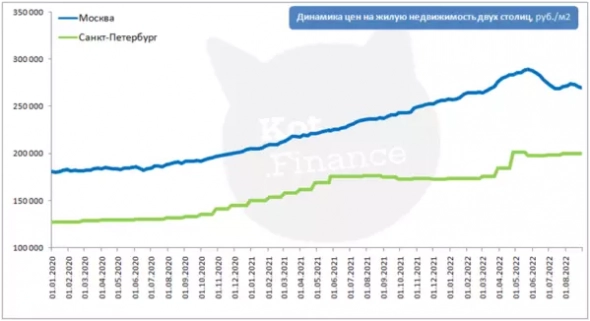

Индексы на недвижимость демонстрируютбезоткатный рост. В Питере вообще нет никакого снижения. В Москве хотьсимволические -7% было.

Источник: https://t.me/mkot_finance/297

Но когда подбираю объекты, площадьюбольше 70 метров, или стоимостью больше 15 млн. рублей, замечаю, что рынок нешевелится. Более ликвидные варианты подбирают люди с ипотекой. Но дорогиеквартиры на одну лишь ипотеку не купишь, соответственно такие покупатели менеечувствительны к снижению ставки. Тогда почему цены растут? – обратимся кисточнику данных.

Я покупаю массивы данных и агрегированную статистику. Но в моем каналеребята подсказали, что индекс Дом.Клик есть в общем доступе. Вот

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 4 )

Я календарь переверну, и снова… недвижимость не падает

- 03 сентября 2022, 10:56

- |

На календаре начало сентября, а значит пора подподить итоги августа. Спустя полгода с начала СВО можно говорить, что предрекаемый всеми (и мной тоже) крах* на рынке жилой недвижимости удалось избежать. Да, на рынке избыток предложения. Да, цены не растут и кое-где есть дисконты в 5-10%. Но краха нет: Питер на пике, Москва – все еще выше уровня февраля. Смотрим графики.* крах = снижение на 15-20%

В основе индексов по Москве – еженедельный индекс Дом.Клик. По Питеру – ежемесячный индекс BN. Если сопоставим цены двух столиц, получим, что динамика сопоставима. Вот только Питер на графиках не падает.

( Читать дальше )

В каких облигациях лучшая доходность и вообще зачем они нужны?

- 29 августа 2022, 09:07

- |

Доходность вкладов стремится к 6-7%, а рынок акций не может оправиться после ситуации с Газпромом. Где есть оправданный риск? В статье конкретные подборки надежных и рискованных облигациях, а также примеры, где можно припарковать деньги без потери процентов. Вдруг надобится))

Облигации – это такой же инструмент фиксированной доходности, как банковский вклад, но без государственной страховки. Иными словами, вы сами выбираете кому дать в долг и сами будете нести ответственность, вернут ли вам его.

Сразу после конца февраля, как доходности всех инструментов поползи вверх, я запустил индикативные индексы, чтобы понимать, какая доходность на рынке нормальная, а какая заниженная. Веду расчет трех индексов:

— строительный (высокий риск)

— диверсифицированный (кроме строителей, с рейтингами не ниже ruB+);

— ОФЗ (гос.облигации).

Динамика годовых индексов

Также, рассчитываю трехлетние индексы (срок погашения 3-5 лет). В этом случае можно еще можно заработать на налогах.

( Читать дальше )

Да кому нужны эти зеленые бумажки?

- 25 августа 2022, 08:38

- |

Опросил экспортеров, что они думают о токсичных долларах и что сами делают с валютой?

1266993просмотров

Вокруг валюты много нестыковок. Раньше – это был лучший актив в любой кризис. А сейчас валюта токсична. В прошлом цены ходили за долларом. А теперь при падении валюты – цены те же, а что-то даже растет. Чтобы разобраться в ситуации – я задал вопросы непосредственно людям, работающим с валютой каждый день. Нет, это не банкиры. Это экспортеры.

И действительно, основа экономики России в стоимостном выражении – экспорт. Раз валюта стала токсичной, а экспорт не остановился – значит все не так просто.

Чтобы компания-экспортер согласилась ответить на вопросы – у нее должен быть своя мотивация. В крупных публичных компания есть IR подразделения (investor relations / подразделение по связям с инвесторами), которые обрабатывают запросы потенциальных и фактических инвесторов (держателей акций и облигаций). Безусловно, коммерческую тайну они не раскрывают, и не на каждый вопрос могут ответить. Но на моем опыте, сотрудники таких подразделения вполне контактные и дают исчерпывающую незакрытую информацию по бизнесу компании, или деталям, оказывающим серьезное влияние на него. Падение курса доллара к рублю – как раз такое, серьезное событие

( Читать дальше )

Жилая недвижимость: вперед, ту зе мун?

- 25 августа 2022, 08:09

- |

Май-июнь недвижимость радовала тех, кто ждал снижения цен и собирался купить. Но снижение ипотечных ставок привело к росту цен даже на вторичном рынке. А последняя неделя удивила тем, что рынок ожидает рост еще на 5% за месяц.

Но обо всем по порядку. Желания покупателей вернуть цены на уровень «до СВО» вполне понятны: цена на недвижимость это всегда производная от доходов населения плюс премия за регулирование и риск в отдельно взятой стране. Но как считать эту премию, когда альтернативные инвестиции погибают? Ставки по банковским вкладам уже показали направление движения. Рынок акций превратился в спекулятивный инструмент: помимо февральского обвала повлияло решение по невыплате дивидендов Газпрома и отказ ряда компаний публиковать отчетность. Что остается? – Бетон!

Июль преподнес два сюрприза для рынка: снижение ключевой ставки до 8%, что ниже, чем непосредственно до СВО, оживил рынок кредитования. Но единственный сегмент для физ.лиц, который стал дешевле – ипотека: карты, автокредиты, потребительские займы – почти не отреагировали. Второй сюрприз – рост цен. Обратите внимание на график. Какую-никакую поддержку рынок нашел.

( Читать дальше )

Да кому нужны эти зеленые бумажки?

- 11 августа 2022, 08:35

- |

Опросил экспортеров, что они думают о токсичных долларах и что сами делают с валютой?

Вокруг валюты много нестыковок. Раньше – это был лучший актив в любой кризис. А сейчас валюта токсична. В прошлом цены ходили за долларом. А теперь при падении валюты – цены те же, а что-то даже растет. Чтобы разобраться в ситуации – я задал вопросы непосредственно людям, работающим с валютой каждый день. Нет, это не банкиры. Это экспортеры.

И действительно, основа экономики России в стоимостном выражении – экспорт. Раз валюта стала токсичной, а экспорт не остановился – значит все не так просто.

Чтобы компания-экспортер согласилась ответить на вопросы – у нее должен быть своя мотивация. В крупных публичных компания есть IR подразделения (investor relations / подразделение по связям с инвесторами), которые обрабатывают запросы потенциальных и фактических инвесторов (держателей акций и облигаций). Безусловно, коммерческую тайну они не раскрывают, и не на каждый вопрос могут ответить. Но на моем опыте, сотрудники таких подразделения вполне контактные и дают исчерпывающую незакрытую информацию по бизнесу компании, или деталям, оказывающим серьезное влияние на него. Падение курса доллара к рублю – как раз такое, серьезное событие

( Читать дальше )

Авторынок нащупал дно. Но оно на уровне Марианской впадины

- 09 августа 2022, 17:19

- |

В 2012 году Россия была вторым по емкости авторынком Европы. В 2021 году – четвертым (11 в мире). А в этом году уйдет из двадцатки. Разбираемся, где рынок найдет точку роста, и какие автомобили становятся редкостью.

В последние три месяца мы обсуждали, где предел падения автомобильного рынка и каков нормальный уровень продаж в новых реалиях. До 2022 года среднемесячный объем реализации автомобилей был на уровне 120-150 тысяч автомобилей в месяц. С апреля – в среднем 30. Июль показал небольшой рост (32 тысячи машин против 28 месяцем ранее), но тут важна тенденция.

( Читать дальше )

Ипотека: подводим итоги полугодия

- 05 августа 2022, 07:41

- |

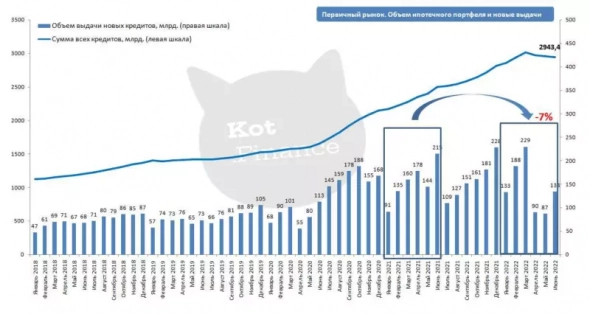

То, что в марте на двадцатипроцетной ключевой ставке ипотека встала — знают все. А вот на сколько конкретно? Что происходит уже после снижения ставки? Первичка/вторичка — разбираемся...

Первичный рынок начал уверенное восстановление. Прирост ипотечного портфеля уже на уровне января. Да, январь обычно тухлый месяц, но выход на уровни до СВО — большое достижение. Спасибо околонулевым ставкам.Результат по полугодию: -7%. Это фантастический результат с учетом происходящих изменений в экономике и отрасли.

( Читать дальше )

Недвижимость: попадали, и хватит

- 29 июля 2022, 08:53

- |

Мы долго ждали, что недвижимость начнет снижение… и вот она снизилась. Вчера зафиксирован первый недельный рост с начала лета: с конца мая рынок падал каждую неделю и только теперь сделал паузу.

Цены снизились, но все еще находятся на отметке выше конца февраля. Февраль во многих сферах стал границей до/после. Так что сейчас влияет на цены? Среди миллиона факторов я выделяю всего несколько основных:

🔹 снижение ключевой и, как следствие, ипотечной ставки

🔹 снижение цен по рынку на 7% это дисконт 10-15% по отдельным объектам.

Что я имею ввиду? Все просто: мы с вами смотрим за широким рынком, в котором сотни, а порой тысячи сделок в неделю и отдельные объекты и цены просто растворяются.

Вот пару примеров, что скрывается за конкретными сделками. Читать цены нужни снизу вверх

( Читать дальше )

Как изменилась ипотека?

- 19 июля 2022, 09:20

- |

Рынок ипотеки меняется на глазах: цены на новостройки потеряли связь с себестоимостью и только дисконтируют платежи по ипотеке, клиентов больше не интересует цена за метр – важен платеж. Ставка 0,01% в России стала реальностью. Как все это влияет на показатели ипотечного рынка?

За последние 4 года объем выданных ипотечных кредитов удвоился и на сегодняшний день это 12,4 трлн. рублей долга. К моему удивлению, доля новостроек растет не так быстро, как казалось это происходит: в 2018 году каждый пятый рубль идет в ДДУ (20%), сегодня – каждый четвертый (25%).

Я много раз писал, что первичный рынок переориентировался на размер платежа, а не цену квадратного метра. Эти изменения рынка не могли не повлиять на предпочтения покупателей. Ипотека по 0,01% — это же супер заманчиво.

( Читать дальше )

теги блога Кот.Финанс

- депозиты

- CNYRUB

- Diasoft

- Henderson

- IMOEX

- IPO

- IPO 2023

- IPO 2024

- SPO

- азбука вкуса

- акции

- аналитика

- аренда недвижимости

- Астра

- афк система

- Балтийский лизинг

- банки

- биржа

- брокеры

- валюта

- ВДО

- ВИМ Ликвидность

- ВИС финанс

- виталайн

- вклады

- вложения

- Всеинструменты.ру

- втб

- Газпром

- ГК «Сегежа»

- ГМК НорНикель

- Делимобиль

- денежно-кредитная политика

- дефолт по облигациям

- дивиденды

- доллар

- доллар рубль

- доходность

- Европлан

- Займер

- золото

- инвестиции

- инвестиции в недвижимость

- Индекс МБ

- интерлизинг

- инфляция в России

- ипотека

- итоги недели

- Каршеринг Руссия

- КЛВЗ Кристалл

- ключевая ставка ЦБ РФ

- книги

- криптовалюта

- легенда

- лизинг

- льготная ипотека

- м.видео

- МВ ФИНАНС

- МВ ФИНАНС (М.Видео)

- мосгорломбард

- Московская Биржа

- мтс

- накопительные счета

- налоговая реформа

- налогообложение на рынке ценных бумаг

- недвижимость

- нефть

- Ника

- Новатэк

- о'кей

- обзор рынка

- облигации

- отчеты МСФО

- оферта по облигациям

- ОФЗ

- портфель инвестора

- прогноз 2024

- прогноз 2025

- прогноз по акциям

- прогрессивная шкала налогообложения

- Роделен

- роснано

- рубль

- русал

- самолет

- санкт-петербург

- сбербанк

- Сегежа групп

- Славянск ЭКО

- трейдинг

- фильмы про биржу и трейдинг

- финансы

- флоатеры

- форекс

- фундаментальный анализ

- фьючерс MIX

- ЦБ РФ

- экономический дайджест

- Эльвира Набиуллина

- эн+