Кот.Финанс

SmartReading. Десять книг в неделю на часовой велопрогулке

- 13 июня 2022, 09:04

- |

Уже делился с вами своими впечатлениями от Smart Reading и в комментариях к записи были очень интересные обсуждения. Например, что супер краткое изложение не передает всей сути книги. Тем более, все зависит от автора краткого содержания — как понял именно он. Решил проверить...

Я рассказывал, что использую инфографику SmartReading в своем канале, чтобы разбавлять финансовые заметки в выходные дни. И что интересно, по количеству пересылок — они в топ 10 (примерно 6-7 место).

Я попробовал полностью прочитать книгу, с которой знакомился в формате саммари и смотрел в инфорграфике — «7 навыков....» Стивена Кови. И вот что могу сказать: действительно, значительная часть книги направлена не на то, чтобы рассказать вам как делать. А на то — чтобы рассказать почему, убедить. И там 100500 раз упоминается одно и тоже разными словами. Как в книге «как легко бросить курить» Аллена Карра. А саммари — выжимка, которая по сути ничего не упустила. Но будет работать только тогда, когда вы действительно разделяете боль и проблематику автора.

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 0 )

АФК Система. Новый разбор холдинга с помощью калькулятора

- 11 июня 2022, 08:24

- |

Прошло два месяца с момента публикации разбора АФК с калькулятором. И с того момента акции упали на 9%. Но ничего, UPSIDE растет *здесь должен быть смайлик*. Смотрим, что изменилось?

Сама методика и идея оценки опубликована здесь.

Если кратко, то считаю АФК Систему уже готовым портфелем активом, инвестиционным фондом, покупая который вы получаете кучу разных активов (и те, что нужны, и те, что не нужны). А за опт получаете скидку: МТС по акции, Сегежу со скидочкой, ОЗОН берете – два в подарок… И в нагрузку получаете менеджмент корпоративного центра (то есть сотрудников самой Системы), необходимость оплаты их работы и долг корпоративного центра. Это если кратко.

Кто разбирался в моей статье – помнит, что Система состоит из трех групп активов:

— публичная – это акции дочерних компаний, торгующихся на бирже

— непубличные, но которые можно оценить методом сравнения

— закрытые фонды и дочки, о которых мало информации. Их оцениваем по балансовой стоимости (сколько затрат понесла сама Система при покупке или инвестициях в них).

( Читать дальше )

Кажется, у ЦБ просто нет выхода…

- 10 июня 2022, 09:09

- |

Прошло две недели с прошлого снижения ставки, и сегодня придется делать это вновь. Рубль, рынок гос.облигаций, инфляция – буквально все против ЦБ. А зачем повышали?

Disclamer: вопрос не столько «зачем?», сколько «почему до 20%?»

Ключевую ставку снижали уже трижды с шагом по 3 процентных пункта. Нужно ли было ее поднимать до 20% — вопрос открытый. Бизнесу, банкам, населению – нужна стабильность. Сказать, что она есть сейчас я не могу.

В марте произошел паралич финансовой системы: кредиты больше, чем под 30% производственные предприятия окупить не могут. Поднятие ставки = изменение условий по уже действующим кредитам. А это значит, что закредитованные компании за эти три месяца переплатили процентов минимум как за полгода.

А теперь экстренными шагами снижаем…. Кредиты, кстати, не дешевеют)

Теперь подумаем, что может являться ориентиром для ЦБ? – считается, что государственные облигации (ОФЗ). Тогда какую ставку прайсит рынок?

( Читать дальше )

Цена на московскую недвижимость снизилась. Но важен не факт снижения, а его интенсивность

- 10 июня 2022, 08:07

- |

За месяц индекс около нулевых значений (-0,1%). Зато недельное снижение впечатляет (-0,9%). К слову почти процентное снижение для тяжелого «недвижимого» рынка недвижимости (простите за тавтологию) – это событие.

Судите сами: с момента расчета индекса Дом.Клик, с 2017 года, недельное изменение больше или равно -1% было всего дважды. Сейчас до третьего не хватило всего 0,005%.

График показывает недельные колебания цены.

До этого, цены непрерывно росли почти два года каждую неделю*. Вот уж действительно в тему комментарий «недвижимость всегда растет» (Евгений, привет, мое почтение). Вот так красота для инвесторов. Была.

* здесь я имею ввиду, что цена неделя к неделе росла, или снижалась не больше, чем на 0,3%.

( Читать дальше )

Обувь России переобувается... Пример дефолта в облигациях

- 09 июня 2022, 08:08

- |

В моей статье про облигации просили показывать не только рейтинги успешных и доходных компаний, но и рейтинг дефолтов. Что ж, пример не потребовал себя долго ждать. На сцене – ОР Групп. Разбираемся, что пошло не так в этой «надежной» федеральной компании.

Disclamer: «надежная» я погорячился, но федеральная – да, компания крупная и очень часто крупняк за счет этого и выживает.

История с дефолтом берет свое начало с марта. А только вчера компания сделала предложение держателям облигаций по реструктуризации:

Первый вариант – грабеж. Второй вариант – грабеж. Третий – только если вы хотите стать акционером полубанкрота. Да тоже грабеж!

Столь низкая процентная ставка фактически обнуляет тело облигации. Потому что продать ценную бумагу, которая дает доходность 1% годовых можно будет разве что за 10% от номинала (то есть с потерей 90% вложений).

( Читать дальше )

Сколько можно заработать на облигациях? Конкретный кейс

- 08 июня 2022, 08:09

- |

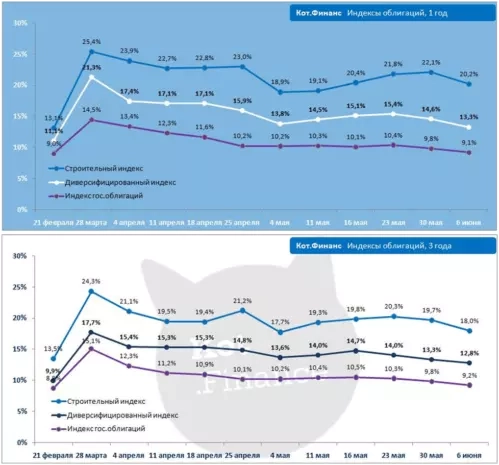

Два месяца назад запустил авторские запустил индексы на облигации. Подвожу итог запуска, считаю промежуточную доходность. Про свои индексы писал тут. У них индикативная задача — показать три вида процентных ставок:

— рискованный сегмент (строительство)

— сравнительно-надежные бумаги с рейтингом не ниже ruBBB

— гос.облигации (так называемые безрисковый рублёвый долг)

Эти индексы показывают, на какую доходность можно рассчитывать в каждом сегменте прямо сейчас. Между гос.облигациями и рискованными облигациями обычно целая пропасть – и в ней можно «собирать» такую доходность, которая вас устроит. Не забывая о риске.

Прошло 2 месяца и мне есть, что показать. Я публикую индексы каждую неделю и меняю структуру в зависимости от цен на облигации. Поэтому там всегда лучшая на момент публикации доходность облигаций.

График разделен на две части: сверху облигации со средним сроком год (подбираю выпуски от 10 месяцев до полутора лет);

( Читать дальше )

Биржа. Всё идет на *** широким фронтом. Есть идеи почему?

- 07 июня 2022, 12:04

- |

Валится все. Абсолютно все акции: и импортеры, и экспортеры, валюта, фьючерсы (тут ясно — вслед за акциями). Но куда эти рубли потом перетекают? Видно, что подбирают облигации, они хорошо растут. И доходности уже неинтересны… Получается, что продают все активы, в том числе ввалютные чтобы купить несчастные ОФЗ в рублях под 9%? Серьезно? Есть мысли, дамы и господа?

( Читать дальше )

Авторынок: хуже, чем всем остальным

- 07 июня 2022, 09:14

- |

Неделю назад я задумался: какой отрасли хуже, чем инвестиционной? И ответ пришел сам собой после публикации данных о продажах авто. Если обороты на бирже упали в 2-3 раза, а инвесторы с диверсифицированными портфелями потеряли 20-40%, то авторынок упал на 83%. Это тотал, говоря страховым языком. Актив умер.

Агентство европейского бизнеса опубликовало статистику автомобильных продаж за май. Пресс релиз звучит сухо: рынок сократился.

Хотя сокращение на 83% правильнее назвать обвалом, которое началось с марта. И похоже, что мой предыдущий прогноз на 1 млн. машин за 2022 год – слишком оптимистичный.

( Читать дальше )

Парад планет Московской биржи

- 05 июня 2022, 12:09

- |

Всю сознательную жизнь пропагандировал идею разумного потребления и инвестирования. Даже проводил исследование, что нельзя потерять деньги на бирже, если регулярно покупать акции крупнейших компаний в течение 5 лет и дольше. Почему именно такой горизонт? – да можно вообще любой горизонт, просто в моем случае, я начал инвестировать с первого курса, и через пять лет закончил университет. И именно тогда мне и понадобились «стартовые». Сложный процент помог.

Последние три месяца могли полностью уничтожить веру в биржу: рушится инфраструктура, надежные ETF сыпятся еще круче, чем счет соседа-плечевика, валюту колбасит.

Но я решил посмотреть, какой результат показали крупнейшие компании из индекса МосБиржи за 10 лет. Люблю статистику, цифры помнят все. Результат не подгонял, хотя понимаю, что многие будут ругать, ведь можно долго спорить, какой выбрать начальную точку. В общем, я выбрал 10 лет. Начало – май 2012 года. Ни дно, ни вершина. Как-то так.

( Читать дальше )

теги блога Кот.Финанс

- депозиты

- CNYRUB

- Diasoft

- Henderson

- IMOEX

- IPO

- IPO 2023

- IPO 2024

- SPO

- азбука вкуса

- акции

- аналитика

- аренда недвижимости

- Астра

- афк система

- Балтийский лизинг

- банки

- биржа

- брокеры

- валюта

- ВДО

- ВИМ Ликвидность

- ВИС финанс

- виталайн

- вклады

- вложения

- Всеинструменты.ру

- втб

- Газпром

- ГК «Сегежа»

- ГМК НорНикель

- Делимобиль

- денежно-кредитная политика

- дефолт по облигациям

- дивиденды

- доллар

- доллар рубль

- доходность

- Европлан

- Займер

- золото

- инвестиции

- инвестиции в недвижимость

- Индекс МБ

- интерлизинг

- инфляция в России

- ипотека

- итоги недели

- Каршеринг Руссия

- КЛВЗ Кристалл

- ключевая ставка ЦБ РФ

- книги

- криптовалюта

- легенда

- лизинг

- льготная ипотека

- м.видео

- МВ ФИНАНС

- МВ ФИНАНС (М.Видео)

- мосгорломбард

- Московская Биржа

- мтс

- накопительные счета

- налоговая реформа

- налогообложение на рынке ценных бумаг

- недвижимость

- нефть

- Ника

- Новатэк

- о'кей

- обзор рынка

- облигации

- отчеты МСФО

- оферта по облигациям

- ОФЗ

- портфель инвестора

- прогноз 2024

- прогноз 2025

- прогноз по акциям

- прогрессивная шкала налогообложения

- Роделен

- роснано

- рубль

- русал

- самолет

- санкт-петербург

- сбербанк

- Сегежа групп

- Славянск ЭКО

- трейдинг

- фильмы про биржу и трейдинг

- финансы

- флоатеры

- форекс

- фундаментальный анализ

- фьючерс MIX

- ЦБ РФ

- экономический дайджест

- Эльвира Набиуллина

- эн+