Блог им. MihailVlasenko |Рынок на позитиве. Кого из отстающих купить?

- 18 апреля 2025, 09:49

- |

Настроение рынка снова изменилось — еще вчера инвесторы избавлялись от акций, а сегодня спешат запрыгнуть в последний вагон.

У этого позитива есть целый ряд причин, причем некоторые из них вполне осязаемы. И если надежды на перемирие могут не оправдаться, то шок от тарифов постепенно проходит — нефть уверенно восстанавливается, а трейдеры уже не так уверены в рецессии.

На внутреннем фоне тоже есть хорошие новости — недельная инфляция снизилась до 0,11%, что ниже прошлогодних показателей. Поэтому интерес к облигациям снова растет — а когда есть спрос на долговом рынке, то и акциям расти гораздо проще :)

От недавних минимумов индекс отскочил уже на 10%, хотя некоторые акции так и лежат на своем локальном дне. Причем это касается не только слабых, но и вполне себе крепких бумаг — за ними стоит отличный бизнес, у которого нет серьезных проблем.

Что же это за акции?

✅ Астра — торгуется на 0,2% выше минимумов.

Одна из немногих IT-компаний, сумевших выполнить свои годовые планы. Но у нее была слишком высокая оценка, которая сейчас корректируется — ее P/E снизился с 30х до 14х, что выглядит гораздо более адекватно.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 8 )

Блог им. MihailVlasenko |Лучшие дивидендные акции от «Цифры». Очень смелый топ :)

- 17 апреля 2025, 10:34

- |

Сезон отчетов остался позади, так что у экспертов было много работы — они обновили свои модели и выкатили нам свежие прогнозы.

Эти прогнозы получились очень противоречивыми — кто-то смотрит на рынок сдержанно, а кто-то не скрывает своего оптимизма. Но больше всех отличились ребята из «Цифры», которые представили обновленный топ дивидендных акций.

В начале года они предсказали нашему рынку рост на 85% (до 5000 пунктов). Вот и сейчас «цифровики» настроены позитивно — от многих компаний они «ожидают дивидендных сюрпризов». Причем речь идет не о сюрпризах от ВТБ :)

Давайте пройдемся по их топу и посмотрим, чего же они насчитали. Сразу предупреждаю, что это не руководство к действию — я лишь хочу показать, что в таких прогнозах полно нюансов.

💰 Лента. Ожидаемая доходность — 14%.

Имеет рекордный денежный поток, поэтому эксперты считают, что компания может выплатить дивиденды. Но тут есть одна загвоздка — ритейлер скупает мелких игроков, плюс активно гасит свои долги. Если следовать этой стратегии, то и дивидендов пока не будет.

( Читать дальше )

Блог им. MihailVlasenko |Топ-10 акций по мнению ВТБ. Снова пальцем в небо?

- 15 апреля 2025, 09:39

- |

Когда я только пришел на рынок, то внимательно следил за подборками брокеров — мне казалось, что их аналитики точно разбираются в акциях.

С тех пор многое изменилось, в том числе и мое изменение к подобным топам. Да, в них можно найти что-то интересное, но считать их руководством к действию — дело крайне опасное. Все-таки брокеры зарабатывают на комиссиях, а не на наших успехах.

При этом складывается ощущение, что некоторые специально вгоняют своих клиентов в минус :) Тот же «синий» банк дает такие рекомендации, что с ними вряд ли заработаешь — хотя в самом ВТБ заявляют, что их подборка уже давно опережает рынок.

Недавно он обновил свой топ-10 акций — оттуда исключили Русал и Норникель, а их место заняли ЮГК и НоваБев. Первый целый год находился в этом топе — за это время его акции упали на 24%, хотя индекс снизился лишь на 5%.

А в ноябре оттуда убрали акции Полюса, которые сразу же после этого начали бурно расти (+34%). В феврале их туда вернули, но это было возвращение на хаях — если бы вы последовали их совету, то пропустили бы весь этот рост.

( Читать дальше )

Блог им. MihailVlasenko |Мой портфель 11 апреля. Слишком нервный рынок

- 11 апреля 2025, 13:04

- |

Пришло время очередного пополнения — сегодня я закину на счет 15 тысяч и куплю очередную порцию активов :)

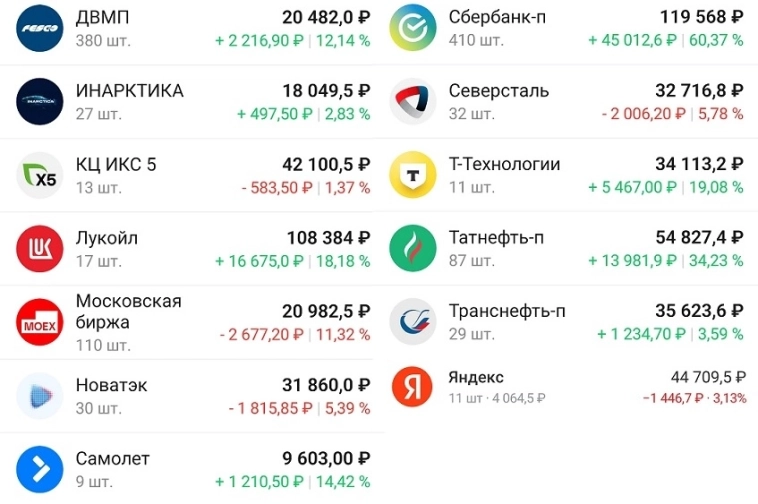

Так выглядит портфель утром 11 апреля:

Стоимость отдельных акций упала до 768'210 рублей (вместе со сдачей от продаж). В то же время стоимость фонда TMOS равняется 71'200 рублям — то есть, мое преимущество перед ним вновь выросло до 8% (месяц назад был всего 1%):

( Читать дальше )

Блог им. MihailVlasenko |Компании в зоне риска. Кто сильно нарастил долг?

- 10 апреля 2025, 09:48

- |

Прошлый год выдался непростым — высокая ставка «охладила» экономику, поэтому многие компании нарастили свои долги.

Некоторые из них оказались в зоне риска — их долги растут настолько быстро, что их уровень приближается к опасным значениям. И если этот процесс продолжится, то они будут работать на кредиторов, а не на своих акционеров.

Кто же идет по этой скользкой дорожке?

⛔️ Позитив. Рост долга за 2 года +3020%. Долг/EBITDA = 3,1х.

Эти бешеные цифры объясняются низкой базой, при этом размер долга уже превысил 3 EBITDA. Руководство обещает исправить ситуацию — для этого будут резаться расходы, бонусы и прочее. Но очередную тусовку в Лужниках отменять не стали..

⛔️ Эталон. Рост долга за 2 года +363%. Долг/EBITDA = 2,5х.

У застройщиков сейчас тяжелые времена, поэтому все они активно занимают. Эталон в этом деле особенно отличился — его долги летят в космос, а на их обслуживание ушло 33 млрд. рублей. Поэтому прошлый год стал убыточным.

( Читать дальше )

Блог им. MihailVlasenko |По следам отчетов — Мать и Дитя, Астра, Позитив, Вуш, НМТП

- 08 апреля 2025, 10:10

- |

На прошлой неделе вышла новая порция отчетов — я снова собрал их вместе и сделал очередной экспресс-обзор.

Как и в предыдущих частях тут будет минимум скучных цифр, зато будут важные нюансы и моя авторская оценка. Почти все эти компании есть в моем портфеле, и мне как инвестору важно их оценить. Ну что, погнали оценивать! :)

✅ Мать и дитя — «твердая пятерка». Растет по всем операционным направлениям, сохраняя при этом высокую рентабельность (30,7%). Отсюда и такие сильные показатели — выручка прибавила 20%, EBITDA выросла на 16%, а прибыль — сразу на 30%.

Компания перекладывает инфляцию на клиентов, плюс прекрасно работает с издержками. У нее нет долгов, а на счетах лежат 6 млрд. рублей — это дает дополнительный процентный доход. За такую работу ниже «пятерки» не поставишь :)

✅ НМТП — «твердая пятерка». Еще один отличник — при росте выручки на 5,4%, его прибыль выросла на 24,8%. У этого есть две причины — компания хорошо контролирует расходы, плюс у нее есть денежная подушка (на процентах заработано 7 млрд. рублей).

( Читать дальше )

Блог им. MihailVlasenko |Худшая неделя для мировых рынков

- 07 апреля 2025, 09:43

- |

Прошлая неделя выдалась напряженной — Трамп все-таки ввел свои пошлины, после чего и Китай с Европой втянулись в эту игру.

В лучшем случае это скажется лишь на торговле, а в худшем — ударит по всей мировой экономике. И пока все говорит о том, что мир пойдет по второму сценарию — поэтому падают фьючерсы на медь, которые считаются опережающим индикатором экономики.

Вместе с этим валятся и все мировые рынки — так американские акции за два дня потеряли более 7 трлн. долларов. Чтобы вы понимали масштаб — эта сумма в 91 раз превышает капитализацию Сбера и в 12 раз больше, чем стоимость российского рынка в целом!

Так что это не какое-то рядовое падение, а настоящая кровавая баня. В нефтяных котировках тоже течет кровь — за трое суток они обвалились на 14% до 63 долларов за бочку. На минуточку, это самые низкие цены за последние 3,5 года.

При этом несмотря на обвальное падение, ОПЕК+ собирается увеличить добычу. Очень похоже на то, что нас ждет еще и ценовая война — тем самым организация накажет тех, кто годами нарушал договор о сокращении добычи (Ирак и Казахстан).

( Читать дальше )

Блог им. MihailVlasenko |Когда парикмахеры становятся «экспертами»

- 05 апреля 2025, 10:16

- |

Пока рынки катятся в пропасть, предлагаю отвлечься на очередную интересную историю :)

Произошла она с парикмахером Биллом Флинном, у которого был собственный барбершоп в городке Деннис, штат Массачусетс. Дедушка дал ему хороший совет — откладывай 10% от дохода и инвестируй, чем его внучек и занимался.

Правда получалось у него так себе… В 1980-х годах он влез в акции компании, которая производила популярные игрушки, а потом неожиданно обанкротилась. Неудачливый инвестор потерял много денег, но продолжил искать «лучшие» идеи.

Когда на рынке началось безумие доткомов, парикмахер не остался в стороне — он вложил 100 тысяч долларов в акции AOL, Yahoo, IMC и других «растущих» компаний. Вскоре его капитал вырос до 600 тысяч, и Билл пообещал себе выйти на пенсию с миллионом в кармане.

Его заведение стало центром притяжения — в нем говорили не о футболе или бейсболе, а об акциях технологических компаний. Люди приходили к нему не только подстричься, но и за торговыми сигналами — и уходили со списками «перспективных акций».

( Читать дальше )

Блог им. MihailVlasenko |Акции роста. Что взять в свой портфель?

- 04 апреля 2025, 10:13

- |

Падающая нефть все же утянула нас вниз — российский рынок установил новый рекорд, показав серию из двенадцати падений подряд.

При этом чем ниже падают акции, тем выше становится их потенциальная доходность. В первую очередь это касается тех, кто упал за компанию со всеми — при этом их бизнес остается эффективным, растущим и не страдает от торговых войн и санкций.

Условно их можно назвать компаниями роста — в отличие от зрелых коллег, они активно инвестируют, расширяются и занимают все новые ниши. А когда бизнес активно развивается, то растут и его показатели — вместе с этим растут и его акции.

Такие бумаги называются акциями роста — на нашем рынке их не очень много, но яркие примеры все же имеются. Так за последние 20 лет прибыль Полюса выросла с 3 до 220 рублей за акцию, а его акции подорожали более чем в 20 раз.

Кто же может повторить этот путь?

Чтобы найти будущих лидеров, посмотрим на рост прибыли на акцию (EPS). Тогда лучшими за последние 5 лет окажутся — Хэдхантер (+55% ежегодно) и Акрон (+46%). Но у них был один аномальный год, который искажает всю картину.

( Читать дальше )

Блог им. MihailVlasenko |Коварный Трамп и новый антирекорд рынка

- 03 апреля 2025, 09:38

- |

Не успели мы переварить старые новости, как на нас обрушились новые — Трамп перешел от слов к делу и ввел свои «разрушительные пошлины».

На первый взгляд может показаться, что к нам это не имеет никакого отношения. Однако это не так, ведь мы являемся частью этого мира — и если мировая экономика полетит в трубу, то наши экономика и рынок тоже не останутся в стороне.

Я не хочу никого пугать, но пока все выглядит очень серьезно — например, на китайские товары введены тарифы в размере 34%. Причем они накладываются сверх предыдущих 20% — эта драконовская мера точно скажется на их торговом обороте.

И уже один этот факт станет шоком для мировой экономики… Но ведь этим дело не ограничилось — по факту Трамп начал торговую войну против всего мира. Так что ящик Пандоры открыт, и закончиться это может новым мировым кризисом.

Хотя у нас и без этого настоящее веселье :) Вроде как ничего страшного не произошло, но рынок падает уже 11 сессий подряд — это самое длинное падение в истории! Вот что бывает, когда в цены закладываются слишком высокие ожидания.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс