Блог им. MuratPodgoretskiy |Инкомбанк. 1991 год

- 18 декабря 2021, 13:00

- |

1991 год. Москва. Я учусь на вечернем в плешке и работаю в «Инкомбанке». Прошло ровно 30 лет, а я до сих пор вспоминаю те несколько месяцев, как худшие в своей жизни.

Работал я в отделе депозитов или не помню, как оно тогда называлось. Если говорить прямо, то отдел состоял из одного лишь меня. В нашем отделении «Телеграфный переулок» работало человек пять, быть может — чуть больше.

Моя работа заключалась в том, что я, взяв толстый справочник, обзванивал организации Москвы и предлагал им «уникальные инвестиционные продукты нашего банка». Я ненавидел эту работу! Помню свой ежедневник. В тот период он был изрисован чертиками и стрелами. Не знаю, что сказал бы на эти рисунки психолог, но полагаю, что ничего хорошего — быть может даже погладил бы меня по голове!

Я ненавидел все:( Читать дальше )

- комментировать

- ★6

- Комментарии ( 22 )

Блог им. MuratPodgoretskiy |Про опционы и гречку

- 12 декабря 2021, 03:48

- |

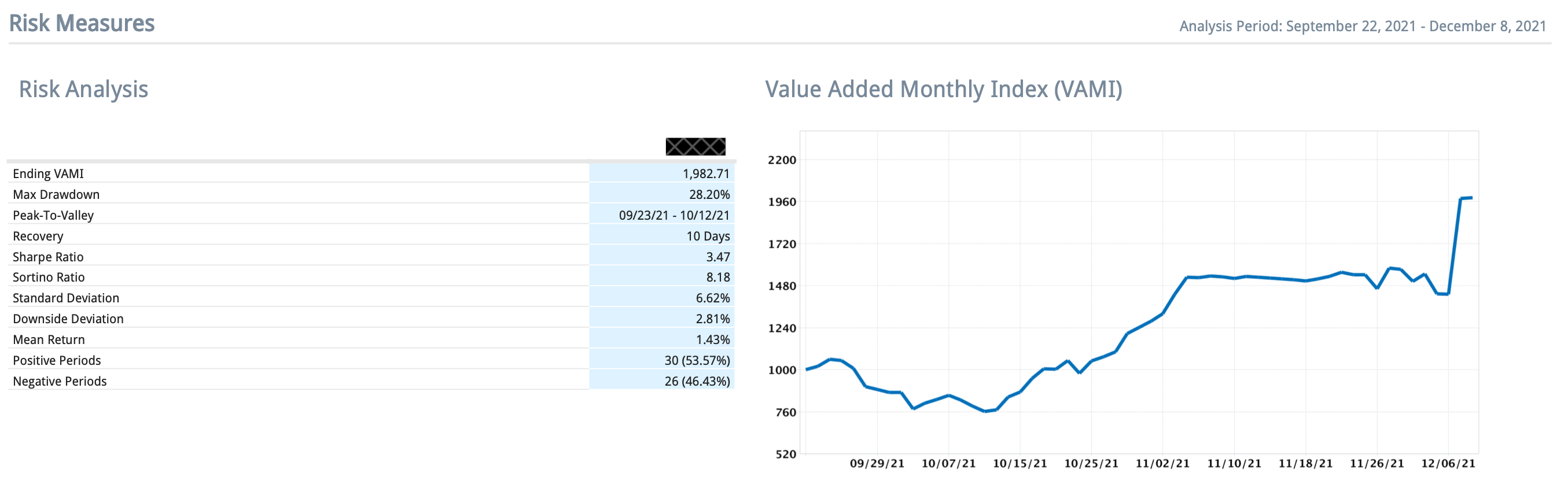

Появилось время поговорить о нашей стратегии подробнее, учитывая опыт реальной торговли. Сравним реальность со стресс-тестами и обсудим риски.

Для начала давайте взглянем на показатели нашего портфеля:

В предыдущих постах я уже рассказывал про коэффициенты, так что не буду их описывать сейчас. График показывает, что происходило с условной 1.000 долларов, вложенной в портфель 22.09.21.

На графике видны две волны нашей торговли. Первая волна 22.09.21 — 04.11.21. Затем три недели мы ждали коррекции — и новая волна с 26.11.21 по 07.12.21.

Вы видите, что мы кардинально переработали идею хеджей. Если в первую волну просадка была 28.2%, то во вторую около 7%.

В пятницу, 03.12.21 я привычно пролистывал свою рутинную ежедневную сотню новостей и наткнулся на

( Читать дальше )

Блог им. MuratPodgoretskiy |Отчет по счету 22.09.21 - 04.11.21

- 14 ноября 2021, 18:45

- |

В четверг (04.11.21), на волне небывалого оптимизма рынков — я вышел из всех позиций.

Мы не знаем, чем вызван сей оптимизм, быть может ФРС залил новую порцию ликвидности, публично говоря о начале тейперинга. Быть может Пауэлл всех успокоил. Появится информация — будет тема для анализа.

Мое мнение, что оптимизм связан с промежуточными выборами в США. Появился слабый лучик надежды, что американская политическая система вылечит «левацкую бациллу» без рек крови и раскола страны. Посмотрим....

Давайте подведем итоги реальной работы нашей стратегии и посмотрим на результаты.

Сначала цифры, потом поговорим о том, чем реальная торговля отличается от стресс-тестов.

Ниже выписка из моего реального счета:

( Читать дальше )

Блог им. MuratPodgoretskiy |Диванные эксперты

- 09 ноября 2021, 13:05

- |

На днях знакомый попросил меня пообщаться с инвестиционным экспертом, на предмет моей опционной стратегии.

Обычно, если вопросы задают люди малознакомые, я для начала прошу их почитать мой блог, но своего знакомого я уважаю, поэтому согласился пообщаться с его человеком напрямую.

Дабы не терять время я попытался описать стратегию в одном абзаце:

Американские фондовые индексы растут в среднем на 10% в год.

Если заходить в индекс через покупку опционов — можно получить годовую доходность около 150%. Мы заходим волнами, ловим локальные просадки. Доходность в среднем около 800% в год. В этом году идеальная точка входа была в Октябре. Вполне возможно, что в случае коррекции, дополнительная точка входа может быть в Ноябре-Декабре. Если год закроется спокойно, следующая точка входа: Февраль-Март.

( Читать дальше )

Блог им. MuratPodgoretskiy |Конкретные шаги. Заключение

- 11 августа 2021, 19:30

- |

Постараюсь уместить информацию в один пост. Будут цифры и графики. Без этого никуда....

В прошлый раз мы говорили про риски инвестиций в опционы. До этого мы прошлись по рискам инвестиций в недвижимость и ETF на корпоративные облигации. Думаю, что тема рисков, а она основная в инвестициях — раскрыта если не полностью, то достаточно подробно. Сегодня я покажу, как выглядит типичный портфель в стандартной ситуации. Для этого картинка:

Не буду ее ужимать. Удобнее, думаю посмотреть в полном масштабе.

Наш портфель 2021 года с поквартальной разбивкой.

Расчет строится из первоначального размера портфеля в 1 млн долларов. для удобства.

Итак:

Start NLV — 1.000.000$

Мы купили 11.000 акций HYG (корпоративные облигации)

по цене — 83.46$ на 918.060$

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс