Блог компании НДФЛка |Брокеры устраивают двойное налогообложение, но мы справимся

- 16 апреля 2025, 20:20

- |

Сегодня делимся важным кейсом, по которому работа еще ведется. Началось все еще осенью прошлого года. К нам обратился с инвестор с такой ситуацией

«У меня были бумаги канадской компании. До блокировки акции хранились в «Открытии», потом в «Инвестпалате». В 2024 году я получил дивиденды. За рубежом удержали 25%, а российский брокер дополнительно снял ещё 13%. Можно ли это вернуть?»

Да, вернуть налог возможно.

Указом Президента РФ в 2023 году были приостановлены положения 38 соглашений об избежании двойного налогообложения (СОИДН). Но статьи об устранении двойного налогообложения остались в силе.

Нужен был детальный анализ ситуации. Эксперт НДФЛки погрузилась в документы: письма от брокеров, извещения о выплатах и перечислении денежных средств, официальные разъяснения ФНС, положения СОИДН. Проверка подтвердила, что налог, уплаченный за рубежом, можно было зачесть в счет российского НДФЛ.

По логике закона в таком случае российский брокер должен сам пересчитать НДФЛ, подать уточненные сведения в ФНС и вернуть излишне удержанный налог. Но брокер предпочел не рисковать.

( Читать дальше )

- комментировать

- ★5

- Комментарии ( 16 )

Блог компании НДФЛка |Замещение евробондов может принести… налог

- 14 апреля 2025, 19:20

- |

Если вы покупали еврооблигации после 1 марта 2022 года, будьте внимательны:

— срок владения для ЛДВ «слетает»;

— замещение проходит, как две сделки: продажа «старой» облигации и покупка «новой»;

— в пересчете на рубли при замещении может возникать положительный финансовый результат, который облагается налогом.

В данном случае замещение — это не просто «замена» одного актива другим, а полноценная сделка. Убытки с других бумаг не факт, что спасут — не все можно сальдировать.

Освобождение от налога действует только в том случае, если еврооблигации были куплены до 1 марта 2022 года. При покупке евробондов, например, в 2020 году, налога на замещение не возникает и срок владения «новыми» облигациями считается с 2020 года. Если с вас удержали налог по такой сделке, то его можно вернуть.

Будьте внимательны к дате покупки бумаг, чтобы не удивляться потом начисленному налогу. Если бумаги приобретались в разное время, то используется метод ФИФО («кто первый пришел, тот первый ушел»).

( Читать дальше )

Блог компании НДФЛка |Налог при редомицилиции - попытка №2

- 11 апреля 2025, 18:52

- |

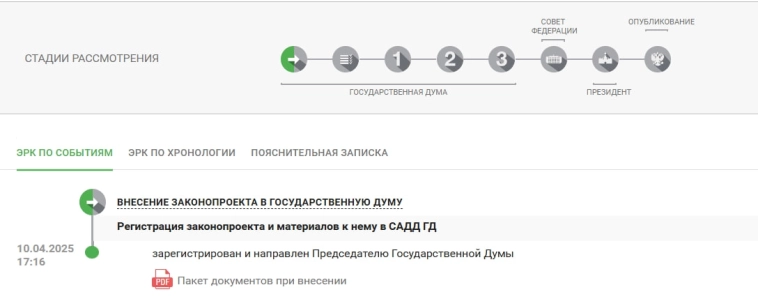

10.04.2025 г группа сенаторов внесла в Госдуму «новый» законопроект, уточняющий правила налогообложения при продаже акций экономически значимых организаций (ЭЗО).

Кроме того, сенаторы предлагают добавлять к сроку владения акциями и долями ЭЗО время владения ценными бумагами иностранной холдинговой компании, которой ранее принадлежала российская структура.

Этот законопроект совпадает с предложениями парламентариев, которые ранее уже вносили в Госдуму, но отклонили из-за отсутствия заключения правительства.

Если поправки будут приняты, то они будут распространяться на соответствующие правоотношения с 01.01.2025 г.

Блог компании НДФЛка |Памятка про налог на материальную выгоду

- 10 апреля 2025, 18:40

- |

Напоминаем, что в 2024 году вернулся налог на материальную выгоду, о котором многие инвесторы уже успели забыть. Собрали для вас важные факты о нем.

- Материальная выгода — это доход. Возникает, если вы покупаете ценные бумаги дешевле их рыночной стоимости или получаете безвозмездно.

- Налоговая база по матвыгоде определяется, как превышение рыночной стоимости ценных бумаг с учетом предельной границы колебаний рыночной цены этих бумаг, над суммой фактических расходов на их приобретение.

- НДФЛ на матвыгоду с инвестиций — 13 или 15% в зависимости от вашего дохода.

- Налог удерживается при следующем выводе денег с брокерского счета, по итогам года либо при закрытии счета.

- Матвыгода может быть учтена, как расходы при продаже бумаг. При условии, что с нее был не только исчислен, но и уплачен НДФЛ.

- В некоторых случаях налог на матвыгоду нужно платить самостоятельно, чтобы учесть ее в составе расходов. Например, когда бумаги куплены и проданы в один год, а брокер не смог удержать НДФЛ из-за отсутствия кэша на счете. При продаже ценных бумаг налоговая база считается, как доходы минус расходы. Пересчитать ее и учесть все расходы можно будет только после фактической уплаты НДФЛ на матвыгоду.

( Читать дальше )

Блог компании НДФЛка |Какими данными обмениваются налоговики стран СНГ?

- 09 апреля 2025, 19:21

- |

С 2021 года налоговые органы стран СНГ обмениваются данными о доходах физических лиц. Это происходит в рамках специального соглашения, которое подписали и ратифицировали все участники. Такой протокол действует для Азербайджана, Армении, Беларуси, Казахстана, Кыргызстана, России, Узбекистана, Таджикистана.

📬 Налоговики передают данные по таким доходам, как:

— Зарплаты

— Гражданско-правовые выплаты (например, по договорам подряда)

— Дивиденды

— Роялти (в том числе за использование патентов, авторских прав и т.д.)

— Доходы от ценных бумаг

— Продажа долей в компаниях

— Сделки с недвижимостью

— Иные доходы

Также передаются данные об уплаченных или удержанных налогах по этим доходам.

🧾 Кроме того, передаются сведения об имуществе и владельцах, например, недвижимость и транспорт. Для всех стран действует единый классификатор видов имущества. Информация за 2024 год, например, будет передана не позднее 1 августа 2025 года.

Автоматический обмен по протоколу CRS лишь один из механизмов обмена финансовой информацией.

( Читать дальше )

Блог компании НДФЛка |❓Откроют ли инвесторам путь к справедливому налогообложению

- 08 апреля 2025, 19:23

- |

Комиссия правительства РФ по законопроектной деятельности одобрила инициативу сенаторов об уточнении правил налогообложения первой продажи акций экономически значимых организаций (ЭЗО). Об этом пишет Информационное агентство Финмаркет

Действующее законодательство ограничивает возможность инвесторов учитывать полные расходы на приобретение ценных бумаг таких компаний. А для расчета затрат используется доля балансовой стоимости акций ЭЗО в активах иностранной холдинговой компании. Причем данные берутся на 31 декабря 2021 года, что сильно занижает реальную стоимость.

Например:

▪️КЦ ИКС5 (X5) — 57,6% от фактической цены

▪️ Русагро — 10,94%

Предлагают вместо устаревшей балансовой стоимости использовать рыночную оценку бумаг, сделанную независимым оценщиком через 150 дней после блокировки прав у иностранных владельцев. Нововведение, если будет принято, начнет действовать с 1 января 2025 года и будет распространяться на соответствующие правоотношения, начиная с этой даты.

⚠️ 17 марта законопроект был возвращен инициаторам в связи с нарушением требований ч. 3 ст 104 Конституции РФ и ст 105 Регламента ГД с формулировкой «отсутствует заключение Правительства РФ». Ждем когда появится обновленный законопроект с доработками.

( Читать дальше )

Блог компании НДФЛка |Что нужно знать про НДФЛ 13% и 15%?

- 07 апреля 2025, 17:04

- |

С 1 января 2025 года применяется обновленная прогрессивная шкала налогообложения. Две ставки НДФЛ сохранились лишь для части доходов. Список смотрите на фото.

До 01.01.2025 года удерживали:

— 13% с налоговой базы до 5,0 млн ₽;

— 15% с превышения по всем доходам, кроме продажи имущества

С 01.01.2025 года удерживают:

— 13% с налоговой базы до 2,4 млн ₽ в год;

— 15% с превышения, если налоговая база из списка больше 2,4 млн ₽ (см. фото)

⚠️ Важно

- Ставка НДФЛ по таким типам дохода определяется отдельно от других налоговых баз, не указанных в этом списке.

- Ставка НДФЛ по дивидендам определяется брокерами и УК всегда обособленно, без учета других доходов.

- В сводном уведомлении ФНС посчитает совокупность всех налоговых баз из списка (см. фото) и доначислит 2% при необходимости.

Пример 1

В 2025 году вы получили дивиденды в сумме 1 млн ₽, купоны — 1 млн ₽, а налоговая база от погашения облигаций составила 1 млн ₽. Брокер удержит 13% — 390 000 ₽, а ФНС начислит «доплату» 2% на превышение 2,4 млн — 12 000 ₽. Срок уплаты 01.12.2026 г.

( Читать дальше )

Блог компании НДФЛка |Кейс про сальдирование убытков РЕПО и отказ налоговой

- 03 апреля 2025, 20:47

- |

Ситуация

Иван обратился в НДФЛку за возвратом переплаты по итогам 2023 года. Убытки у одного брокера, прибыль у другого. Эксперт сделала расчет и подала документы в налоговую. Но ФНС выявила нарушения и прислала акт с отказом.

Инспекция настаивала на том, что возврат излишне удержанного налога должен делать сам налоговый агент, т.е. брокер. А по телефону инвестору вобще было предложено учесть убытки в декларации за следующий год...

Но у Ивана были убытки от операций с ценными бумагами, включая проценты по открытым коротким позициям и операции с РЕПО. Согласно НК РФ, убытки по операциям РЕПО не могут быть перенесены на будущие периоды. Единственный вариант — это сальдирование финансовых результатов по итогам года абз 4 п 12 ст. 214.1 НК РФ

Эксперт НДФЛки обжаловала акт, сославшись на положительное решение по аналогичной ситуации. В результате инспекция продлила срок проверки и по итогу подтвердила возврат.

Иван вернул 150 000 ₽

Формальные отказы, к сожалению, не редкость. В подобных ситуациях важно отстаивать свои права, ссылаясь на нормативные акты и решения вышестоящих органов. Если у вас возникли вопросы по декларации или возврату налога, не стесняйтесь обращаться к нам. Поможем сделать все правильно с налоговой точки зрения!

( Читать дальше )

Блог компании НДФЛка |Торговля инвестора - странный предмет, акции выросли, а прибыли нет. ☝️Еще и налоги платить

- 01 апреля 2025, 15:09

- |

- Подача декларации по доходам за 2024 год: до 30 апреля 2025 г.

- Уплата налога по декларации за 2024 год: до 15 июля 2025 г.

есть доходы, требующие вашего личного внимания.

- Операции с ценными бумагами через иностранных брокеров, включая дивиденды и купоны, если по итогам года вы — резидент РФ.

- Доходы от купонов и погашения облигаций ИНОСТРАННЫХ ЭМИТЕНТОВ, зачисленные на ваш банковский счет в РФ.

- Ценные бумаги в подарок от физических лиц, не являющихся вам близкими родственниками.

- Доходы от продажи валюты, слитков, биржевого золота или серебра, которыми владели менее трех лет.

- Продажа или уступка недвижимости, которой владели меньше предельного срока владения (5 лет в общем порядке и 3 года в особых ситуациях).

- Продажа другого имущества со сроком владения меньше трех лет.

❌ Не подали декларацию?

👉 Штраф — 5% от суммы налога за каждый месяц (максимум — 30%, минимум — 1 000 ₽, в некоторых случаях можно ходатайствовать об его уменьшении).

( Читать дальше )

Блог компании НДФЛка |Налоги съедают вашу доходность от акций! Рассказываем почему

- 28 марта 2025, 15:40

- |

Запись эфира от 27.03.2025 г. о том, почему инвесторы теряют деньги на налогах и разбор частых ошибок:

- Нюансы переноса убытков.

- Трудности сальдирования.

- Копоративные действия и их налоговые последствия.

- Плюсы и минусы разных льгот при долгосрочном инвестировании.

- Не забываем про налог матвыгоду!

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал