Олег Дубинский

обзор рынка 31 мая 2021, влияет ли крипта на фондовые и товарные рынки, ПМЭФ

- 31 мая 2021, 06:58

- |

День поминовения (Memorial Day) отмечается в последний понедельник мая в память о всех погибших гражданах Америки.

Первоначально чествовались погибшие в Гражданской войне, но

теперь это — День поминовения всех погибших во всех войнах и вообще всех умерших.

В этот день проводятся специальные церемонии на кладбищах, в церквях и других общественных местах.

Без США, скорее всего, рынок будет вялым.

БИТОК (BTC).

Тренд мая — вниз, тренд продолжается, биток продолжает падать: сейчас (в моменте) 34 490 (-3,35%).

Видимо, часть денег из битка идёт в драг. металлы: золото 1911 (+0,35%)($1900 — важный уровень, потому что с 2 нулями).

Считал крипту индикатором и смотрел на неё именно как на индикатор.

Думал, что биток говорит о склонности к риску и

об ожиданиях мягкой денежно — кредитной политики (рост BTC) или жёсткой ДКП (снижение BTC).

Сложно сказать, правильная ли это точка зрения: крипта сейчас падает на бычьем сырьевом рынке

(крипта недавно на рынке, этого времени недостаточно для оценки долгосрочной корреляции, есть и много других факторов,

( Читать дальше )

- комментировать

- Комментарии ( 0 )

отчёты СОТ: крупняк позитивен в S&P500, Dow Jones, негативен в Nasdaq, институционалы увеличивают ставки на рубль

- 29 мая 2021, 19:31

- |

на официальном сайте Комиссии по торговле товарными фьючерсами (CFTC) в текстовом формате

www.cftc.gov/MarketReports/CommitmentsofTraders/index.htm

CFTC (Commodity Futures Trading Commission) —

независимое агентство при правительстве США, которое регулирует рынки фьючерсов и опционов.

Еженедельно анализирую отчёты COT (Commitments of Traders) по фьючерсам: данных отчётах можно найти количество открытых контрактов (открытый интерес, ОИ) участников торгов и изменения.

Необходимость данных отчетов заключается в том, что все участники рынках, разделенные на несколько групп,

отчитываются о своих открытых позициях.

Американское законодательство обязывает крупных участников рынка отчитываться о своих позициях.

( Читать дальше )

Если бы все были умными . . .

- 29 мая 2021, 13:17

- |

— В виде исключения должны быть также и глупые, потому что если бы все были умными, то

на свете было бы столько ума, что от этого каждый второй человек стал бы совершеннейшим идиотом."

Ярослав Гашек, «Похождения бравого солдата Швейка» (1923 г.).

Кстати, цитата очень подходит для финансовых рынков.

Закон сохранения энергии.

Если где-то прибывает, то где-то убывает.

Ничто не возникает ниоткуда, и не исчезает в никуда.

Между энергий происходит обмен.

Суббота,

выходной,

думаю, можно и про философию, связанную с финансами.

С уважением,

Олег.

итоги аукционов ОФЗ: оптимизм

- 29 мая 2021, 12:11

- |

которые состоялись в среду, по мнению, Сбера, прошли успешно.

Минфин в полном объеме разместил предложенные бумаги на 40 млрд руб.

без значительной премии в доходности.

Совокупный спрос был самым высоким с середины апреля,

при этом наиболее активно инвесторы покупали 10-летний номинальный выпуск.

Результаты аукционов показывают, что интерес к длинной дюрации повысился,

несмотря на перспективы сохранения жесткой риторики ЦБ на заседаниях в июне и июле.

Спрос на 14-летние ОФЗ-26233 составил 32,7 млрд руб.

Этого было достаточно, чтобы в полном объеме разместить 10 млрд руб. почти без премии ко вторичному рынку.

Удовлетворенные заявки находились в узком диапазоне:

разница в доходности между минимальной и максимальной заявкой составила всего 1 б. п.

На аукционе 10-летних ОФЗ-26235 также удалось разместить полный объем, предложенный к размещению (30 млрд руб.).

Объем заявок достиг почти 90 млрд руб. (против 30,2 млрд руб. две недели назад).

Вывод.

Рубль стабилен.

Банки устраивает доходность около 7% годовых по 10-летним ОФЗ (в н/вр фактически доходность по 10-леткам около 7% годовых).

RGBI (индекс ОФЗ) с начала апреля 2021г. в боковике.

С уважением,

Олег.

чем опасен срочный рынок, контроль риска (личное мнение), положительное мат. ожидание на фьючерсе

- 29 мая 2021, 07:48

- |

возможность положительного мат. ожидания на срочном рынке (в данном случае, ФОРТС).

Было 47 комментариев и был интерес к этой теме.

Поэтому продолжаю тему.

Можно много лет выигрывать на фьючерсном рынке, но слить счёт на одном катастрофическом событии

(например, держать MIX лонг, фьючерс на индекс Мосбиржи с разумным коэффициентом достаточности, например, 1,5,

при неожиданном резком падении индекса Мосбиржи, например, на 20%, попадаете на margin call).

Есть еще мини индекс Мосбиржи:

MXI (аналогичен MIX, но меньше суммы контрактов и ГО,

брокер, Сбер, берёт комиссию 50 коп. за контракт, поэтому по дорогим контрактам % комиссии брокера ниже).

Какая разница, сколько Вы вначале заработали,

если счёт слит, а Вы с этого счёта ничего не выводили.

Только после этих комментариев о рисках, можно настроить алгоритм под себя.

Например, сумма собственных средств в описанном в этом посте инструменте

не более 5% от общей суммы на брокерском счёте:

( Читать дальше )

Обзор рынка

- 28 мая 2021, 09:50

- |

с ноября 20г. — бычий тренд.

Рубль крепкий: одна из причин — ожидания встречи Байдена и Путина (запланирована на 16 июня 21г.).

Кстати, 16 июня — заседание ФРС.

Странное сочетание:

Индекс доллара пробивает 90 вверх (удержится ли), а фьючи на американские индексы пытаются расти.

Считаю индекс доллара индикатором склонности к риску:

рост индекса доллара = risk off,

падение индекса доллара = risk on.

Индекс доллара по дневным:

Сырьё (нефть, драг.металлы) и пром.металлы в небольшом минусе.

Личное мнение.

Боковик с попыткой скорректироваться.

Личное мнение.

Учитывая перекупленность рынка США, учитыаая, что июнь — неблагоприятный месяц на рынке акций, риски среднесрочных лонгов считаю высокими.

Крипта продолжает падать.

Считаю крипту индикатором, показывающем ожидание мягкой ДКП (рост) или ужесточения ДКП (падение).

Конечно, много и других факторов: попытки запрета крипты, попытки государств контролировать трансакции граждан в крипте.

С уважением,

Олег.

как любой участник рынка может получить положительное мат. ожидание на фьючерсах (в данном примере - ФОРТС)

- 27 мая 2021, 22:03

- |

Сейчас 3738.

Считаю, что в 2021г., в связи с ужесточением ДКП, на мировых фондовых рынках высокие риски коррекции.

Когда индексы США придут к разумной по мультипликаторам оценке,

может принести прибыль указанный в этом посте алгоритм.

Напоминаю, что

математическое ожидание = сумма выигрыша х вероятность выигрыша минус

сумма проигрыша х вероятность проигрыша.

Если вести дневник операций, то можно посчитать своё математическое ожидание.

Теперь — по существу, схема, «сырой» алгоритм.

В среднем, индекс Мосбиржи рос на 16% в год.

Фьючерс на индекс Мосбиржи (MIX) торгуется с бэквордацией около 4% годовых (из — за ожидаемых дивидендов).

Конечно, бэквордация постоянно меняется.

То есть, если держать лонг фьючерса на индекс Мосбиржи, 2 раза в год экспирация

(брать не ближайший, а через контракт), то у Вас возможно долгосрочно положительное математическое ожидание.

( Читать дальше )

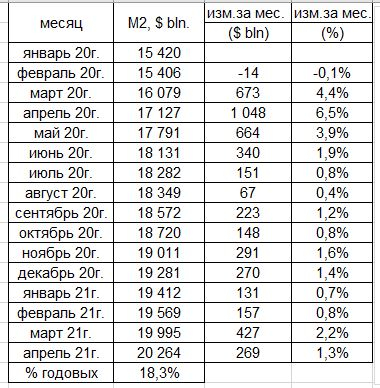

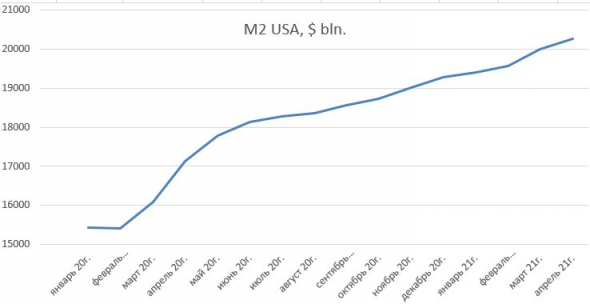

темп роста денежной массы в России и в США, инфляция в США

- 27 мая 2021, 21:41

- |

В РФ ужесточают денежно — кредитную политику (ДКП).

Вышли данные на сайте ФРС:

рост М2 (доступные для платежа средства + депозиты) = 18% годовых.

Те же цифры, в виде графика:

( Читать дальше )

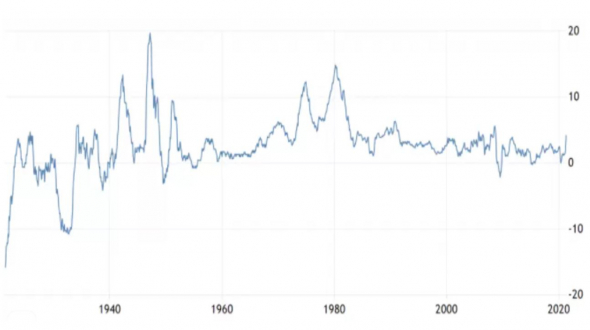

Индекс доллара рассматриваю как индикатор риска, пробой 90 вверх = риск коррекции в июне, график инфляции в США за 100 лет

- 27 мая 2021, 07:56

- |

Похоже на двойное дно.

Смотрю на индекс доллара как на индикатор: рост = risk off, падение = $ risk on.

Думаю, если будет отскок от 90 вверх по индексу доллара, то высокая вероятность коррекции в июне.

Инфляция в США за 100 лет.

( Читать дальше )

УТРЕННИЙ ОБЗОР

- 26 мая 2021, 06:56

- |

Вчера американски индексы минимально упали, а сегодня

фьючерсы на эти индексы растут примерно на величину вчерашнего падения.

Азия небольшом плюсе.

Золото закрепилось выше $1900, сейчас в моменте 1907,35.

Нефть в боковике — сейчас, в моменте, Brent = 68,37 (-0,18%).

Вывод.

Внешний фон нейтральный, 50/50.

Сверх мягкая политика США продолжается: индекс доллара пробил 90 вниз и стоит около 89,5.

Заседания ФРС.

16 июня (решение о монетарной политике и прогноз),

7 июля (протокол заседания).

Заседания ЦБ РФ по ставке.

11 июня

23 июля

10 сентября

22 октября

17 декабря.

Личное мнение.

Сейчас — не подходящее время для формирования портфеля акций:

американские существенно перекуплены по P|E, индикатору баффета,

июнь и сентябрь — исторически месяцы, когда индексы чаще падают, чем растут.

Конечно, направление рынка (как и будущее) точно знать не возможно, но высока вероятность коррекции.

С уважением,

Олег.

теги блога Олег Дубинский

- Brent

- Cftc cot

- CNYRUB

- EURUSD

- IMOEX

- M2

- NASDAQ

- rgbi

- S&P500

- S&P500 фьючерс

- Si

- usd

- акции

- банки

- башнефть

- брокеры

- БСП

- бюджет

- валюта

- ВТБ

- Газпром

- Газпромнефть

- ГМК НорНикель

- денежная масса России

- денежно-кредитная политика

- дивиденды

- доллар

- доллар рубль

- евро

- ЕЦБ

- золото

- инвестиции

- индекс доллара

- Индекс МБ

- индекс мосбиржи

- инфляция

- инфляция в России

- инфляция в сша

- Китай

- ключевая ставка ЦБ РФ

- коррекция

- криптовалюта

- Лукойл

- М2

- М2 РФ

- м2 сша

- Магнит

- ммк

- мобильный пост

- Мосбиржа

- московская биржа

- наличка

- наличные деньги

- Налогообложение на рынке ценных бумаг

- Нефть

- НЛМК

- Новатэк

- обзор рынка

- облигации

- офз

- ОФЗ облигации

- полюс

- Полюс Золото

- портфель

- портфель инвестора

- прогноз по акциям

- Роснефть

- РТС

- рубль

- русал

- рынки

- рынок

- санкции

- санкции США

- Сбер

- сбербанк

- Северсталь

- СевСталь

- серебро

- Совкомфлот

- СПБ биржа

- ставка

- ставка фрс сша

- ставка ЦБ РФ

- сургут

- сургутнефтегаз

- сша

- татнефть

- трейдинг

- узкая денежная база

- Физики

- форекс

- ФОРТС

- ФРС

- ФРС США

- фьючерс MIX

- фьючерс ртс

- ЦБ РФ

- экономика России

- юань