Блог им. OlegDubinskiy |На изменении тренда по валюте, участники рынка вспомнили про нефтяников

- 21 марта 2025, 08:41

- |

на ослаблении рубля

(19 марта курс $ ЦБ был 81,50р., вероятно, это дно тренда)

участники рынка могут вспомнить про отставшую нефтянку.

Логично, если Лукойл, Сургут пр. могут временно стать лучше рынка.

Это подтвердит мысль, что крупняк ставит на разворот тренда USDRUBF c 81,50

Думаю,

риск высокий:

если будет коррекция, то и Лук, и Сур могут упасть

Не стал бы покупать сейчас акции.

Думаю, будет возможность купить значительно дешевле

- комментировать

- Комментарии ( 1 )

Блог им. OlegDubinskiy |Сургутнефтегаз преф: расчёт дивидендов за 2024г. Интересен на ожиданиях ослабления рубля Почему Сургут пр особенно интересен фондам акций

- 19 марта 2025, 17:23

- |

Для тех, у кого портфель акций,

на ожиданиях ослабления курса рубля с 81,5р. за доллар (ЦБ сегодня)

Сургут пр. снова становится интересен.

Фонды акций не могут держать в акциях менее 80% капитала.

Поэтому могут вспомнить про

забитый

забытый Сургут пр.

(с кубышкой 6 трлн руб., в основном. в валюте)

По уставу компании, Сургут 10% прибыли платит по префам.

Не утверждаю, что разворот в USD/RUB уже сегодня.

Про сургут пр. обычно вспоминают, когда тренд USD/RUB считают растущим

Расчёт дивидендов за 2024г.

Компания закрытая.

Расчёт, конечно, приблизительный.

Дивиденды за 2024г.

переоценка кубышки за 2024 г.

принесет около 630 млрд.руб.

Чистая прибыль должна составить около 1.2 трлн.руб

Расчёт дивидендов.

1 вариант

Большая часть кубышки в долларе (курс 31.12.23г =89,68 руб. -> 31.12.24 =101,67 руб. девальвация 13,3%)

тогда дивиденды могут составить около 11,2 руб на акцию преф

Див. дох. 20%

2 вариант

Если большая часть кубышки в дружественной валюте — юане

(курс 31.12.23г =12,57 руб. -> 31.12.24 =13,42 руб.

( Читать дальше )

Блог им. OlegDubinskiy |Мега оптимизм не оправдался РАЗБОР РИСКОВ Трамп Акции Облигации LQDT SBMM рубль валюты нефть

- 19 марта 2025, 08:50

- |

Друзья,

youtu.be/PREi2z3xcDQ

это же видео на RUTUBE

rutube.ru/video/5329f7ca5cafeb5e0dff8a59c9d0afe2/

Впечатление, что российский рынок растёт из последних сил и

высокая вероятность глубокой коррекции на негативном внешнем фоне (нефть) и на том, что сроки достижения мира отодвигаются.

В этом экстренном выпуске концентрирую Ваше внимание на контроле риска.

Считаю политическую и экономическую ситуацию в России опасной для финансовых рынков.

В этом выпуске:

— политическая обстановка: США, Германия, расстановка сил,

— сокращение расходов в США (уменьшение дефицита бюджета с $1,86 трлн в 2024г.)

может привести к рецессии в США, в этом случае, сырьё может стоить дёшево,

— мега оптимизм, надежды на мир, снятие санкций, SWIFT отодвигаются,

— риски на рынке, вероятность глубокой коррекции,

— рубль укрепился, уже выгодно покупать валюту.

Даже с договорённостями не атаковать энергетические объекты не понятно:

почему дроны атаковали нефтебазу в Туапсе уже после переговоров ?

Интересного Вам просмотра!

( Читать дальше )

Блог им. OlegDubinskiy |Что долгосрочно выгоднее: валютные облигации или индекс Мосбиржи полной доходности (включая дивиденды)

- 18 марта 2025, 10:12

- |

Курс доллара по ЦБ РФ 18 03 2005г = 27,4611

Курс доллара по ЦБ РФ 18 03 2025г = 84,3059

Рост в 3,07 раза за 20 лет

3,07 ^ (1/20) = 1,0576

Т.е. среднегодовой рост доллара к рублю = 5,76%

Допустим, доходность валютных облигаций 6% годовых.

1,0576 х 1,06 = 1,121056

Среднегодовой рост в рублях 12,1%

MCFTR (индекс Мосбиржи полной доходности) нашёл с ноября 2016г.

MCFTR 17 03 2017г (фактически, 16 марта 2017г., т.к. 17 марта был выходной) = 2843

MCFTR 17 03 2025г = 8043

Рост в 2,83 раза

Среднегодовой рост 13,83%

ВЫВОД

Индекс полной доходности Мосбиржи был немного выгоднее валютных облигаций.

Но прошлая доходность не гарантирует будущую доходность

Блог им. OlegDubinskiy |Головная компания ПАО "Газпром" по итогам 2024 года получила 1 трлн 076,330 млрд рублей чистого убытка

- 17 марта 2025, 20:03

- |

Головная компания ПАО «Газпром»

по итогам 2024 года

получила 1 трлн 076,330 млрд рублей чистого убытка

по сравнению с 695,570 млрд рублей чистой прибыли за 2023 год,

сообщается в бухгалтерской отчетности ПАО по РСБУ.

В компании оперативно прокомментировали:

«Основное влияние

на формирование убытка, показанного в бухгалтерской отчетности головной компании — ПАО „Газпром“,

оказали снижение рыночной стоимости акций ПАО „Газпром нефть“ в сумме 852 млрд руб. и

рост расходов по отложенному налогу на прибыль в размере 444 млрд руб. в связи с увеличением ставки до 25% с 1 января 2025 года».

«Газпром»

рассчитывает дивиденды из консолидированной прибыли группы

по международным стандартам (МСФО), куда

помимо газового бизнеса также входит нефтяной, энергетический и СПГ-дивизионы.

Дивидендная политика предусматривает

корректировки дивидендной базы на неденежные статьи.

Выход отчетности по МСФО ожидается до конца апреля.

Считаю, что

бизнес модель ГАЗПРОМа не рассчитана на акционеров и работает в интересах государства, подрядчиков и

( Читать дальше )

Блог им. OlegDubinskiy |Акции: кто вырос, кто упал с начала 2025г Анализ трендов Мысли

- 16 марта 2025, 11:15

- |

Анализирую 77 компаний RU

Фундаментал и тренды — в единой таблице.

Зелёным фоном выделил компании, которые выросли в 2024г от 20% (включая дивиденды)

Выделил компании, которые в 2025г (про состоянию на закрытие рынка 14 марта 2025г)

опередили индекс полной доходности Мосбиржи более чем на 25%

Красным выделил убыточные компании или долг от 2 EBITDA, или отрицательный FCF.

Т.е. компании с рискованным фундаменталом.

( Читать дальше )

Блог им. OlegDubinskiy |Почему ЦБ РФ закладывает в прогнозы высокую ставку в 2025г. Две экономики в России

- 15 марта 2025, 10:23

- |

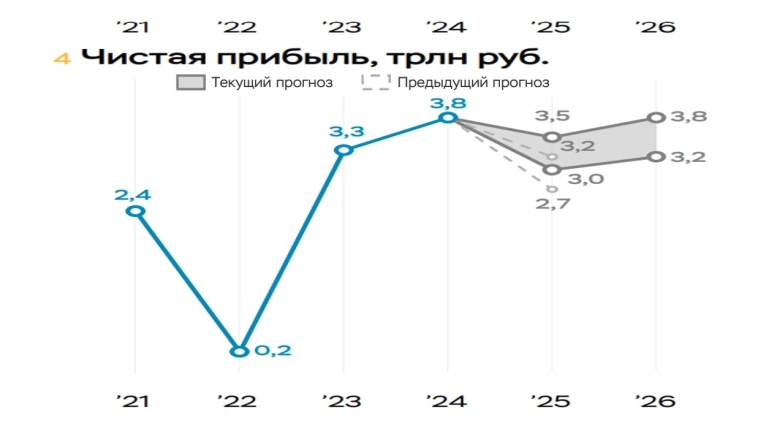

снижение чистой прибыли банковского сектора в 2025г

(Банковский сектор Аналитический обзор на сайте ЦБ analytical_review_bs-2024-4.pdf )

Для понимания роста денежной массы М2

(доступные для платежа собственные средства плюс депозиты),

скачал данные с сайтов ЦБ России и ФРС, построил графин и сделал слайд

( Читать дальше )

Блог им. OlegDubinskiy |Когда рынок снова станет растущим, может стать интересен Газпром (после СВО, возможно возобновление северного потока)

- 13 марта 2025, 19:05

- |

ПУТИН:

ЕСЛИ США И РФ ДОГОВОРЯТСЯ О СОТРУДНИЧЕСТВЕ В СФЕРЕ ЭНЕРГЕТИКИ,

ЭТО ПОЙДЕТ НА ПОЛЬЗУ ЕВРОПЕ — ОНА СМОЖЕТ ВНОВЬ ПОЛУЧАТЬ ДЕШЕВЫЙ ГАЗ

ВЫВОД

Когда рынок снова станет растущим

(будет ясность со сроками окончания СВО),

Газпром опять может стать интересен

Блог им. OlegDubinskiy |Рынок теперь - это на 90% политика Освобождение Суджи

- 13 марта 2025, 12:54

- |

Минобороны РФ:

от ВСУ освобождена Суджа, а также населенные пункты Меловой и Подол

На этой новости индекс Мосбиржи оживился с 3125 до 3150

Вооружённые силы России освободили в Курской области ещё три населенных пункта,

сообщило в четверг 13 марта министерство обороны РФ.

«Подразделениями группировки войск „Север“ в ходе наступательных действий

освобождены населенные пункты Меловой, Подол и Суджа», — сказано в сообщении.

Накануне начальник Генштаба Вооруженных сил РФ Валерий Герасимов проинформировал президента России Владимира Путина, что

за пять дней от подразделений вооруженных сил Украины освобождены 24 населенных пункта Курской области.

«В результате только за последние пять дней действиями группировки войск „Курск“

на всех направлениях освобождено 24 населенных пункта и 259 квадратных километров территории Курской области.

И площадь клинений уменьшилась более чем в два с половиной раза», — сказал Герасимов.

Суджа — город и административный центр в Курской области.

Герасимов сообщил, что развитию наступления российских войск в Курской области способствовала операция в Судже с использованием газовой трубы, отряд численностью более 600 человек проник по ней в глубину боевых порядков ВСУ.

( Читать дальше )

Блог им. OlegDubinskiy |Мнение по рынку: рынок в нерешительности, боковик Что дальше

- 12 марта 2025, 21:41

- |

После сильного позитива на начале переговоров России с США,

рынок вошёл в боковик.

Сильного позитива в марте не было.

В марте объёмы снизились.

Лидер по объёмам февраля, Газпром, также

движется в боковике, объём снизился.

Боковик на снизившемся объёме торгов и

на высокой волатильности (RVI = 50)

можно интерпретировать как неопределённость и страх.

Предложения Трампа по 30-дневному перемирию

явно не соответствуют заявленным целям СВО

(демилитаризация Украины, долгосрочный мир).

Внешний фон скорее негативный:

Brent около $70,

вероятность рецессии в США.

Индекс Мосбиржи по дневным

Выход из флэта обычно резкий,

или вниз (2500), или вверх.

Думаю, самая спокойная и рациональная позиция в данном случае — это

фонды денежного рынка (LQDT, SBMM):

почти гарантированная доходность 21%

Большая проблема в том, что, когда большинство людей

открывают позицию, то теряют объективность, считая, что позиция верная и любая другая точка зрения не верная.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс