Блог им. OlegDubinskiy |личное мнение о текущей ситуации на рынке

- 10 сентября 2021, 08:15

- |

Сегодня ЦБ РФ повысит ставку на 0,25% или 0,5%: 2 наиболее вероятных варианта.

На telegram, предложил проголосовать: большинство считает, что +0,5%.

А что на рынке ?

Статистически опасный август прошёл: рост.

Статистически опасный сентябрь: просто боковик, рынок пытается определиться с направлением.

А что индексы ?

Да ничего:

S&P500 болтается около 4500.

Индекс Мосбиржи около 4000.

РТС пробил 1700 вверх и остаётся выше 1700 (вчера закрытие 1726).

Думаю, фактически — боковик.

И из этого боковика можно выйти и вверх, и вниз.

Адрес в telegram@OlegTrading t.me/s/OlegTrading Чат с 790 трейдерами tx.me/OlegTradingChat

Каналы telegram бесплатные, ничего на каналах не рекламирую и не продаю: хобби.

Олег.

- комментировать

- Комментарии ( 19 )

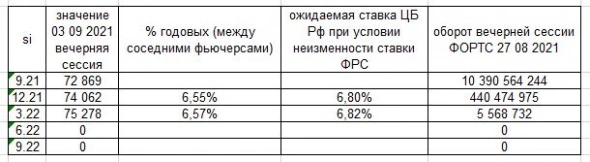

Блог им. OlegDubinskiy |крупняк поставил, что ЦБ РФ поднимет ставку на 0,25,

- 08 сентября 2021, 22:58

- |

Учитывая, что ФРС ставку оставит 0,25%,

посчитал квартальные среды.

Так как шаг 0,25%, то, вероятно, новая ставка ЦБ РФ будет 6,75%.

Мнение участников чата:

( Читать дальше )

Блог им. OlegDubinskiy |Какая будет ставка после заседания ЦБ РФ 10 сентября

- 05 сентября 2021, 15:23

- |

Раз ФРС ставку не поднимет, то крупняк считает, что ставка будет 6,8, округляем = 6,75 (так как шаг = 0,25%).

В 2021г. осталось 4 заседания ЦБ РФ по ставке.

- 10 сентября.

- 22 октября.

- 01 ноября.

- 17 декабря.

Видимо, 10 сентября ставку поднимут на 0,25% (с 6,50% до 6,75%) или оставят 6,50%.

Адрес в telegram@OlegTrading t.me/s/OlegTrading

Чат с > 790 трейдерами tx.me/OlegTradingChat

Каналы telegram бесплатные, ничего на каналах не продаю: хобби.

Олег.

Блог им. OlegDubinskiy |рынок верит в долгосрочное снижение инфляции

- 19 августа 2021, 22:50

- |

Падение понемногу продолжается уже 3 неделю.

Видимо, крупняк верит, что долгосрочно темп инфляции снизится.

На графике —

iShares TIPS BOND ETFпо дневным

(крупнейший фонд TIPS облигаций):

Обычно TIPS идeт вместе с индексами США — это гос. облигации с индексируемым на величину CPI USA номиналом и купоном (2 раза в год), т.е. должны опережать CPI USA на размер купона.

«Тело» TIP (обычно график облигаций — в % к номиналу, а этот ETF запустили в 2007г., начальное значение было 100)

обычно меняется вместе с индексами США, максимальные падения (около 15% были в 2008г. и в марте 2020г.).

TIPS подходят при росте и при стабильно высокой инфляции (TIPS — в $, аналог в рублях — ОФЗ «линкеры» 52001, 52002, 52003).

При низкой инфляции и при коррекции не подходят.

Адрес в telegram@OlegTrading t.me/s/OlegTrading

Чат с > 760 трейдерами tx.me/OlegTradingChat

Каналы telegram бесплатные, ничего на каналах не продаю: хобби.

C уважением,

Олег.

Блог им. OlegDubinskiy |TIPS обычно идут в направлении фонды. Уже 2 недели немного падают.

- 18 августа 2021, 05:59

- |

iShares TIPS Bond ETF (TIP) по дневным.

TIPS — Treasury Inflation Protected Securities Казначейские облигации США с защитой от инфляции

TIPS – это особая бумага. Эмитент — казначейство США. Особенность её состоит в том, что её номинальная стоимость меняется 2 раза в год в соответствии с инфляционным индексом (CPI) плюс небольшой купон.

Мысли по поводу небольшого снижения в августе пишите в комментариях.

Адрес в telegram

@OlegTrading t.me/s/OlegTrading

Чат с > 760 трейдерами tx.me/OlegTradingChat

Каналы бесплатные и без рекламы (хобби).

С уважением,

Олег.

Блог им. OlegDubinskiy |TIPS (облигации с защитой от инфляции) как индикатор рынка.

- 10 августа 2021, 08:05

- |

iShares TIPS BOND ETF

(крупнейший фонд TIPS облигаций):

обычно идёт вместе с индексами США — это гос. облигации с индексируемым на величину CPI USA номиналом и купоном (2 раза в год), т.е. должны опережать CPI USA на размер купона.

«Тело» TIP (обычно график облигаций — в % к номиналу, а этот ETF запустили в 2007г., начальное значение было 100)

обычно меняется вместе с индексами США, максимальные падения (около 15% были в 2008г. и в марте 2020г.).

Вторую неделю TIPS (Treasury Inflation-Protected Securities) падают.

Конечно, это падение ещё ни о чём не говорит.

Смотрю на TIPS как на индикатор широты рынка.

Пользуюсь TIPS как индикатором широты рынка.

Вторую неделю этот индикатор падает, а индекс доллара растёт.

TIPS имеют смысл при стабильно высокой инфляции: при таком сценарии, рынок может быть в боковике, а TIPS будут расти (растущий номинал + купон) и TIPS на высокой инфляции могут обгонять рынок.

( Читать дальше )

Блог им. OlegDubinskiy |Кредиты Беларуси: почему в долларах?

- 10 августа 2021, 07:31

- |

А потом эти кредиты, вероятно, спишут: только Россия всем прощает, а России никто долги не прощает.

Если когда — нибудь власть в Беларуси поменяется, то Россию могут так же ненавидеть, как на Украине: народ забудет и про экономическую помощь, и про кредиты.

Почему Россия даёт Беларуси кредиты в долларах, при чём тут доллары?

Пишите причину в комментариях.

Думаю, выгоднее не разбазаривать валютные резервы и давать кредиты в рублях. А, если Беларуси нужны именно доллары, они могут рубли конвертировать сами.

С уважением,

Олег

Блог им. OlegDubinskiy |TIPS (гос облигации с защитой от инфляции) на этой неделе падают (обычно идут в направлении индексов) : разбираем причины.

- 06 августа 2021, 09:47

- |

(крупнейший фонд TIPS облигаций):

обычно идёт вместе с индексами США — это гос. облигации с индексируемым на величину CPI USA номиналом и купоном (2 раза в год), т.е. должны опережать CPI USA на размер купона.

«Тело» TIP (обычно график облигаций — в % к номиналу, а этот ETF запустили в 2007г., начальное значение было 100)

обычно меняется вместе с индексами США, максимальные падения (около 15% были в 2008г. и в марте 2020г.).

На этой неделе TIPS (Treasury Inflation-Protected Securities) падают.

iShares TIPS BOND ETF по дневным:

Конечно, 3 — 4 дня падения ещё ни о чём не говорят.

Адрес в telegram@OlegTrading t.me/s/OlegTrading Чат с > 760 трейдерами tx.me/OlegTradingChat

Каналы telegram бесплатные,

ничего на каналах не продаю: хобби.

Пишите Ваше мнение в комментариях.

С уважением,

Олег.

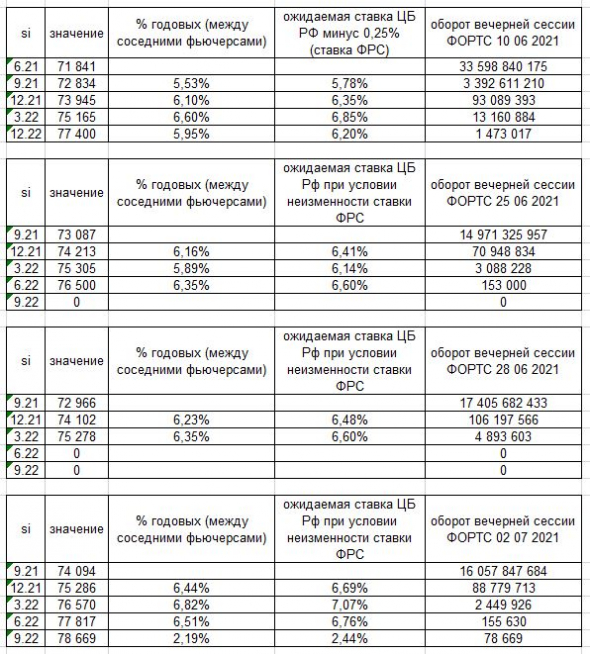

Блог им. OlegDubinskiy |Какая будет ставка ЦБ России: что считает крупняк и что считает большинство участников рынка.

- 03 июля 2021, 08:23

- |

Si (пара usd/rub): ставя на usd, Вы теряете 5,25% годовых (разницу % ставок в России (5,50%) и в США (0,25%)).

Ставя на рубль, Вы, соответственно, выигрываете разницу % ставок = 5,25 годовых.

Если SI не меняется (теоретически, только для расчёта), то по SI рассчитал % годовых между соседними фьючерсами

(называется квартальные спреды, т.к. экспирация SI на Мосбирже — квартальная).

Важно, на что ставят (а не что говорят) крупные участники рынка.

Важно, на что ставит крупняк, а не просто слова.

На этой неделе рынок считает, что ставка ЦБ России поднимется до конца 2021г. на 1,50%,

10 июня рынок считал, что ЦБ России увеличит ставку на 0,25% — 0,50% до конца 2021г.

То есть рынок настраивается на всё более агрессивное поднятие ставки ЦБ России.

В 2021г. осталось 4 заседания ЦБ России:

23 июля 2021 года

10 сентября 2021 года

22 октября 2021 года

17 декабря 2021 года.

На telegram https://t.me/OlegTrading

предложил участвовать в опросе:

( Читать дальше )

Блог им. OlegDubinskiy |Россия начинает подъем ставки и ужесточение ДКП раньше чем развитые страны, почему активы в россии были и будут недооценены, про рубль и про бюрократический маразм

- 29 июня 2021, 22:23

- |

Если нужно обосновать повышение ставки сразу от 0,5%, логично ослабление рубля.

При ожидании резкого повышения ставок, логично, что индексы Мосбиржи и РТС — под давлением.

Да и приток капитала в Россию и на развивающиеся рынки уже сменился на отток.

Если стоит задача ослабления валюты до целевого уровня (пишу если, не утверждаю, что такая задача поставлена), то

разумно это сделать неожиданно и быстро, чтобы зря не тратить валютные резервы на тех, кому эти резервы не предназначены.

С 2014г. в России — экспортно ориентированная модель экономики

(реальный уровень жизни большинства россиян падает, поэтому, для наполнения бюджета, логично доить сырьевиков, т.к. у них есть что взять).

Чтобы убедить новичков покупать акции именно российских компаний,

брокеры обычно говорят про недооцененность российских компаний по мультипликаторам и

показывают, что, например, в России компании раза в 3 дешевле, чем

аналогичные по мультипликаторам компании, например, в США.

Но, если что — то недооценено, то это не значит, что разрыв будет сокращаться, а не увеличиваться.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс