Евгений Онегин

Ликвидность банковского сектора России

- 28 октября 2016, 22:17

- |

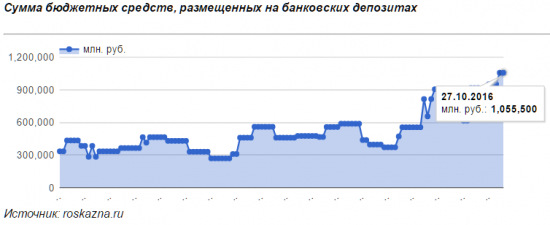

Объем бюджетных средств, размещенных в банках страны, вот уже второй день превышает 1 трлн. рублей. За неделю Минфин увеличил сумму депозитов на 105 млрд. рублей, а за месяц на 500 млрд. рублей.

Причиной столь существенного роста средств может быть вызвано приватизацией Башнефти, благодаря которой бюджет России пополнился на 330 млрд. рублей.

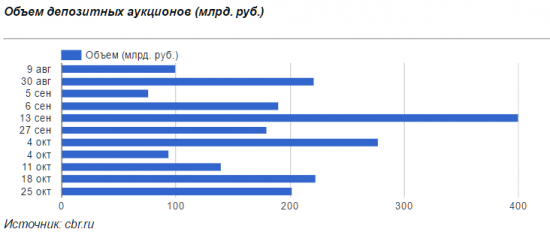

На этом фоне Центральный банк провел целых 4 депозитных аукциона за месяц, что говорит о профиците ликвидности в банковской системе страны. 25 октября регулятор привлек под 10% 201,8 млрд. рублей, а за октябрь общая сумма, размещенная на депозитах Банка России, превысила 937 млрд. рублей.

( Читать дальше )

- комментировать

- Комментарии ( 4 )

Поставки нефти из Ирана упадут в ноябре

- 28 октября 2016, 16:13

- |

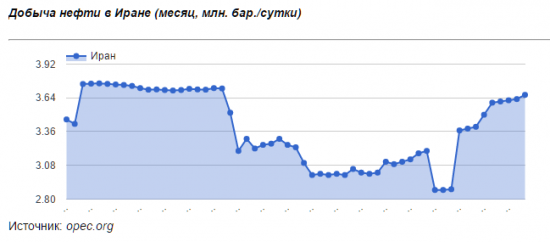

Добыча нефти в Иране снизится на 5% в ноябре, передает Reuters, ссылаясь на источники, знающие расписание танкеров. Для страны октябрь и ноябрь традиционно являются месяцами спада производства. Причиной тому является пониженный спрос со стороны европейских и азиатских покупателей.

Однако поставки в Азию на следующий месяц остаются стабильными, на фоне роста потребления со стороны Китая, который в октябре импортировал наименьший объем сырой нефти из Исламской республики за весь год.

По предварительным оценкам экспорт нефти в азиатский регион, не включая газовый конденсат, в следующим месяце составит 1,46 млн. баррелей в день, что на 74 тыс. баррелей больше, чем в октябре. В Европу Иран планирует поставлять 433 тыс. бочек в сутки, против 613 тыс. в текущем месяце.

Китайский импорт вырастет на 35% и достигнет 609 тыс. баррелей в день. Второй по значимости рынок для Тегерана — Индия, которая планирует закупать 581 тыс. бочек в сутки.

( Читать дальше )

США могут нарастить экспорт нефти из страны

- 28 октября 2016, 16:11

- |

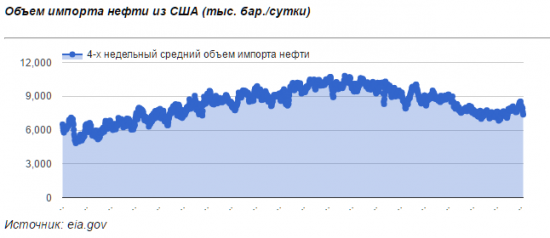

Соединенные Штаты потребляют в день около 19-20 млн. баррелей в день, опережая Европу на 5 млн. баррелей и Китай на 8.

С начала 90-х годов прошлого века и до середины 00-х нынешнего столетия зависимость США от импортируемой нефти возрастала. За 15 лет зарубежные поставки сырой нефти в страну удвоились с 5 млн. баррелей до 11.

С 2006 г. данная тенденция начала меняться и к началу 2014 г. рухнула примерно на 4 млн. баррелей. Коррективы внесла «ценовая война» и обвал на нефтяном рынке. Опустившиеся котировки привели к тому, что Америка начала увеличивать импорт «черного золота» и сокращать свою добычу из-за снижения рентабельности.

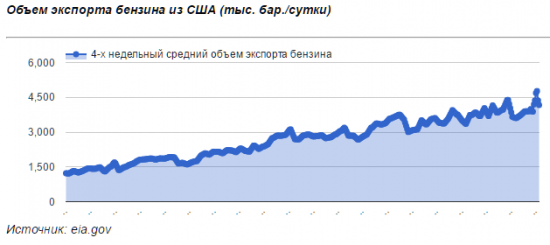

На этом фоне нефтяные компании переориентировали свой бизнес на переработку сырья. В данной модели не столь важна его стоимость — производитель зарабатывает на марже. С 2008 г. импорт бензина из США вырос в 3,4 раза с 1,2 млн. баррелей до 4,2 млн. в 2016 г.

( Читать дальше )

Фонды акций за год потеряли более 92 млрд. долларов

- 27 октября 2016, 19:35

- |

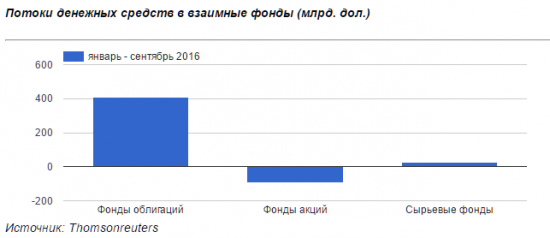

Инвесторы всего мира предпочитают консервативную стратегию и выбирают облигации. В сентябре фонды, вкладывающие средства в долговые бумаги, привлекли 37,9 млрд. долларов, месяцем ранее чистый приток превысил 67 млрд.

А вот фонды акций участники рынков не жалуют — в первый день осени они вывели из них 2,6 млрд. долларов. С начала года чистый отток капитал из данного вида фондов составил 92,5 млрд. долларов. Спекулянты в 2016 г. предпочитали сырье акциям. Однако в последние месяцы их интерес немного ослаб — в сентябре чистый поток средств в сырьевые фонды опустился до нуля.

Основными бенефициарами нестабильности на финансовых рынках были фонды облигаций — за 9 месяцев 2016 г. они привлекли почти 410 млрд. долларов новых инвестиций.

Резюме

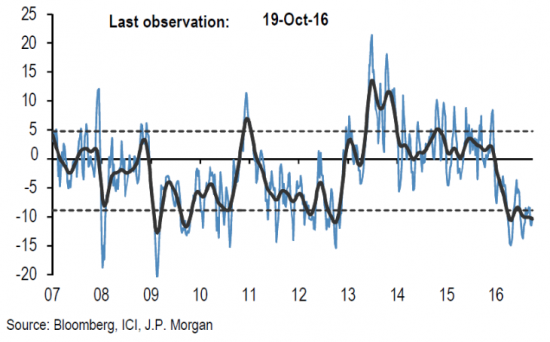

О том, что участники рынков пессимистичны на счет будущего фондовых площадок, говорит и разница между потоками средств в фонды акций и в фонды облигаций. На сегодняшний день она отрицательная и близка к минимумам десятилетия. Причем держится практически весь 2016 г.

( Читать дальше )

Добыча нефти в России превысила 11,14 млн. баррелей в сутки

- 27 октября 2016, 14:03

- |

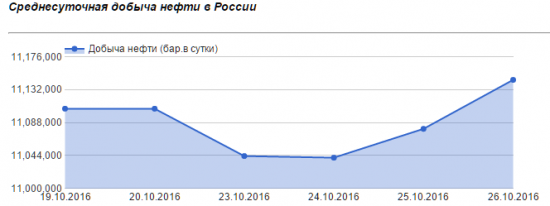

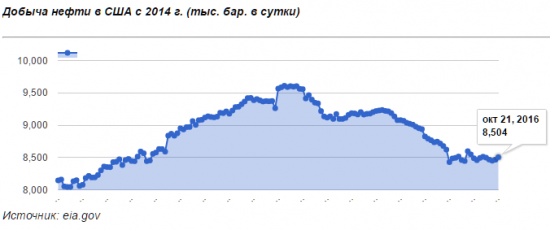

Также активизировалось производство и в Соединенных Штатах, за прошедшую неделю страна нарастила добычу на 40 тыс. баррелей, стабилизировав ее на уровнях в 8,5 млн. бочек в день. За этот же период предложение на рынке «черного золота» было увеличено на 79 тыс. баррелей в сутки благодаря распродажам складских запасов.

( Читать дальше )

Физические лица cкупают фьючерсы на доллар

- 27 октября 2016, 12:22

- |

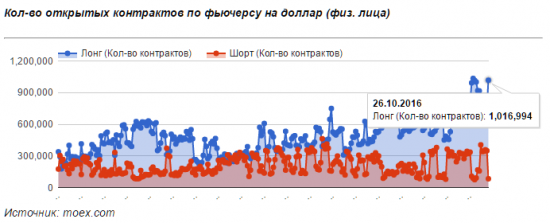

Рядовые инвесторы массово побежали в доллары. За вчерашний день физическими лицами — участниками торгов на Московской бирже — было открыто 257 тыс. новых фьчерсных контрактов на американскую валюту.

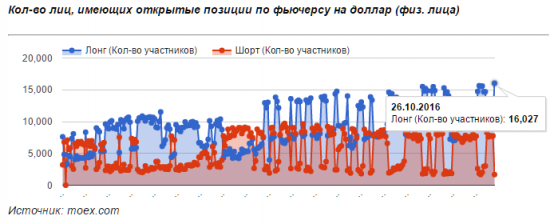

По состоянию на конец 26 октября количество длинных позиций, занимаемых индивидуальными трейдерами, превысило 1 млн. 16 тыс. контрактов — на 18 тыс. меньше абсолютных рекордных значений.

Объем коротких позиций за этот же день был сокращен на 266 тыс. контрактов. Таким образом, можно предположить, что участники рынка «перевернулись» и уже более 90% участников торгов ставят на рост доллара.

Общее количество участников, надеющихся на ослабление рубля, достигло максимальных значений, превысив 16 тыс. лиц, в то время тех, кто ждет рост российской валюты, стало меньше на 6 тыс. лиц, что является минимальными значениями года.

( Читать дальше )

Активы банковского сектора Китая достигли пугающих масштабов

- 26 октября 2016, 21:20

- |

На сегодняшний день основной кредитный риск исходит не от европейских банков, которые в последние годы были под пристальным контролем, а от Китая. Уровень закредитованности экономики поднебесной по разным подсчетам превышает 300% ВВП.

Основные опасения вызывает не столько суверенный или корпоративный долг Китая, сколько непрозрачность или даже мутность финансовой системы страны.

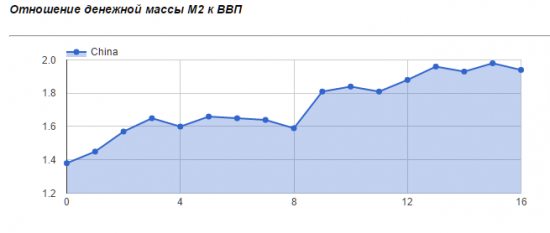

Фактов, известных о банковской системе Китая, не много. Вчера китайская Комиссия по банковскому регулированию сообщила, что активы кредитных организаций в сентябре превысили 217 триллионов юаней, или 32 триллионов долларов. За год они выросли на 14,7%, опережая темпы роста экономики страны в 2 раза. Это наталкивает на мысль, что китайский кредитный механизм дает сбой.

Пассивы кредитных организаций прибавили еще больше — 15,5%, впервые превысив уровень в 300 трлн. юаней. Для сравнения, общий объем пассивов банковской системы США в 2 раза меньше, чем в Китае.

По итогам сентября денежная масса М2 достигла 151,6 трлн. юаней или 22,4 трлн. долларов, что практически в 2 раза выше ВВП страны. В Соединенных Штатах данный уровень не превышает 70%, а в Евросоюзе 81%.

( Читать дальше )

Минфин привлек на внутреннем рынке более 798 млрд. рублей

- 26 октября 2016, 17:38

- |

Как и в прошлый раз спрос на облигации оказался слабым, превысив предложение всего лишь в 1,6 раза. Согласно плану Казначея в 4-ом квартале 2016 г. он планирует разместить ОФЗ на 70 млрд. рублей. Проведя сегодняшний аукцион, цель выполнена на 4/7, таким образом, за оставшиеся 9 тендеров Минфину необходимо привлечь всего лишь 30 млрд. рублей.

Резюме

Министерству финансов уже не столь важно, какой будет спрос на ОФЗ до конца текущего года. За 2016 г. он уже разместил на внутреннем рынке облигаций на 798 млрд. рублей. Учитывая, что на счетах в банках находится 950 млрд. рублей бюджетных средств, то можно предположить — у правительства есть деньги для исполнения бюджета в текущем году и проблем с его финансированием не будет. Следовательно, можно пока отстраниться от заветной формулы: бочка нефти, умноженная на 3200 руб.

Ссылка на статью

( Читать дальше )

Руководство компаний потеряло интерес к собственным акциям

- 25 октября 2016, 21:46

- |

Инсайдеры потеряли интерес к своим компаниям – за октябрь они купили акций собственных организаций на сумму в 110 млн. долларов, подсчитали в TrimTabs Investment Research (TTIR). Текущий месяц стал наихудшим за последние 5 лет.

«Это плохой знак, так как это те люди, которые явно знают больше всех остальных о внутренних делах компании», сказал глава TTIR David Santshi.

По мнению легендарного Peter Lynch, инсайдеры могут продавать акции по очень многому ряду причин, а вот покупают их только в одном случае – если ждут роста котировок.

Расчеты TrimTabs Investment Research основаны на документах, подаваемых в американскую Комиссию по ценным бумагам и биржам. К инсайдерам относятся сотрудники компаний, входящие в руководящий состав или владеющие более 10% уставного капитала организации.

Согласно данным TTIR спад спроса это не сезонный фактор. За первую половину октября 2012 года инсайдеры купили акций на 390 млн. долларов, годом позже на 360 млн., а в 2014 г. более чем на 540 млн.

( Читать дальше )

Почему акции Газпрома упорно не хотят расти?

- 25 октября 2016, 19:33

- |

В мае 2008 года акции компании «Национального достояния» установили исторический максимум, двумя копейками не дотянув до 367 руб. за бумагу, а глава компании Алексей Миллер предсказывал, что в 2016 году капитализация Газпрома достигнет 1 трлн. долларов.

Вот и подходит к концу 2016 год, а «Национальное достояние» оценивается на 949 млрд. долларов ниже заветной цели. Одной из причин этому можно назвать девальвацию российского рубля, однако основной проблемой является не это, а отсутствие интереса инвесторов к бумаге эмитента. Вот уже более четырех лет акции Газпрома колеблются в диапазоне от 110 до 150 рублей и не хотят из него выходить.

Финансовые показатели

По итогам 2011 года газовая монополия заработала рекордные для себя 1,3 трлн. рублей чистой прибыли, после чего последовал существенный спад. В 2014 году компания и вовсе получила лишь 157 млрд. рублей. Если 2016 г. закончится благополучно, то Газпром может вплотную приблизиться к показателям 5-ти летней давности.

( Читать дальше )

теги блога Евгений Онегин

- CDS

- CNYRUB

- cot

- COT отчет

- EPFR

- ETF

- goldman sachs

- IMOEX

- investbrothers

- S&P500

- S&P500 фьючерс

- акции

- банки

- бюджет

- валюта

- ввп

- внешний долг

- втб

- вышки

- газ

- Газпром

- газпромнефть

- госдолг

- госдолг США

- дивиденды

- добыча

- долг

- доллар

- Доллар рубль

- евро

- европа

- запасы

- ЗВР

- золото

- Индекс МБ

- инфляция

- Итоги дня

- Китай

- Ключевая ставка ЦБ РФ

- коррекция

- кризис

- ликвидность

- Лукойл

- минфин

- мосбиржа

- натуральный газ

- нерезиденты

- Нефть

- Новатэк

- новости

- Норникель

- обвал

- обзор

- обзор рынка

- Облигации

- опек+

- отчет

- отчет COT

- отчеты CFTC

- отчеты COT

- отчеты МСФО

- отчеты СОТ

- офз

- ОФЗ облигации

- пифы

- подкаст

- потоки капитала

- прибыль

- прогноз

- резервы

- рецессия

- Роснефть

- Россия

- рубль

- рынки

- рынок акций

- Санкции

- Саудовская Аравия

- сбер

- сбербанк

- сделки M&A

- сентимент

- серебро

- сланцевая нефть

- совкомбанк

- спрос

- ставка

- сша

- Тинькофф

- фондовый рынок

- форекс

- ФРС

- фьючерс MIX

- ЦБ

- ЦБ РФ

- экономика

- экономика России

- экспорт

- юань

- яндекс