Евгений Онегин

Ставка на банки! Совкомбанк и ВТБ - 80% моего портфеля.

- 30 января 2024, 17:14

- |

- комментировать

- Комментарии ( 1 )

Российские банки перестали покупать ОФЗ

- 30 января 2024, 14:09

- |

Вот уже четыре месяца, как общий объем инвестиций банков РФ в госдолг нашей страны не изменяется. В декабре по оценкам ЦБ вложения кредитных организаций в ОФЗ составили 13,4 трлн рублей, что всего на 35 млрд больше, чем в августе 2023 г.

Таким образом, банки перестали покупать ОФЗ и пополнять ими свои портфели с момента начала ужесточения монетарной политики. За это время рынок рублевого госдолга вырос почти на 200 млрд руб. Общая доля кредитных организаций в рынке ОФЗ в декабре составила 68,7%.

Российский фондовый рынок стал зависим от курса доллара

- 29 января 2024, 16:47

- |

В последние полтора года российский рынок стал более зависим от курса доллара, нежели это было до 2022 г.

Если ранее корреляция между Индексом Мосбиржи и курсом доллара была либо отрицательная, либо вблизи нуля, то теперь зависимость выросла до 35-45%.

К примеру, к пятнице месячная корреляция составила 38,3%. С апреля 2023 г. данный показатель в среднем держится в районе 20%. Да, зависимость не стопроцентная, однако гораздо больше, чем была 2-3 года назад.

Ссылка на пост

Банк России повысит ставку еще раз? Нефть переходит к росту, а рубль к падению?

- 28 января 2024, 20:27

- |

Боковик на фондовом рынке России закончился

- 27 января 2024, 11:07

- |

Вчера капитализация фондового рынка России по подсчетам Интерфакс составила почти 59,9 трлн рублей, что примерно на 300 млрд больше, чем в начале сентября 2023 г.

Ссылка на график

Таким образом, если смотреть не на индексы, а на стоимость всего рынка в целом, то боковик, в котором акции застряли с начала августа прошлого года, пробит вверх.

Ссылка на пост

Рекордные объемы потребления газа в США

- 26 января 2024, 12:25

- |

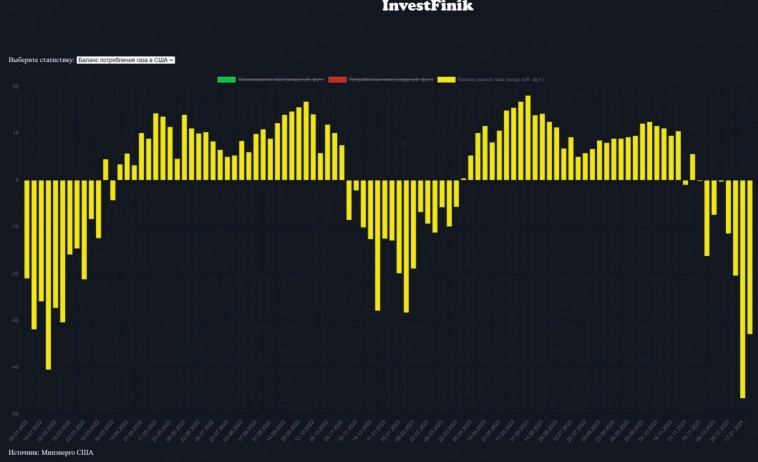

По итогам недели с 12 по 19 января в США был зафиксирован третий за всю историю по своей величине объем потребления газа из запасов. За неделю было выбрано 328 млрд куб футов, что на 178 млрд больше, чем средний показатель за последние 5 лет.

Ссылка на график

Большое потребление газа привело к заметному сокращению разрыва между текущими запасами голубого топлива и средними показателями — спред сократился до 142 млрд куб. фут. Такими темпами резервы могут упасть и ниже средних показателей.

Ссылка на пост

Темпы роста денежной базы продолжают падать

- 26 января 2024, 10:49

- |

По итогам первой рабочей недели января темпы годового прироста денежной базы опустились к 12%. Начиная с середины августа прошлого года, скорость увеличения наличных средств в финансовой системе России постепенно замедляется. Это как раз-таки совпало с периодом активных действий наших финансовых властей по укреплению рубля.

То что денежная база перестает расти столь высокими темпами хорошо для рубля. Увеличенное предложение наличных рублей всегда негативно сказывалось на курсе национальной валюты.

Замедление «печатного станка» вкупе с работой с ликвидностью дали свои плоды — курс доллара уже ниже 90 рублей за единицу. Сейчас мы видим, что ЦБ постепенно ослабляет свою хватку и на протяжении последних полутора недель не предпринимает мер по изъятию ликвидности с рынка. Возможно, сейчас регулятор будет действовать только с предложением денежной базы.

На мой взгляд, получаемые данные говорят о том, что основная стадия укрепления рубля пройдена, идет стабилизация курса.

( Читать дальше )

Что там с газом в Европе?

- 25 января 2024, 12:58

- |

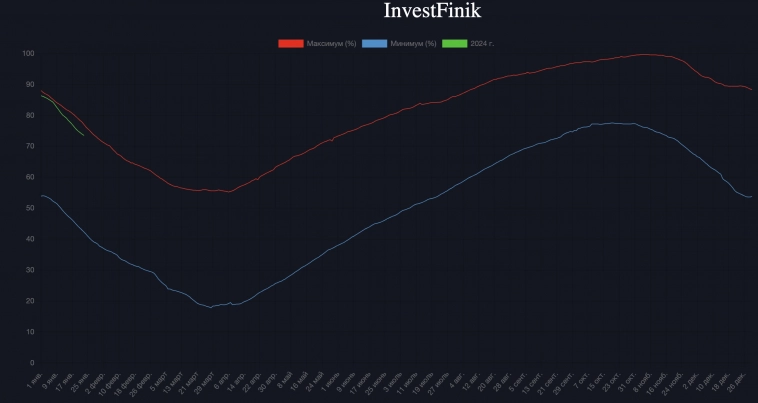

Газовые хранилища Европы с начала года порядели на 12,8 процентных пункта. По состоянию на 23 января их заполненность составила 73,5%. Пока это очень комфортные уровни для Старого Света. К примеру, многолетние максимумы на эту же дату составляют 77%, то есть разница всего в 3,5 п.п.

На этом фоне спрос на покупной газ в Европе остается невысоким. Это сказывается и на закупках сырья у США. Это, в свою очередь, оказывает влияние на котировки американского газа, которые рядом с многолетними минимумами.

Ссылка на пост

Поддержка рубля со стороны Центрального Банка закончилась

- 25 января 2024, 10:54

- |

На протяжении декабря, а тажке первой половины января, Банк России активно участвовал в операциях по изъятию чрезмерной ликвидности с рынка. Однако вот уже больше недели, как регулятор перестал проводить данного рода операции. Вчера, напротив, он влил в систему порядка 300 млрд рублей.

Сейчас финансовая система России имеет заметный профицит ликвидности — на сегодняшнее утро он составил почти 2 трлн рублей. Таким образом, работа ЦБ на рынке ликвидности сейчас крайне важна для укрепления рубля, но регулятор отказался от этих действий.

Ссылка на график

Напомню, что во вторник началась пуличная дискусия о мерах по обязательной продаже валютной выручки со стороны экспортеров, что, на мой взгляд, является сигналом к тому, что в этот раз финансовые власти перешли к словесным интервенциям, указав тем самым рынку, что где-то здесь они будут «ловить» падающий доллар к рублю.

теги блога Евгений Онегин

- CDS

- CNYRUB

- cot

- COT отчет

- EPFR

- ETF

- goldman sachs

- IMOEX

- investbrothers

- S&P500

- S&P500 фьючерс

- акции

- банки

- бюджет

- валюта

- ввп

- внешний долг

- втб

- вышки

- газ

- Газпром

- газпромнефть

- госдолг

- госдолг США

- дивиденды

- добыча

- долг

- доллар

- Доллар рубль

- евро

- европа

- запасы

- ЗВР

- золото

- Индекс МБ

- инфляция

- Итоги дня

- Китай

- Ключевая ставка ЦБ РФ

- коррекция

- кризис

- ликвидность

- Лукойл

- минфин

- мосбиржа

- натуральный газ

- нерезиденты

- Нефть

- Новатэк

- новости

- Норникель

- обвал

- обзор

- обзор рынка

- Облигации

- опек+

- отчет

- отчет COT

- отчеты CFTC

- отчеты COT

- отчеты МСФО

- отчеты СОТ

- офз

- ОФЗ облигации

- пифы

- подкаст

- потоки капитала

- прибыль

- прогноз

- резервы

- рецессия

- Роснефть

- Россия

- рубль

- рынки

- рынок акций

- Санкции

- Саудовская Аравия

- сбер

- сбербанк

- сделки M&A

- сентимент

- серебро

- сланцевая нефть

- совкомбанк

- спрос

- ставка

- сша

- Тинькофф

- фондовый рынок

- форекс

- ФРС

- фьючерс MIX

- ЦБ

- ЦБ РФ

- экономика

- экономика России

- экспорт

- юань

- яндекс