Блог им. OneginE |Каковы риски инвестирования в российские акции

- 19 января 2021, 10:35

- |

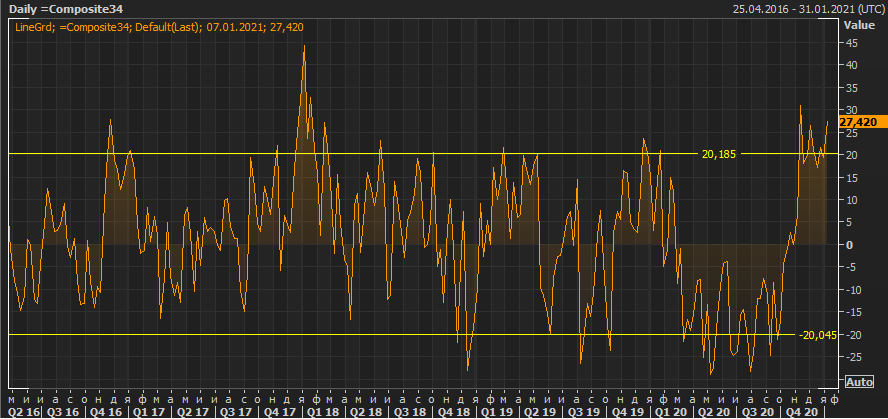

На фоне роста фондового рынка России вложения в акции становятся менее привлекательными — ERP опустился к своим историческим минимумам и держится там уже достаточно давно.

ERP — (Equity Risk Premium) премия за риск инвестирования в акции. Показывает премию, которую инвестор получает при инвестировании в акции к безрисковой ставке.

Считается, что чем она иже, тем рискованнее покупать акции и наоборот.

Таким образом, исходя из этого индикатора, покупать на текущих уровнях бумаги достаточно рисковано. Имеем в виду.

Наш Телеграм-канал

- комментировать

- ★1

- Комментарии ( 2 )

Блог им. OneginE |Месяц повышенной волатильности

- 17 января 2021, 18:57

- |

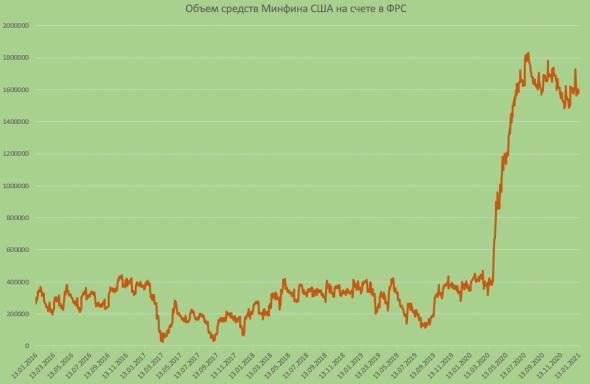

Согласно данным Минфина США, на счетах министерства в ФРС сейчас находится примерно 1,6 трлн долларов, что покрывает 84% нового планируемого пакета стимулов, озвученного на прошлой неделе. С начала года счет казначейства сократился на 205,8 млрд долларов.

Видимо, предыдущий пакет стимулов на 900 млрд долларов, частично финансировался за счет денег на счетах и за счет нового заимствования.

Как будет оплачиваться новый пакет?

Напомним, что в феврале Минфину США надо будет погасить долг на 1,4 трлн долларов + еще новый пакет в 1,9 трлн. Это выпуск новых облигаций на сумму в 3,3 трлн. На существенное сокращения своего счета ведомство вряд ли пойдет.

Если ФРС не будет держать руку на пульсе, то существует вероятность резкого повышения волатильности из-за периодической нехватки ликвидности. Но там конечно же все обо всем в курсе.

Наш Телеграм-канал

Блог им. OneginE |Мониторинг соц.сетей и новостных лент предупреждает о возможной коррекции

- 14 января 2021, 09:32

- |

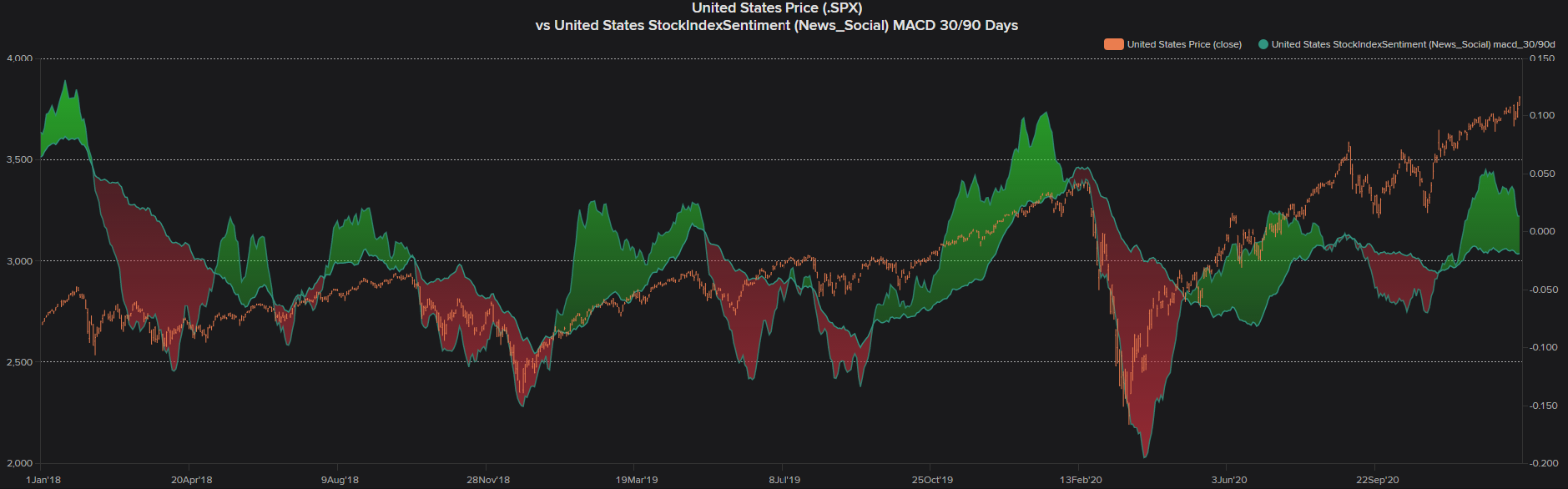

Сентимент настроений новостных лент и соц.сетей на американском рынке акций продолжил ухудшаться.

За последние три года данный индикатор четыре раза предупреждал о предстоящей коррекции на рынках.

Примем во внимание и будем аккуратны. Возможно, начнем открывать хеджирующие позиции.

Наш Телеграм-канал

Блог им. OneginE |Объемы притока и оттока капитала на первых минутах торгов

- 13 января 2021, 10:48

- |

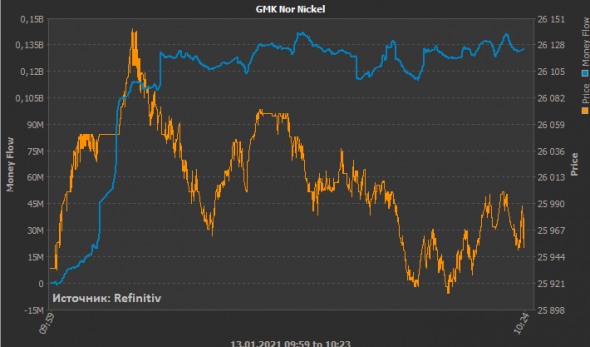

После первых 15 минут торгов среди крупнейших эмитентов РФ приток капитала наблюдался в акциях ГМК Норникель +135 млн рублей, Роснефти + 80 млн, Лукойла + 105 млн.

В Газпроме наблюдались небольшие продажи.

Из Сбербанка забрали примерно 125 млн рублей.

Наш Телеграм-канал

Блог им. OneginE |Сентимент соц.сетей и новостных лент пока еще в пользу роста

- 08 января 2021, 14:11

- |

Судя по сентименту информационного пространства (соц.сети, новостные ленты и т.д.), потенциал для движения вверх у американских рынков пока еще существует. Но постепенно запал угасает.

Источник: Refinitiv

Да и по опросам AAII чрезмерно бычьи настроения по-прежнему преобладают на рынках.

( Читать дальше )

Блог им. OneginE |Акции скупаются за счет кредитных средств

- 29 сентября 2020, 10:00

- |

Участники рынка покупают акции на заемные средства и делают это рекордными темпами за последние 20 лет.

В августе спекулянты купили акции на кредитные средства объемом на 31,7 млрд долларов, а с марта более, чем на 166,2 млрд долларов. Таким образом, общая сумма заемных средств достигла 645,5 млрд долларов, передает агентство Finra. Такого быстрого роста левериджа на Нью-Йоркской фондовой бирже не было с 1997 г. (более ранней статистики у нас в наличие нет).

Сумма кредитных средств, выделенных на покупку акций (млрд дол.)

Источник: NYSE, FINRA

Стоит отметить, что до рекордного объема, установленного в мае 2018 г., не хватает 23 млрд долларов.

Кроме того, сумма, выделенная брокерскими и инвестиционными компаниями, для маржинальной торговли установила исторический максимум и преодолела отметку в 1 трлн долларов.

Таким образом, «печатные станки» в совокупности с заемными средствами и «шорт сквизом» (на рынках наблюдается очень низкий объем коротких позиций по акциям), сделали свое дело — в конце августа индексы обновляли свои исторические максимумы.

( Читать дальше )

Блог им. OneginE |Будьте осторожными с покупками

- 23 сентября 2020, 11:24

- |

Фондовые рынки после нескольких недель падения перешли к росту, инвесторы приступили к активным покупкам, но все ли так спокойно?

В понедельник Индекс финансовых условий, рассчитываемый инвестиционным банком Goldman Sachs, пересек снизу вверх 50-дневную среднюю. Данное событие может быть тревожным звонком для рынков. К примеру, 24 февраля 2020 г. взлет Индекса выше средней предвосхищал обвал на американских и мировых рынках акций.

Индекс финансовых условий

Источник: Goldman Sachs

На протяжении апреля-августа финансовые условия для участников рынка улучшались и 02 сентября достигли многолетних минимумов. Однако после этого Индекс стал расти, что говорит об ухудшении ситуации.

Если Индексу удастся закрепиться выше 50-дневной средней на несколько дней или если его рост продолжится, то это будет явным сигналом к продолжению коррекции на финансовых рынках. Возможно, в этот раз она будет более плавной и с частыми откатами.

( Читать дальше )

Блог им. OneginE |Коррекция на фондовых рынках США не воспринята всерьез

- 22 сентября 2020, 12:39

- |

Фондовые рынки США снижаются три недели подряд, но пока финансовые рынки этого особо не заметили.

К примеру, индекс широкого рынка S&P 500 упал от своих исторических максимумов на 8,5%, а рынок высокодоходных облигаций США почувствовал это только вчера и то несильно.

Индекс высокорискованных облигация — иными словами «мусорных», снизился на сессии в понедельник на 875 пунктов или на 1,9%, но с начала сентября просадка составила всего 3,8%. То есть, пока участники рынка не считают нынешнее снижение чем-то серьезным.

Индекс высокодоходных облигаций США

Для сравнения обвал в конце февраля Индекс высокорискованных облигаций подтвердил почти моментально. Сейчас, в свою очередь, ситуация схожа с летней коррекцией в американских акциях.

Одновременно с этим индекс S&P 500 подошел к важной линии поддержки в районе 3250 пунктов, где его вчера и поймали.

( Читать дальше )

Блог им. OneginE |Ралли фондового рынка России уж очень напоминает события 2007 г.

- 30 мая 2019, 19:49

- |

Фондовый рынок России установил очередной исторический максимум, правда, пока это сопровождается выводом капитала.

Цены на нефть упали примерно на 8%, рынки США на 5%, а Индекс Московской биржи обновил свой рекорд. Тем самым, он действует в своей манере — непредсказуемо. Внешняя конъюнктура ухудшилась, а российские активы стали только дороже.

Одновременно с этим стоит отметить, что во вторник произошел самый сильный отток капитала с начала текущего года — с рынка забрали почти 18 млрд рублей. Вчера из этой суммы вернулось 2,4 млрд.

Нынешнее движение Индекса Московской биржи крайне схоже с тем, что мы видели в 2007 г.

Динамика Индекса Московской биржи (день)

Источник: tradingview.com

Причем в таком пилообразном восходящем тренде в 2007 г. российский рынок находился как раз перед обвалом.

( Читать дальше )

Блог им. OneginE |Популярность американских акций в мире падает

- 06 мая 2019, 20:15

- |

Иностранные инвесторы продолжили избавляться от американских акций.

На протяжении 10 месяцев подряд нерезиденты являются чистыми продавцами акций компаний из США. Так за февраль они продали бумаг на 10,7 млрд долларов, а за первые два месяца года на 41,7 млрд.

Чистые операции по американским акциям (млрд дол.)

Источник: ФРС

За весь прошлый год иностранцы продали акций на 130 млрд долларов, причем основные распродажи пришлись на май и июнь, тогда, за два месяца они реализовали бумаг на 53,6 млрд долларов.

Кроме того, после февральской коррекции 2018 г. нерезиденты отстранились от американских акций. Лишь в апреле прошлого года наблюдались осторожные покупки в 6 млрд долларов.

На этом фоне растут объемы покупок облигаций США, к примеру, за январь-февраль ими же было куплено долговых бумаг государственных агентств на 45 млрд долларов, то есть произошло своего рода замещение.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс