Блог им. Puntusov-Oleg |Прогнозы Грефа. Будет ли Сбер по 300?🤔

- 26 декабря 2023, 16:32

- |

В пятницу Греф сказал, что в 2023 у Сбера будет рекордная чистая прибыль и дивиденды, на 2024 он тоже прогнозирует ее рост.

Это супер важные слова, на мой взгляд.

Пессимисты ждут падения прибыли банков в следующем году, в случае со Сбером я на стороне оптимистов.

Ставлю на то, что прогноз Грефа сбудется. И я по прежнему не сомневаюсь, что эта акция в обозримом будущем будет стоить 300 рублей.

Целевые цены по Сберу от 300 до 360 рублей (Альфа 350, ПСБ 320 и т.д.).

Кроме Сбера, заработать в 2024 году можно будет на ТКС. Но сложнее из-за переезда, навеса продаж и т.п.

ВТБ остается спекулятивной историей с нечеткими перспективами дивидендов в 2026 году.

В телеграм-канале рассказал, что нужно знать про стратегию Сбербанка в 2024 году. Подписывайтесь, в канале я чаще публикую актуальную информацию🤓

Хорошего вечера и удачных нам инвестиций!

- комментировать

- Комментарии ( 2 )

Блог им. Puntusov-Oleg |Сбер против ВТБ: +2,3% против -19% за последние 3 месяца🤓

- 13 декабря 2023, 16:43

- |

За последние 3 месяца акции Сбера остаются в плюсе на 2.3%, у ВТБ падение почти на 19%...

На прошедшей неделе Сбер на Дне инвестора, а ВТБ на форуме “Россия зовет“ сказали много интересного для понимания перспектив этих акций.

ВТБ:

▪️Глава банка Андрей Костин говорил о важности выполнить поручение президента и вывести из кризиса Объединенную судостроительную корпорацию.

▪️В недалеком 2026 году банк возможно выплатит дивиденды.

▪️Одним из приоритетных направлениях развития банка является увеличение офисной сети на 40% в течение трех лет, а также расширение штата курьеров.

СБЕР:

▪️Банк начинает самую масштабную трансформацию в своей истории и начинает переходить от клиенто-центричной к человеко-центричной модели.

▪️Ставка на развитие искусственного интеллекта буквально на всех уровнях.

▪️Более 20% из 108 млн клиентов покупают через банк в том числе нефинансовые продукты по подписке СберПрайм.

▪️На горизонте трех лет ждем рентабельность капитала выше 22% (круто) и дивидендов на уровне 50% от прибыли.

( Читать дальше )

Блог им. Puntusov-Oleg |Мой портфель, удачные моменты и досадные ошибки 👇

- 23 ноября 2023, 18:06

- |

Показывал портфель в конце сентября у себя в телеграм-канале, с тех пор кое-что поменялось.

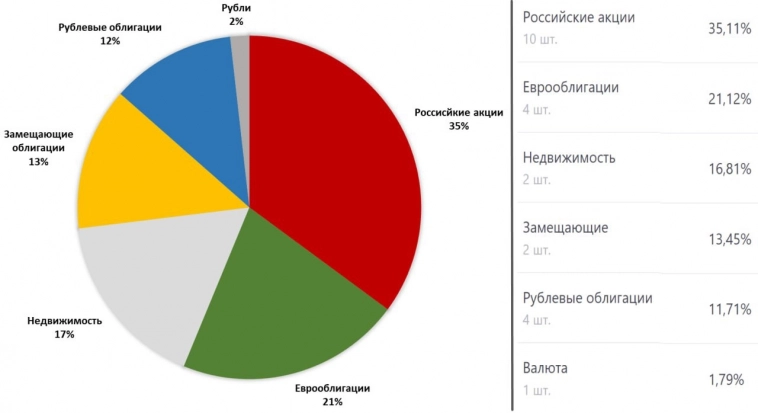

На коррекции нарастил долю акций с 22 до 35%. Также докупал замещающие Газпрома, пользуясь тем, что доллар 88 рублей. Из-за этих покупок пришлось продать часть рублевых облигаций.

Что меня радует:

▪️Сбер + 125%, Татнефть +85%, Лукойл +70% (это все без учета дивидендов),

▪️Рублевая доходность валютных облигаций от 50% до 100%,

▪️Стабильный и высокий поток дивидендов и купонов,

▪️Хорошая диверсификация.

Где я ошибся в этом году:

▪️Весной продал акции Мосбиржи по достижении целевой цены, +90% от цены покупки, но акция выросла еще на 45%.

▪️В августе продал Озон на ожиданиях коррекции из-за редомициляции, цена сходила вниз на 17% и через три месяца вернулась к максимумам.

Избавился от двух сильных акций, вместо них в портфеле завелись более слабые — вот где главная ошибка. Буду искать возможности ее исправить.

Несмотря на промахи, год завершается очень удачно, портфель составлен грамотно — под мои цели.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс