SAV555

Акции каких Компаний купить на Санкт-петербургской бирже ?

- 08 ноября 2021, 03:00

- |

Тимофей в рамках конкурса озвучил ключевые вопросы, на которые нужно дать конкретные ответы.

Я потратил несколько часов времени на написание интересного и полезного поста и попробую раскрыть эти вопросы детальнее.

Что уникального есть в услугах биржи, что позволило ее бизнесу сделать 10 ИКСОВ за считанные пару лет?

На данный момент времени у Санкт-петербургской Биржи есть свои уникальные преимущества по сравнению с Мосбиржей – это технология мгновенного доступа к мировой ликвидности и широкий ассортимент бумаг (около 1683). С ноября 2014 года Спб Биржа предоставила возможность инвесторам совершать сделки с иностранными акциями. Но с прошлого года Мосбиржа тоже начала борьбу за этот лакомый кусок пирога и начала активно развивать направление иностранных ценных бумаг в рублях и долларах. Рассмотрим кратко основные показатели Спб Биржи в цифрах за последние годы.

Число доступных американских ценных бумаг выросло с 55 (ноябрь 2014 г.) до 1683 (ноябрь 2021 г.) .

( Читать дальше )

- комментировать

- ★4

- Комментарии ( 11 )

Ей - 25! Немного про историю и IPO ПАО «СПБ Биржа».

- 03 ноября 2021, 08:28

- |

Вступление

Пандемия, цифровизация и агрессивная реклама СМИ привели к буму частных инвестиций в России. Последние несколько лет ПАО «СПБ Биржа» является явным лидером по развитию рынка иностранных ценных бумаг в России и готовится к выходу на IPO. Только по итогам 2020 года число клиентов Биржи выросло в 7 раз. Но в российском информационном пространстве можно найти не так много информации об этой интересной Компании, которой весной исполнится 25 лет и идейным вдохновителем которой долгое время является Роман Горюнов и его команда. Попробуем восполнить этот пробел и пролистать историю старейшей биржевой площадки страны с самого начала и до сегодняшних дней!

Интересы купечества и торговые дела давно требовали создания Биржи. Первая биржа в России возникла по инициативе Петра Великого в 1703 году в городе Санкт-Петербург. Ключевую роль в этом решении сыграло посещение царем товарной биржи в Амстердаме. В 1705 году по высочайшему приказу для первой российской биржи было построено особое здание и указаны часы для проведения в нём собраний купечества — время проведения торговой сессии.

( Читать дальше )

Стратегии торговли металлами на ММВБ

- 27 августа 2020, 17:00

- |

Недавно Московская Биржа расширила перечень торгуемых активов на срочном рынке. Так появились фьючерсные контракты на медь, цинк, никель, алюминий.

Стоит ли их торговать и будут ли они интересны участникам рынка? Конечно, данные активы никогда не сравнятся с суперликвидностью фьючерсов на золото и серебро. Тем не менее отдельным участникам рынка они вполне могут быть интересны. Вчера посмотрел стакан по всем четырем активам и увидел, что маркетмейкер стоит с объемом по 100 контрактов на покупку и продажу. То есть физиков такая ликвидность устроит, а юриков — нет. Но при наличии заинтересованности у участников рынка и постепенной расторговки этих металлов на срочке, появится возможность купить более крупные лоты.

На данный момент маркетмейкер один и он присутствует только в месячных сериях.

Сначала хотел бы обратить внимание на некоторые риски при торговле данными инструментами.

( Читать дальше )

ЛЧИ

- 25 августа 2020, 16:51

- |

Интересно ли на Finfair-2018?

- 24 сентября 2018, 14:10

- |

Никогда ранее не бывал на ярмарках финансовых решений, поэтому решил восполнить этот пробел. Мероприятие проходило

3 дня в Москве недалеко от станции метро Парк Культуры в Музее Москвы. Участие было бесплатным. Я побывал на ярмарке

в субботу и воскресенье. Понравилась хорошая организация мероприятия, интересные лекции спикеров, множество интересных конкурсов, за которые начислялись баллы. Баллы потом можно было обменять на различные сувениры от Московской Биржи. Одним словом, Finfair — это образовательное мероприятие с атмосферой настоящего праздника!

В основном, конечно, мероприятие рассчитано на начинающих инвесторов. От участников поступало ОЧЕНЬ МНОГО вопросов

по особенностям счетов-ИИС, налогообложению акций при различных сроках владения ими, возможности торговли американскими бумагами, облигациям, особенностям автоследования.

На нескольких лекциях слушателям объясняли, что Сбербанк дает вклады примерно 6% годовых в рублях и 2% в долларах.

( Читать дальше )

Конференция уже близко!

- 14 сентября 2018, 16:21

- |

на конфу и толстовки.) А статей про спикеров все нет и нет. Видимо, придется быть первопроходцем...

Я посмотрел список планируемых спикеров на конференции Смартлаба 6 октября 2018 года и меня заинтересовал подход

частного инвестора Сергея Спирина к инвестициям. Со многими его идеями я солидарен, поэтому вкратце постараюсь рассказать о его

взглядах на инвестиции и трейдинг.

На абсолютно идеальных рынках, которых в реальности не существует, стремятся к нулю не только шансы инвестора

постоянно выигрывать у рынков, но и шансы инвестора постоянно проигрывать им. Теоретически на таком рыночном

состоянии можно было бы покупать вообще что угодно, наугад, без риска проиграть и все равно получить примерно средние по рынку результаты. Но гипотеза эффективного рынка характеризует не реальные рынки, а лишь их идеальное теоретическое состояние.

( Читать дальше )

Почему S&P 500 не упадет?

- 25 июля 2018, 11:33

- |

интересны эти темы нашей аудитории!

Немного про СнП500.

В последнее время только ленивый не говорит о ближайшем обвале индекса S&P 500. Все считают, что многие

американские корпорации переоценены и индекс просто обязан упасть. А на деле пока никаких предпосылок к падению индекса нет.

В состав S&P 500 входят 500 корпораций. Их число может показаться относительно скромным, поскольку американский рынок насчитывает несколько тысяч компаний. Однако эти 500 корпораций — крупнейшие в США. Вместе их стоимость составляет около 80% от общей капитализации рынка. Как пишет агентство Standard & Poor's, индекс S&P 500 считается лучшим универсальным индикатором акций американских компаний большой капитализации. В настоящее время наибольшую долю в индексе занимают компании Apple (NASDAQ: AAPL), Microsoft (NASDAQ: MSFT), Amazon.com (NASDAQ: AMZN), Facebook (NASDAQ: FB), ExxonMobil (NYSE: XOM), Johnson & Johnson (NYSE: JNJ), Berkshire Hathaway ( NYSE: BRK-B.NYSE), JPMorgan Chase (NYSE: JPM) и Alphabet (NASDAQ: GOOG).

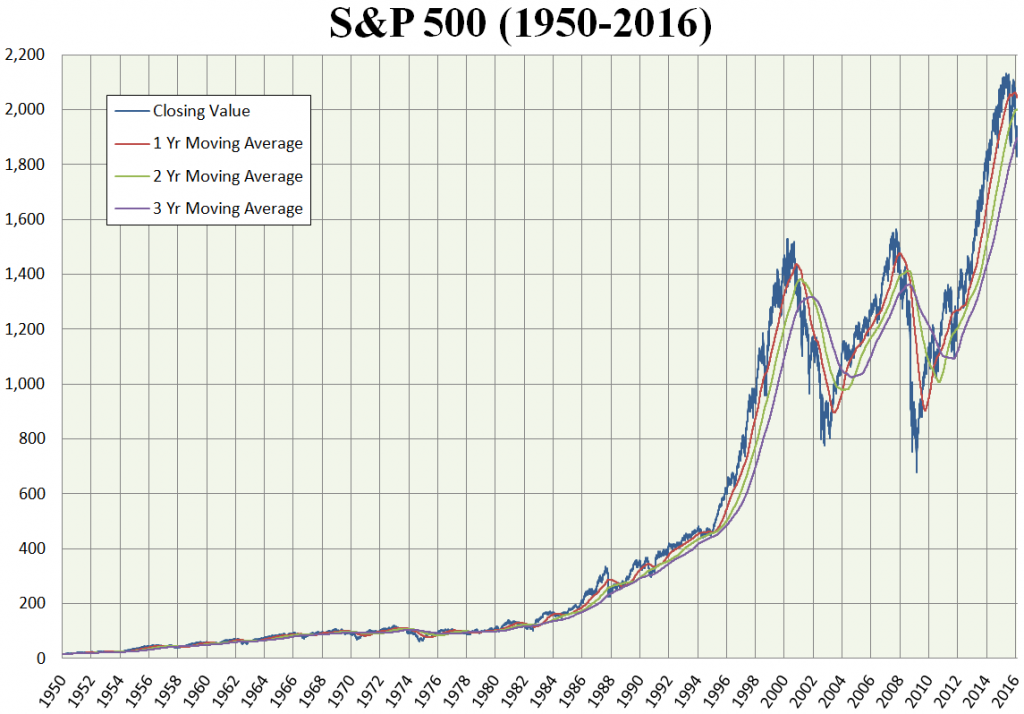

Смотрим график «сиплого» на истории. Много ли было за всю историю индекса существенных падений? Оказывается, немного. Да и не так часто они происходят.

В 2012 году «сиплый» был примерно 1500 пунктов. И каждый год, пока он рос, я слышал разговоры о его падении. В итоге индекс удвоился

за 5 последних лет. Особенно впечатляющим его рост был за последние 1,5 года примерно с уровня 2200 пунктов до отметки

почти в 2900 пунктов. Полагаю, что ничто не мешает SnP500 вырасти до отметки в 4000-5000 пунктов в ближайшие 5 лет. Звучит абсурдно?

Так и в 2012 году никто не поверил бы в значение индекса в 2018 году почти в 3000 пунктов.

Мы также забываем о том, что рынок может быть иррациональным и нелогичным гораздо дольше, чем терпение шортистов.

В экономике Штатов каждый год наблюдаются определенные проблемы, но это еще не говорит о том, что и на фондовом рынке

должен грянуть кризис. Да, рано или поздно на рынке США случится серьезная коррекция. А если она случится только через

10 лет? И не забываем, что фондовый рынок — инструмент исторически растущий, поскольку Компании генерируют выручку и

прибыль и платят дивиденды.

Важно затронуть такую тему, как обратный выкуп акций в США.

( Читать дальше )

US500 - нужно ли включать этот инструмент в свой торговый арсенал?

- 24 июля 2018, 13:13

- |

Добрый день! Это мой первый пост на Смартлабе, поэтому конструктивная критика приветствуется!))) Решил тоже

написать небольшой топик о фьючерсе на индекс US500.

В последнее время российские частные и институциональные инвесторы все больше интересуются иностранными ценными бумагами, причем не только акциями, но и более сложными инструментами, недостаток которых ощущается на отечественном фондовом рынке. Поэтому появление нового инструмента на американский рынок акций на Московской бирже — знаковое событие для инвесторов в индексные инструменты. Инвесторы получают возможность осуществлять с ними операции в российской юрисдикции по понятным механизмам, используя преимущества биржевого рынка: прозрачность ценообразования, ликвидность и надежность инфраструктуры.

Московская биржа уже в третьем квартале этого года начнет торги акциями иностранных эмитентов. На первом этапе планируется допустить к торгам порядка 50 акций крупнейших иностранных компаний. Акции будут храниться в Национальном расчетном депозитарии, а сами торги будут осуществляться непосредственно на площадке Мосбиржи.

( Читать дальше )