▫️ Капитализация: 4917 млрд ₽ / 464,5₽ за акцию

▫️ Выручка TTM: 10,4 трлн ₽

▫️ EBITDA TTM: 3,2 трлн ₽

▫️ Чистая прибыль TTM: 1,4 трлн ₽

▫️ P/E ТТМ: 3,5

▫️ P/B: 0,55

▫️ fwd дивиденд 2024: 15%

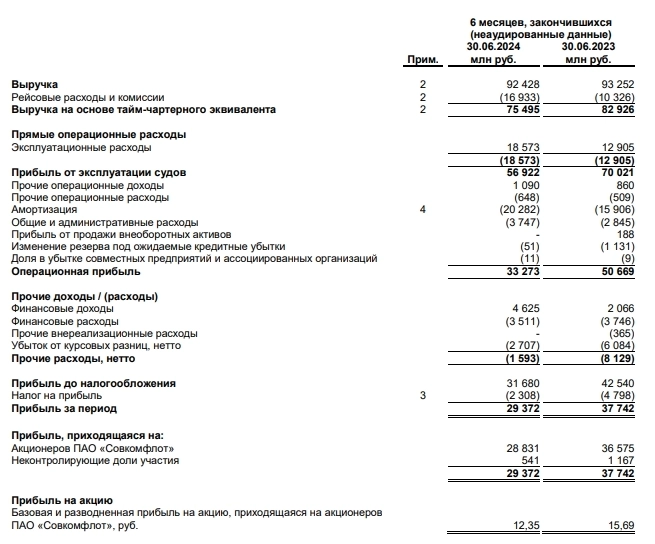

📊 Финансовые результаты за 1П2024г:

▫️ Выручка: 5174 млрд ₽ (+33,4% г/г)

▫️ EBITDA:1650 млрд ₽ (+17,8% г/г)

▫️ Чистая прибыль:773 млрд ₽ (+26,9% г/г)

Оценка результатов за 1П2023г была пересмотрена вниз, но несущественно:

▫️ Выручка: 3 880 млрд ₽ (+0,4% относительно прошлых данных)

▫️ Операционная прибыль:985 млрд ₽ (-1,7% относительно прошлых данных)

▫️ Чистая прибыль: 609 млрд ₽ (-6,6% относительно прошлых данных)

✅ Чистый долг находится на комфортном уровне, ND/EBITDA = 0,96. Расчётный чистый долг на конец полугодия около 3,1 трлн рублей.

👉 Компания отмечает снижение удельных расходов на добычу углеводородов в 1П2024г до 2,7 долл./барр. н.э. При этом, в 1п2024 расходы выросли на 36,3% г/г (опережая выручку). Больше всего в структуре издержек выросли налоги (+58,2% г/г).

❌ Добыча жидких углеводородов за отчётный период сократилась с 97 млн тонн годом ранее до текущих 92,8 млн тонн (-4,3% г/г).

Авто-репост. Читать в блоге >>>