Блог им. TAUREN |💻 М.Видео-Эльдорадо (MVID) - анализ состояния и перспектив ретейлера по итогам 2022г

- 03 мая 2023, 09:46

- |

▫️Выручка 2022: 402,5 млрд (-15,5% г/г)

▫️скор. EBITDA 2022: 15,5 млрд (+69% г/г)

▫️скор. чистый убыток 2022: 6,7 млрд

▫️P/E ТТМ: -

▫️P/E fwd 2023:-

▫️fwd дивиденд 2022: 0%

Все обзоры https://t.me/taurenin/1275

👉 «М.Видео» — крупнейшая розничная сеть по объёмам продаж электроники и бытовой техники в России. Компания объединяет розничные бренды: «М.Видео» и «Эльдорадо»

❌ По итогу года компания получила чистый убыток в размере 6,7 млрд против прибыли годом ранее. Однако, по скорректированным показателям, (за вычетом разовой прибыли в 2021г), чистый убыток сократился на 10,2% г/г. То есть по факту, группа М.Видео уже 2 год находится в убытках на уровне своего основного бизнеса.

⚠️ Трафик (включая онлайн сегменты) упал на 7% г/г, а рост среднего чека на 5% это падение не компенсирует. Примечательно, что трафик уже на 82% приходится на интернет-торговлю, но никакого роста это не даёт.

⚠️ За год было закрыто 32 магазина, а капитальные затраты сокращены на 8,5 млрд (-58,5 г/г). Развитие компании сейчас на паузе и скорее всего такое состояние будет сохраняться и в 2023г.

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 5 )

Блог им. TAUREN |🛍 Amazon Inc (AMZN) - обновлённый обзор на компанию по итогам 1кв 2023г

- 02 мая 2023, 09:18

- |

▫️ Капитализация: $1082 b (105,5$ за акцию)

▫️ Выручка TTM:$525 b

▫️ Опер. прибыль TTM: $13,3 b

▫️ Чистая прибыль TTM:$4,3 b

▫️ P/E TTM: 250

▫️ P/E fwd 2023: 55

▫️ P/B: 8,2

▫️ P/S:2

Все обзоры https://t.me/taurenin/1275

📊 Результаты по сегментам за 1кв2023г:

— North America — $77 b (+11% г/г) ➡️ 60,4% выручки

— International — $29,1 b (+1% г/г) ➡️ 22,8% выручки

- AWS — $21,4 b (+16% г/г) ➡️ 16,8% выручки

✅ Амазон эффективно сокращает издержки: в 1 квартале операционные затраты выросли на 8,5% г/г против роста выручки в 9,4% г/г.

❌ AWS впервые демонстрирует рост ниже 20% г/г одновременно со снижением операционной маржинальностина 5,3% г/г. По заявлениям менеджмента, «компания поддерживает своих покупателей в стремлении сократить издержки», простыми словами: Амазон вынужден делать скидки на свои услуги 😅. Конкуренция в секторе облачных технологий усиливается и уже видны все признаки ценовой войны.

❌ Международный бизнес по-прежнему стабильно генерирует убыток на операционном уровне в размере $1,2 млрд и показывает рост выручки всего на 1% г/г (ниже инфляции).

( Читать дальше )

Блог им. TAUREN | 🚢 ДВМП (FESH) - обзор отчета за 2022г по МСФО

- 26 апреля 2023, 09:31

- |

▫️ Капитализация: 148,5 млрд (50,3 руб. / акцию)

▫️ Выручка 2022: 163 млрд (+43% г/г)

▫️ EBITDA 2022: 71 млрд (+51% г/г)

▫️ Чистая прибыль 2022: 39 млрд (+4% г/г)

▫️ P/E ТТМ: 2,7

▫️ fwd P/E 2023: 3,5-4

▫️ P/B: 1,6

Все обзоры https://t.me/taurenin/1275

✅ Если убрать из расчёта такие разовые списания как изменение стоимости флота на 12,8 млрд, курсовые разницы на 2,4 млрд и прочие неопрационные расходы в 1 млрд, скор. чистая прибыль ДВМП составила 55,2 млрд рублей (+63,8% г/г).

✅ Даже на фоне общего спада в отрасли морских перевозок, логистический дивизион остаётся главным драйвером роста ДВМП: выручка от транспортных услуг выросла на 46,4% г/г до 137,2 млрд, а чистый результат по линейно-логистическому дивизиону составил 34,4 млрд (+4,2% г/г). Снижение маржинальности очевидно вызвано нормализацией цен на услуги фрахта.

✅ Пользуясь ситуацией в отрасли, ДВМП продолжает инвестировать в расширение бизнеса (закупается новый флот, контейнеры и вагоны, совершенствуется инфраструктура терминалов). За 2022г капитальные затраты составили 36,5 млрд (+58% г/г), а за 1кв 2023г уже было приобретено активов на 10,2 млрд. Это значительные суммы, но компания в состоянии это себе позволить, учитывая, что чистый долг всего 8,4 млрд.

( Читать дальше )

Блог им. TAUREN |🛒 Лента (LNTA) - обзор финансовых результатов по итогам 1кв2023г

- 25 апреля 2023, 11:58

- |

▫️ Капитализация: 90 млрд (776 руб. / акцию)

▫️ Выручка TTM: 529,5 млрд

▫️ EBITDA TTM: 28,3 млрд

▫️ Чистая прибыль TTM: 1,6 млрд

▫️ P/E ТТМ: 56,2

▫️ fwd P/E 2023: -

▫️ P/B: 0,7

Все обзоры https://t.me/taurenin/1275

👉 «Лента» является крупнейшей сетью гипермаркетов в России и четвертой среди крупнейших розничных сетей страны по выручке. Лента также выпускает продукцию под собственными торговыми марками.

👉 Компания представила провальные результаты за 1 квартал 2023г:

▫️ Выручка — 124,6 млрд (-5,8% г/г)

▫️ EBITDA — 2,6 млрд (-62% г/г, маржинальность по EBITDA 2,1% против 5,2% в 1 квартале 2022г)

▫️ Чистый убыток — 2,5 млрд (против чистой прибыли в 735 млн годом ранее)

Несколько кварталов подряд Лента показывала ухудшение результатов, а сейчас ушла в убыток.

⚠️ LFL-Выручка за 1 квартал сократилась на 5,6% за счет одновременного падения среднего чека на 2,7% и сокращения трафика на 3%. Менеджмент объясняет такую динамику высокой базой 1кв 2022г, но по отчетам конкурентов мы видим, что в целом в секторе такого падения нет.

( Читать дальше )

Блог им. TAUREN |🛒 ГК О’кей (OKEY) - обзор финансовых результатов группы за 2022г

- 19 апреля 2023, 10:15

- |

▫️Капитализация: 9 млрд (32,3 рубля за расписку)

▫️Выручка 2022: 195 млрд (+8,1% г/г)

▫️EBITDA 2022: 17 млрд (+9,8% г/г)

▫️Чистая прибыль 2022: 242 млн (+16,2% г/г)

▫️ P/E ТТМ: 37,2

▫️ fwd P/E 2023:34

▫️P/B: 0,7

▫️ fwd дивиденд 2023:0%

Все обзоры https://t.me/taurenin/1275

👉 «О’КЕЙ» — крупная российская розничная сеть. Группа представлена двумя форматами: гипермаркетами под брендом «О'КЕЙ» и дискаунтерами под брендом «ДА!».

⚠️ По итогам года выручка компании выросла всего на 8,1% г/г, тогда как показатель сопоставимой выручки (LFL) показал рост всего на 2,1% г/г, что является одним из самых низких результатов среди ретейлеров.

⚠️ В сегменте гипермаркетов дела у компании становятся всё хуже и хуже. За год трафик упал на 9%, а средний чек вырос только на 5,9% (ниже инфляции).

👉 Как отмечает сама компания, на фоне повышенной инфляции и кризисных событий 2022г, потребители отдают предпочтения более бюджетным товарам и предпочитают формат дискаунтеров. В среднесрочной перспективе такая тенденция, на мой взгляд. будет сохраняться

( Читать дальше )

Блог им. TAUREN |🇧🇷 Petroleo Brasileiro SA Petrobras (PBR) - обзор крупнейшей нефтегазовой компании из Бразилии

- 18 апреля 2023, 10:10

- |

▫️ Капитализация: 79 млрд (12$ за акцию)

▫️ Выручка 2022: 124,5 млрд (+48% г/г)

▫️ EBITDA 2022: 70 млрд (+56,6% г/г)

▫️ Чистая прибыль 2022: 36,6 млрд (+84% г/г)

▫️ P/E ТТМ: 2

▫️ fwd P/E 2023: 4

▫️ P/B: 1

▫️ fwd дивиденд 2023: 23%

Все обзоры https://t.me/taurenin/1275

👉 Petrobras — бразильская нефтегазовая компания, которая занимается добычей, транспортировкой и переработкой нефти и газа.

✅ Бразилия не состоит в ОПЕК+ и может спокойно наращивать добычу, пользуясь сокращением предложения со стороны картеля.

✅ У компании высокая доля переработки в около 70% от общей добычи на собственных НПЗ.

✅ Petrobras имеет крайне низкую оценку по всем основным мультипликаторам (P/E fwd 2023 = 4, P/B = 1). Для сравнения, американский Exxon Mobil торгуется с форвардным P/E около 11, и более того, подсанкционные компании из РФ сейчас оцениваются даже дороже PBR (Роснефть сейчас оценена в около P/E 6-7).

✅ За 2022г, на фоне рекордных цен на нефть, компания выплатила рекордные 41,6 млрд долларов дивидендов (более 52% по текущим ценам), что даже вызвало критику со стороны нового правительства.

( Читать дальше )

Блог им. TAUREN |🖥 Softline / Noventiq Holdings (SFTL) - что осталось от компании по итогам 2022г?

- 14 апреля 2023, 10:42

- |

▫️Оборот 2022: 70,7 млрд (-9,1% г/г)

▫️Валовая прибыль 2022: 12,3 млрд (+3% г/г)

▫️скор. EBITDA 2022: 2,5 млрд (-28% г/г)

▫️Чистая прибыль 2022: 6,5 млрд (рост в 6,7 раз г/г)

▫️Net debt/EBITDA: -2,8

▫️P/E ТТМ: 4,5

▫️P/E fwd 2023: 16

▫️fwd дивиденд 2022: 0%

Все обзоры https://t.me/taurenin/1275

⚠️ Сразу отмечу, что в обзоре будет рассматриваться именно российское подразделение Softline так как бывший холдинг разделился на международную часть бизнеса и бизнес в РФ.

👉 Все данные отчетности представлены по АО «Софтлайн», которая сейчас по факту не является частью холдинга и не торгуется публично (капитализация и мультипликаторы скорее не релевантны).

👉 Сейчас покупая расписки на бирже, вы получаете долю именно в иностранном холдинге Noventiq: ▫️Сам холдинг после разделения планирует выйти на NASDAQ через сделку SPAC ▫️По плану менеджмента, владельцам ценных бумаг в российских депозитариях будет позднее предложено стать акционерами Softline Россия (АО «Софтлайн») ▫️На данный момент Российский бизнес был продан ЗПИФ «Тэтис Кэпитал» и неизвестно кто сейчас является его конечным владельцем

( Читать дальше )

Блог им. TAUREN |🍾 Абрау Дюрсо (ABRD) - обзор результатов компании итогам 2022г

- 13 апреля 2023, 11:29

- |

▫️Выручка: 12,1 млрд (+22,3% г/г)

▫️EBITDA: 3,6 млрд (+23,5% г/г)

▫️Чистая прибыль: 1,7 млрд (+25,6% г/г)

▫️Net debt/EBITDA: 2

▫️P/E TTM:11,7

▫️P/E fwd 2023: 9,5

▫️fwd дивиденд 2022: 1,8%

▫️fwd дивиденд 2023: 2,3%

Все обзоры https://t.me/taurenin/1275

✅ Компания стала бенефициаром ухода иностранных брендов с рынка РФ. Это позволило увеличить поставки на 18,1% до 54,1 млн бутылок, а также поднять средние цены реализации. Надо понимать, что конкуренты ушли только частично, а некоторые уже начинают возвращаться.

✅ Абрау-Дюрсо активно развивает туристическое направление бизнеса, которое уже занимает 11,5% в выручке компании (1,4 млрд рублей за 2022г). В 2023г планируется открытие нового отеля, что позволит кратно кратно увеличить номерной фонд. Кроме того, в перспективе это направление получит дополнительный импульс роста после открытия аэропортов на юге РФ, но это зависит от геополитической обстановки.

👉 К 2024г туризм скорее всего уже будет приносить около 2-2,5 млрд рублей выручки.

( Читать дальше )

Блог им. TAUREN |🔎 АФК Система (AFKS) - обзор холдинга по итогам 2022г

- 12 апреля 2023, 10:05

- |

▫️ Выручка 2022: 913 млрд (+18% г/г)

▫️ Скорр. OIBDA 2022: 310,4 млрд (+17,3% г/г)

▫️ Опер. прибыль 2022: 161 млрд (+3,5% г/г)

▫️ Чистая прибыль 2022: 19,4 млрд (+15,8% г/г)

▫️P/E ТТМ:7,5

Все обзоры https://t.me/taurenin/1275

👉 Актуальная рыночная стоимость долей в публичных компаниях:

МТС: (https://t.me/taurenin/1348) 218 млрд

Ozon: (https://t.me/taurenin/1059) 110 млрд

Сегежа: (https://t.me/taurenin/1109) 62,1 млрд

Эталон: (https://t.me/taurenin/1134) 7,1 млрд

Плюс к этому добавляются непубличные компании из портфеля Системы с общей оценочной стоимость в порядка 125-150 млрд (на мой взгляд).

Итого: около 530 млрд

✅ Из позитивных моментов следует отметить заметный рост агрохолдинга «Степь»: выручка компании за 2022г выросла на 46,4% до 83,7 млрд рублей, а на операционном уровне есть положительный тренд в объёме реализации сахарной продукции (+16,8% г/г) и производстве молока (+70,8% г/г). Однако на уровне прибыли не всё так здорово: OIBDA выросла всего на 0,8% до 14,5 млрд рублей, а скор. чистая прибыль сократилась на 46,5% до 3,5 млрд. В целом, «Степь» достаточно интересный актив и я думаю мы увидим его IPO после восстановление сбыта продукции в 2023г. Компания могла бы быть оценена примерно в 50-60 млрд при удачных рыночных условиях.

( Читать дальше )

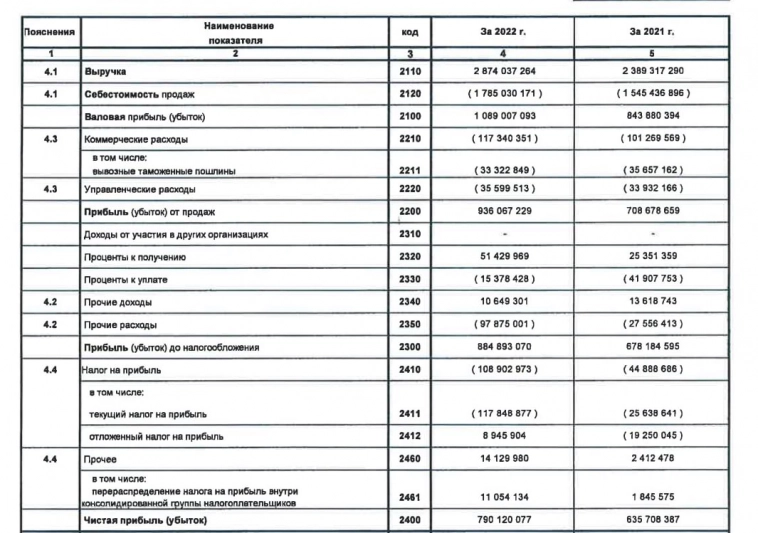

Блог им. TAUREN |🛢 Лукойл (LKOH) - обзор отчета РСБУ за 4кв2022

- 11 апреля 2023, 10:37

- |

▫️Выручка за 2022: 2,8 трлн (+20% г/г)

▫️Себестоимость продаж 2022: 1,7 трлн (+15,5% г/г)

▫️Прибыль от продаж 2022: 936 млрд (+32% г/г)

▫️Чистая прибыль 2022: 790 млрд (+24% г/г)

▫️P/E (РСБУ) ТТМ: 3,8

▫️P/E fwd (МСФО) 2022: 3

▫️P/E fwd (МСФО) 2023: 4

▫️ fwd дивиденды 2022: 20-22%

Все обзоры https://t.me/taurenin/1275

👉 Отдельно выделю результаты за 4кв2022:

Выручка: 539,5 млрд (-37% г/г)

Прибыль от продаж: 138 млрд (-62,7% г/г)

Чистая прибыль: 142,1 млрд (-59,3% г/г)

✅ Результаты за 4кв2022 слабые, как я ранее и ожидал. Чистая прибыль сократилась на 59% г/г до 142,1 млрд рублей, но, тем не менее, квартал к кварталу есть даже рост на 11,5%. За 1 квартал 2023г результаты будут лучше как минимум на фоне более комфортных значений USD/RUB.

👆 При текущем курсе рубля, ценах на нефти и объемах сбыта, Лукойл может заработать и в 2023м году около 800 млрд рублей прибыли, что соответствовало бы fwd p/e 2023 около 4.

✅ При условии сохранения пропорции чистой прибыли РСБУ/МСФО на уровне 75%, Лукойл заработает чуть больше 1 трлн рублей (по МСФО) по итогам 2022г (fwd P/E = 3). Див. политика компании предполагает выплату не менее 100% от скор. FCF (с 2019г это около 60-70% от чистой прибыли по МСФО).

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс