TradPhronesis

Превосходят ли акции по доходности облигации?

- 18 апреля 2024, 06:13

- |

Hendrick Bessembinder, профессор финансов в Университете Аризоны, провел исследование и выяснил, какие публичные компании принесли акционерам больше всего денег с 1926 года.

Оказалось,

— из десятков тысяч акций только 50 лучших отвечают за 40% всего прироста капитализации рынка

— доходности 96% акций не соответствовали даже безрисковой доходности. То есть только 4% (!) всех акций составили всю избыточную доходность рынка по сравнению с государственными облигациями

Он пишет: «Проблема в том, я понятия не имею, какие компании принесут наибольшую прибыль в течение следующих 10, 20 лет… возможно, это будут компании, о которых мы никогда не слышали. Может быть, это будут компании, которых сейчас даже не существует.

Если большая часть прибыли приходится на нескольких крупных победителей, которых трудно определить заранее, имеет смысл максимально диверсифицировать свой портфель, чтобы избежать риска невключения в него победителей.»

Результаты исследования подчеркивают важную роль положительной асимметрии в распределении доходности отдельных акций. Результаты помогают объяснить, почему активные стратегии (активное инвестирование) чаще всего уступает индексам.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Этого не существовало каких-то 20-25 лет назад

- 16 апреля 2024, 19:29

- |

YouTube

TikTok

Android

iPad

Gmail

Tesla

Bitcoin

Netflix streaming

DoorDash

Chrome

Messenger

Zoom

FaceTime

Google Maps

Amazon Prime

Airbnb

Uber

Snapchat

Robinhood

Skype

Spotify

SpaceX

Телеграм канал: https://t.me/TradPhronesis

Гуру и пузыри

- 12 апреля 2024, 12:36

- |

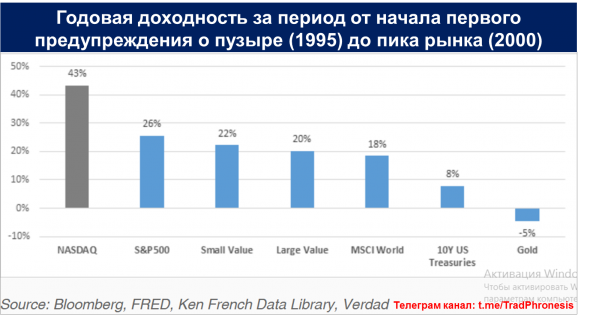

В 1995 г. индекс S&P 500 взлетел на 38%. Резкий рост последовал за четырьмя годами стабильного повышения рынка. В этот год известные всем Рэй Далио (Bridgewater Associates) и Питер Линч (Fidelity Magellan Fund) сократили риски и начали предупреждать инвесторов о пузыре.

Затем с S&P 500 случилось это: 1996 +23%; 1997 +33%; 1998 +28%; 1999 +21%. За тот же период NASDAQ показывал в среднем около 40% годовых.

Джордж Сорос в 1997 г. открыл короткую позицию по акциям технологического сектора и потерял на ней 700 млн. долл. Его фонд Quantum пережил худший за всю историю год. Шон Паттисон, представитель группы фонда Сороса, сказал: «Мы слишком рано объявили о лопнувшем интернет-пузыре.»

В 1999 году Баффету пришлось оправдываться на CNN за отсутствие в его портфеле AOL и Yahoo!.. Он говорил, что “не может предугадать, как будут выглядеть технологические компании через 10 лет. Или кто станет лидерами рынка.”

Далио, Линч, Маркс (Говард), Сорос и Баффет — все они заметили пузырь и предупредили инвесторов об опасности. Но их предвидение пришло слишком рано. На рисунке вы можете увидеть среднегодовую доходность рыночных инструментов от первых предупреждений о пузыре до пика рынка в марте 2000. (Телеграм канал: t.me/TradPhronesis)

( Читать дальше )

Финансовый сейсмограф

- 09 апреля 2024, 21:35

- |

Легендарный инвестор Билл Миллер надеется разработать финансовый сейсмограф, который будет предсказывать сильные рыночные колебания.

Миллер был одним из первых инвесторов Amazon и вложил значительные средства, когда большинство аналитиков были настроены скептически. Та же история повторилась и с биткоином.

Он не всегда бывает прав, но с ним никогда не бывает скучно. На протяжении всей своей карьеры Миллер оставался одним из самых интересных мыслителей в инвестиционном мире. В поиске новых инвестиционных подходов он увлекался всем — от физики и бейсбола до социальной динамики муравьиных колоний.

Сейчас Миллер исследует вопрос: может ли наука о землетрясениях помочь сделать инвестирование более прибыльным и менее рискованным.

Он надеется использовать модели используемые в геофизике, чтобы определять когда цены на акции будут переходить от спокойного состояния к резким колебаниям. По сути, он надеется разработать финансовый сейсмограф, который сможет определять сильные рыночные потрясения еще до того, как они произойдут. По аналогии с землетрясениями.

( Читать дальше )

Результаты исследования SPIVA за 2023 г.

- 09 апреля 2024, 05:09

- |

Весь 2023 г. часто было слышно «сейчас хорошее время для активного управления портфелем акций». Наконец вышло очередное исследование SPIVA (публикуемое S&P Dow Jones Indices) о том, сколько активных управляющих взаимными фондами проиграло рынку.

Итак, как и ожидалось, в 2023 г. 60% активно управляемых фондов получили доходность ниже среднерыночной (Индекс S&P500).

( Читать дальше )

Халвинг биткоина и как на нем заработать

- 05 апреля 2024, 21:34

- |

Биткойн можно признать одним из самых доходных активов в мире – практически на любом временном интервале, который вы выберете за последнее десятилетие, он приносил крайне высокую доходность (см. табл.).

В отличии от фиатных валют, таких как доллар, рубль или евро, количество биткойнов ограничено. И раз в четыре года биткойн-код автоматически сокращает новое предложение биткойнов вдвое. Грубо говоря, создатель биткоина запрограммировал сокращение вознаграждения за майнинг вдвое каждые четыре года. Это заранее запрограммированное событие называется «деление пополам» или «халвинг» (halving).

( Читать дальше )

Превратится ли «BIG-4» в «BIG-3»?

- 05 апреля 2024, 19:18

- |

«Большая четверка» — это четыре крупнейшие аудиторские компании в мире.

Вместе они проводят аудит большинства публичных компаний по всему миру.

Структура доходов фирм «Большой четверки» за 2023 финансовый год на основе данных Statista:

BIG-4 раньше были известны как «Большая восьмерка», но в результате слияний и прекращений деятельности, начавшихся в конце 1980-х годов, их число сократилось до четырех.

В первоначальную группу входили Артур Андерсен, Артур Янг, Coopers & Lybrand, Deloitte Haskin & Sells, Ernst & Whinney, Peat Marwick Mitchell, Price Waterhouse и Touche Ross, штаб-квартиры которых находились в США или Великобритании.

Компания Arthur Young объединилась с Ernst & Whinney, а Deloitte Haskin & Sells объединилась с Touche Ross. Впоследствии Price Waterhouse и Coopers & Lybrand объединили свои практики, сократив количество фирм до пяти. Однако после краха компании Arthur Andersen из-за ее участия в скандале с Enron «большая пятерка» превратилась в нынешнюю четверку.

( Читать дальше )

Мировые рынки - результаты первого квартала

- 05 апреля 2024, 18:09

- |

Несколько основных моментов:

- На наиболее доходных развитых и развивающихся рынках — Ирландии и Перу — доходность составила 16% в первом квартале 2024 года. Наихудшие показатели — Португалия и Египет — снизились на 18% и 30% соответственно.

- Недвижимость была единственным сектором США, который понес убытки в первом квартале 2024 года. Это произошло из-за падения на 4,7% в январе, за которым последовал рост в феврале и марте, из-за которого он не смог выйти на уровень безубыточности.

- В январе 6 из 11 секторов США понесли убытки. В феврале и марте в каждом секторе наблюдался рост. В целом, показатели сектора были более равномерно распределены по сравнению с однобоким ростом прошлого года по трем секторам.

- Из американских классов активов REIT были единственными, кто показал убыток за квартал.

- 8 развитых рынков росли течение первых трех месяцев года: Ирландия, Нидерланды, Дания, Италия, Израиль, Япония, США и Франция. Три развивающихся рынка росли три месяца: Колумбия, Турция и Индия.

( Читать дальше )

Немного статистики о дейтрейдинге

- 04 апреля 2024, 16:30

- |

— В 2000 года менеджеры отделов внутридневных операций подтвердили на слушаниях в сенате США, что от 80% до 90% их клиентов теряли свои средства и/или уходили с рынка в течение шести месяцев после начала торговли.

— Большое исследование тайваньских дейтрейдеров в 2004 года показало, что более 80% теряли деньги, и только 0,03% стабильно зарабатывали.

— Более недавнее исследование 2017 года, проведенное исследователями из Университета Беркли и Пекинского университета, показало, что 75% дневной торговой активности приходится на трейдеров с отрицательным средним доходом.

— Исследование бразильских дейтрейдеров, проведенное в 2019 году, показало, что 97% всех индивидуальных трейдеров, которые продержались более 300 дней, теряли деньги. Только 1,1% заработали больше, чем текущая минимальная заработная плата в Бразилии, и только 0,5% заработали больше, чем текущая начальная зарплата банковского кассира.

Телеграм канал: https://t.me/TradPhronesis

правило трех «I»

- 03 апреля 2024, 16:56

- |

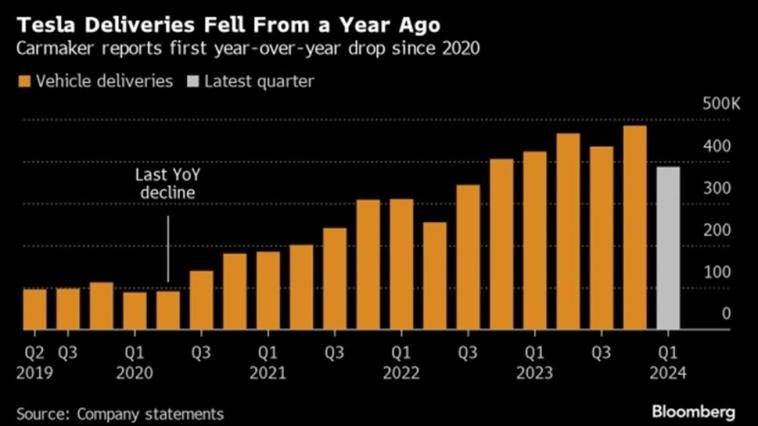

Говоря об «EV-буме», имеет смысл затронуть две темы: историю электромобилей (electric vehicle — EV) и поведение инвесторов в периоды подобных бумов. Подробнее здесь: «Инновации, спекуляции и правило трех «I»* t.me/TradPhronesis/133

* Концепция была популяризирована Уорреном Баффетом, хотя и стала упоминаться еще с 1866 года: Три «I» (Innovators, Imitators, Idiots или Инноваторы, Подражатели, Идиоты).

теги блога TradPhronesis

- AI

- Amazon

- Aramco

- berkshire hathaway

- bitcoin

- BofA

- BTC

- BYD

- commodity

- day trading

- debt

- ETF

- ethereum

- gamestop

- GDP

- Goldman Sachs

- halving

- history

- intel

- Nike

- nikkei индекс

- Nvidia

- OpenAI

- phronesis

- S&P500

- S&P500 фьючерс

- saudi arabian oil co (aramco)

- stoxx50

- taiwan semiconductor manufacturing company

- Tesla

- treasuries

- TSMC

- VIX

- volatility

- автомобили

- акции

- акции США

- альфа

- асимметрия

- Баффет

- Биткоин

- великолепная семерка

- говард маркс

- госдолг

- госдолг США

- далио

- деривативы

- Джим Саймонс

- доллар

- Доллар рубль

- доходность

- Европа

- ЕС

- золото

- инвестиции в недвижимость

- индикатор Баффета

- индия

- инфляция

- инфляция в России

- искусственный интеллект

- история

- Китай

- китайский фондовый рынок

- концентрация

- крипто

- криптовалюта

- криптовалюты

- линч

- Мандельброт

- мировая экономика

- Моррис Чанг

- недвижимость

- облигации

- опционы

- опционы SPY

- оценка

- питер линч

- прогноз

- прогнозы

- пузырь

- рецессия

- Рецессия в США

- робот

- рубль

- Рэй Далио

- Саудовская Аравия

- сорос

- ставка ФРС США

- статистика

- США

- тесла

- топ 10

- трейдинг

- Уоррен Баффетт

- форекс

- ФРС США

- экономика ЕС

- экономика США

- экономический дайджест

- Япония