Блог компании Юнисервис Капитал |«Ультра» нарастила рентабельность и сократила показатели долговой нагрузки

- 06 ноября 2019, 09:03

- |

За счет оптимизации работы с поставщиками выросла валовая рентабельность компании с 11,7% до 16,1% относительно 9 мес. 2018 г., с 1,5% до 3,2% — рентабельность по EBIT.

Выручка ООО «Ультра» по итогам третьего квартала 2019 г. снизилась на 19,6%, до 978 млн руб. Около 70% выручки сформировали продажи торговой сети «Леруа Мерлен». При этом в 2,8 раза выросла чистая прибыль, рентабельность по ней увеличилась за год с 0,1% до 0,3%. Рост EBIT составил 1,7 раза, в абсолютном выражении показатель достиг 31 млн руб.

Снижение активов за третий квартал до 487 млн рублей вызвано одновременным уменьшением дебиторской и кредиторской задолженности: компания сократила длительность операционного цикла, уменьшив оборот дебиторской задолженности до 50 дней, а кредиторской — до 68. Чистые активы на конец третьего квартала 2019 г. составили 43,4 млн руб.

( Читать дальше )

- комментировать

- Комментарии ( 3 )

Блог компании Юнисервис Капитал |Выручка «Юниметрикс» выросла более чем на 200%

- 01 ноября 2019, 13:40

- |

За 9 месяцев 2019 г. компания заработала свыше 2 млрд рублей, что в 3 раза больше выручки января-сентября 2018 г.

Валовая рентабельность нефтетрейдера увеличилась с 6,9% до 8,5%. Операционная прибыль до уплаты процентов выросла с 13,5 до почти 50 млн рублей, проценты к уплате составили 36,3 млн рублей. Таким образом, прибыль превышает проценты в 1,36 раза. Чистая прибыль по итогам 9 месяцев 2019 г. составила более 2 млн рублей.

В сентябре компания привлекла дополнительный капитал через выпуск биржевых облигаций объемом 400 млн рублей (RU000A100T81). В результате долг в абсолютном выражении вырос до 700 млн рублей. Несмотря на это, долг в выручке сохранился на прежнем уровне — 0,28x, соотношение долг / EBIT сократилось относительно 9 месяцев прошлого года с 13,16х до 11,76х.

Часть привлеченных инвестиций была направлена на погашение долга и размещена в краткосрочные финансовые активы: «Юниметрикс» формирует капитал на увеличение поставок и запасов до закрытия товарно-сырьевой биржи 24 декабря на период новогодних праздников.

Блог компании Юнисервис Капитал |«Дядя Дёнер» нарастил чистую прибыль и рентабельность

- 31 октября 2019, 13:22

- |

Несмотря на снижение выручки по итогам 9 мес. 2019 г. относительно прошлого года, компания нарастила чистую прибыль на 23,4%, что позволило увеличить рентабельность на 3%, до 11,86%.

За январь-сентябрь 2019 г. выручка ООО «Дядя Дёнер» составила 240,8 млн рублей. Это на 7,2% ниже, чем за аналогичный период 2018 г., когда у компании были разовые дополнительные поступления от различных тестовых проектов. Снижение в основном обусловлено уменьшением прочей выручки в связи с закрытием фуд-кортов в апреле 2019 г. Оптимизировать издержки «Дяде Дёнеру» удалось благодаря выкупу производственной площадки.

Снижение выручки не существенно для компании: в связи с увеличением рентабельности чистая прибыль растет. «Дядя Дёнер» генерирует прибыль в рамках всех направлений работы и на всей территории присутствия. Чистая прибыль на 30 сентября 2019 г. составила 28,6 млн рублей. Рентабельность кафе — 17%, стритфуд-павильонов — 10%, производства — 9%. Рентабельность сети в Новосибирске — 17,4%, в НСО — 9%, в Новокузнецке — 11,7%.

Финансовая нагрузка ООО «Дядя Дёнер» остается стабильной: отношение долга к выручке в третьем квартале составило 0,34x, долга к EBIT — снизилось до 1,79x.

Блог компании Юнисервис Капитал |Прием заявок на облигации ООО «Ультра» состоится 7 октября

- 04 октября 2019, 11:11

- |

Компания выпустит в обращение 7 тыс. ценных бумаг по номиналу 10 тыс. рублей. Размер купонного дохода составит 15% годовых, с ежемесячной выплатой. Срок обращения облигаций — 3 года. Первичное размещение запланировано в течение ближайшей недели.

Уведомить организатора о своем желании приобрести ценные бумаги «Ультры» вы сможете через специальную форму в понедельник, 7 октября. Сбор предварительных заявок на покупку начнется в 11 часов по московскому времени. Форма станет недоступна, когда весь выпуск будет расписан.

Магнитогорская компания «Ультра» работает по модели вертикально-интегрированной структуры, управляя производством «Белорецкого завода сеток и настилов». Эмитент выполняет функции главного поставщика металлопроката для изготовления металлоизделий строительного профиля, а также основного агента по сбыту готовой продукции.

( Читать дальше )

Блог компании Юнисервис Капитал |Финансовый анализ «ПЮДМ» за 6 мес. 2019 г.

- 04 октября 2019, 08:12

- |

«Первый ювелирный» презентует результаты своей работы: по итогам первого полугодия чистая прибыль составила 13,7 млн руб., рентабельность по чистой прибыли — 23%. Финансовый долг, сформированный преимущественно облигационным займом, остался на уровне первого квартала 2019 г. Долговая нагрузка покрывается основными активами компании оценочной стоимостью 147,4 млн руб.

Ключевые тезисы:

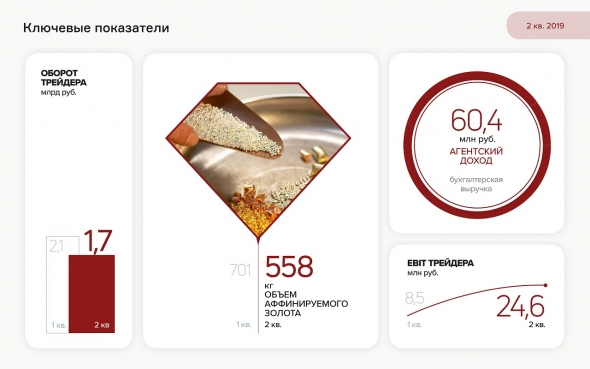

- Оборот трейдера в первом квартале превысил 2 млрд руб., во втором — 1,7 млрд руб. В сравнении с первым полугодием 2018 г. выручка выросла в 3,2 раза.

- За счет роста оборота аффинируемого золота агентский доход ООО «ПЮДМ» вырос на 26% по отношению к 6 мес. 2018 г.

- Показатели рентабельности с 2016 года выросли при существенном увеличении выручки: валовая рентабельность — 83,3%, рентабельность по чистой прибыли — 22,62%, по EBIT — 40,8%.

( Читать дальше )

Блог компании Юнисервис Капитал |Выручка растет: новосибирский завод резки металла отчитался по итогам первого полугодия

- 12 августа 2019, 18:51

- |

Несмотря на непростые рыночные условия, завод наращивает выручку и увеличивает объемы поставок действующим клиентам.

По итогам полугодия выручка завода составила 812 млн руб., рост по отношению к аналогичному периоду прошлого года составил 4%. Основной драйвер роста — увеличение поставок крупным клиентам, с которыми завод сотрудничает на протяжении последних лет. Благодаря оптимизации производственных процессов, валовая прибыль также увеличилась на 10%, а EBIT — на 37% относительно показателей прошлого года.

Во втором квартале финансовый долг предприятия вырос за счет привлечения банковского финансирования для пополнения оборотного капитала. Это негативно сказалось на чистой прибыли компании, которая снизилась относительно первого полугодия 2018 года. Однако по облигационной программе компания получит в августе возмещение части процентных затрат в рамках федеральной программы поддержки МСБ, что отразится на росте прибыли.

( Читать дальше )

Блог компании Юнисервис Капитал |Рост показателей прибыли «Нафтатранс плюс»

- 12 августа 2019, 05:41

- |

Топливная компания нарастила в первом полугодии 2019 г. EBIT на 31%, почти до 70 млн рублей, чистая прибыль выросла более чем в 3 раза и составила 11,8 млн рублей.

Выручка нефтетрейдера незначительно снизилась на 4,3%, до 2,87 млрд рублей, по сравнению с показателем за январь-июнь 2018 г. в связи со снижением оптовых цен на ГСМ относительно первого полугодия 2018 г. При этом валовая прибыль выросла со 120 до 155 млн рублей.

В активах компания существенно нарастила дебиторскую задолженность с 420 до 745 млн рублей. Положительная динамика обеспечена преимущественно отсрочками от поставщиков, величина которых увеличилась на 206 млн рублей. Запасы «Нафтатранс плюс» сохранились на уровне 480 млн рублей. Собственный капитал составил по итогам полугодия 94 млн рублей.

Финансовый долг в отношении первого квартала 2019 г. сократился за счет погашения части овердрафта от «Сбербанка». Средневзвешенная ставка на 30.06.19 составила 10,79%. Долг в выручке не превышает 0,2x, долг к EBIT — 7,9x.

( Читать дальше )

Блог компании Юнисервис Капитал |«Первый ювелирный» увеличил объем переработки золота

- 18 июля 2019, 06:36

- |

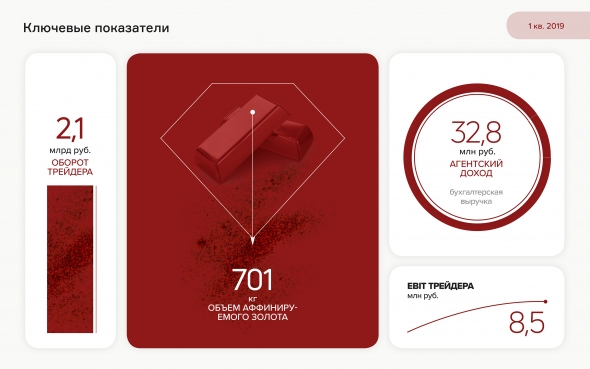

Результаты работы компании в I квартале 2019 г. говорят сами за себя: за счет трехкратного роста объема аффинируемого золота агентский доход увеличился на 23% относительно января-марта 2018 г. Оборот «ПЮДМ» за аналогичный период вырос в 3,7 раза. Обзор показателей представлен в формате традиционного аналитического покрытия.

Ключевые тезисы:

- «Первый ювелирный – драгоценные металлы» («ПЮДМ») занимается скупкой золота, аффинажем и последующей реализацией слитков и гранул.

- В 2017 г. оборот трейдера вырос в 4 раза, в 2018 г. – утроился. В марте 2019 г. компания показала рекордный за весь период работы месячный оборот в 790 млн руб., переработав 263 кг золота.

- Чистая прибыль «ПЮДМ» по итогам 2018 г. составила 16 млн руб. при рентабельности по чистой прибыли в 14%. В I квартале 2019 г. рентабельность снизилась до 9%, чистая прибыль составила 3 млн руб.

- Финансовый долг увеличивается постепенно, на 31.03.19 составляет 117 млн руб. Высокая долговая нагрузка объясняется инвестиционной фазой и колебаниями прибыли «ПЮДМ» в конце 2018 г. При этом все займы покрываются основными активами компании, оценочная стоимость которых – 141 млн руб.

( Читать дальше )

Блог компании Юнисервис Капитал |Ключевые аспекты по результатам оценки бизнеса «Нафтатранс плюс» в I квартале 2019 г.

- 27 июня 2019, 12:43

- |

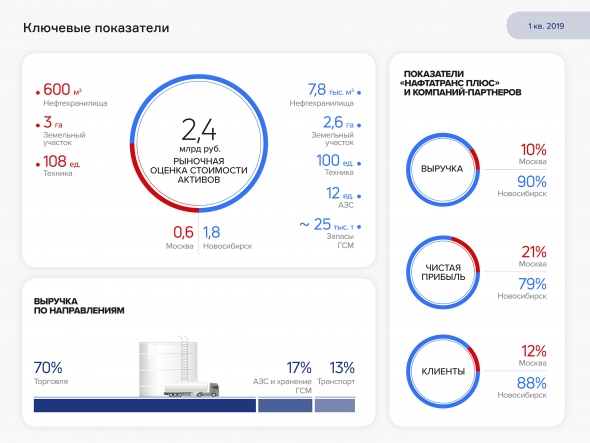

Сильные стороны компаний, работающих в единой операционной цепочке «Нафтатранс плюс» – высокие показатели оборачиваемости задолженности и стабильный рост выручки.

- В силу большой доли заемного капитала в активах финансовое состояние компаний-партнеров нефтетрейдера – удовлетворительное. При этом бизнес устойчиво растет, показатели долговой нагрузки на приемлемом уровне: доля долга в выручке – 18%, отношение долга к EBITDA – 3,2х.

- Текущие долговые обязательства полностью покрываются ликвидными активами, а срок возврата дебиторской задолженности не превышает срока выплаты кредиторам, что снижает риск просрочек платежей.

- Выручка компаний-партнеров «Нафтатранс плюс» по итогам 2018 г. достигла 10 млрд руб., в I квартале 2019 г. – 2,4 млрд руб.

- Благодаря сложившейся конъюнктуре на нефтяном рынке, валовая рентабельность выросла почти до 11%, вслед за ней увеличилась и операционная рентабельность.

- «Нафтатранс плюс» вышел на публичный долговой рынок в 2017 году, разместив коммерческие облигации. В 2019 году компания профинансировала закуп нефтепродуктов за счет биржевых бондов (RU000A100303).

( Читать дальше )

Блог компании Юнисервис Капитал |Аналитическое покрытие сервиса «ТаксовичкоФ» за 1 кв. 2019 г.

- 21 июня 2019, 11:47

- |

Известная в Санкт-Петербурге и Москве служба заказа такси привлекла на долговом рынке 150 млн рублей (RU000A100E70). В сегодняшнем обзоре мы расскажем не только об эмиссии и основных финансовых показателях компаний, работающих под брендом «ТаксовичкоФ», но и приведем комментарии представителя эмитента. Итак, ключевые тезисы:

- Бренд «ТаксовичкоФ» является вторым по узнаваемости среди служб такси в Санкт-Петербурге. Также сервис имеет большую лояльную базу клиентов, которые готовы его рекомендовать.

- Автопарк сервиса «ТаксовичкоФ» формируют 15 тыс. автомобилей, которые выполняют ежемесячно около 570 тыс. поездок.

- В 2018 г. ООО «Транс-Миссия» начало выполнять роль агрегатора, распределяя заказы среди партнерских автопарков.

- Выручка по итогам 2018 г. с учетом водителей-партнеров составила 3,5 млрд руб., EBITDA — 78 млн руб. В 1-м кв. 2019 г. выручка снизилась на 3,6%, до 820 млн руб., EBITDA выросла на 10%, до 11 млн руб. за счет нового подхода к управлению автопарками.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс