Блог им. ValeriyFXClub |Экономика Австралии восстанавливается ударными темпами

- 05 апреля 2022, 10:55

- |

В середине прошлого года Австралия показывала худшие результаты по вакцинации населения среди стран ОЭСР, а затяжные локдауны привели к спаду в экономике. Но все же стране удалось за короткий срок из аутсайдеров выйти в лидеры благодаря принятию программы обязательной вакцинации. Сейчас полностью привитыми являются 94% населения (в возрасте 12+), а 59% прошли ревакцинацию.

Источник изображения: smh.com.au

Высокая степень иммунизации граждан позволила Австралии с легкостью пережить пришествие «омикрона», не было нужды в новых ограничениях на передвижение, а экономика продолжила активное восстановление. Уже в ноябре число вакансий на 44% превысило докризисный уровень, что привело к сокращению безработицы до 4,0% в феврале текущего года. Это самый низкий уровень с 2008 года.

( Читать дальше )

- комментировать

- Комментарии ( 3 )

Блог им. ValeriyFXClub |Горячий рынок труда подпитывает инфляцию в Великобритании

- 31 марта 2022, 10:51

- |

Великобритания первой из G7 отреагировала на инфляцию и перешла к ужесточению денежно-кредитной политики еще в декабре 2021 года. Ключевая ставка за последние четыре месяца трижды повышалась, однако это не остудило рынки, а рост цен оказался рекордным за последние 30 лет.

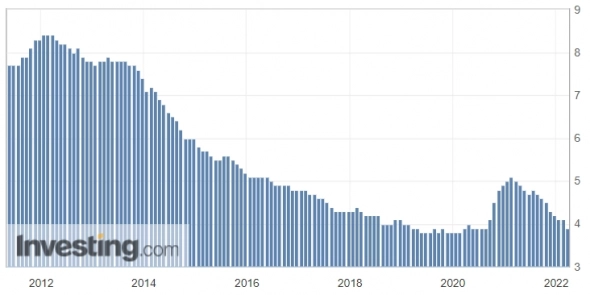

Индекс потребительских цен, % (г/г)

Экономика Великобритании продолжает восстановление после антиковидных ограничений. Так, по итогам четвертого квартала ВВП вырос сильнее прогнозов и достиг 6,6% в годовом исчислении. Правительственная поддержка бизнеса и ужесточение миграционной политики в связи с Brexit позволили удержать безработицу от роста, а теперь показатели и вовсе вернулись к докризисным значениям.

( Читать дальше )

Блог им. ValeriyFXClub |Рост напряженности на рынке энергоносителей

- 29 марта 2022, 11:40

- |

С одной стороны, под угрозой поставки углеводородов из России; с другой, ожидание решения по увеличению добычи сырой нефти странами ОПЕК+ и локдаун в крупнейшем китайском городе Шанхае. Все это привело к значительному росту волатильности и маржинальных требований, а стоимость хеджирования подскочила на 25% — 50%.

Источник изображения: bloomberg.com

Китай продолжает использовать политику Covid Zero, которая в ответ на выявление заболевания в отдельном районе предполагает жесткое ограничение на передвижение с массовым тестированием населения. В этот раз ограничения затронут 10 млн из 25 млн жителей Шанхая. Локдаун в крупнейшем китайском городе неизбежно приведет к снижению потребления энергоресурсов. Аналитическое агентство Rystad Energy оценивает его влияние в 200 тыс. баррелей в сутки.

Еще дополнительные 430 тыс. б/с на мировом рынке могут появиться в мае благодаря решению ОПЕК+, заседание организации запланировано на 31 марта. Не входящие в ОПЕК+ страны, по оценкам альянса, увеличат добычу в 2022 году на 3 млн б/с, при этом мировое потребление вырастет на 4,2 млн б/с. Даже без учета геополитического обострения на нефтяном рынке сохраняется небольшой дефицит, который может быть нивелирован не раньше третьего квартала.

( Читать дальше )

Блог им. ValeriyFXClub |Великобритания: шаг вперед, два назад

- 24 марта 2022, 10:44

- |

Рост инфляции до рекордного за 30 лет уровня смешало карты правительству, которое планировало ввести в апреле самые высокие налоги за всю историю. Потребительские цены в феврале выросли на 6,2% в годовом исчислении, а производственная инфляция подскочила до 9,9%.

Индекс потребительских цен, % (г/г)

Налог на социальное страхование планировали увеличить на 1,25% для работников и работодателей по всей стране, что позволило бы собирать дополнительные £12 млрд в год. Таким образом налоговое бремя для англичан оказалось бы самым тяжелым в послевоенное время. Однако 23 марта министр финансов Риши Сунак объявил о заморозке этих планов в связи с тяжелым экономическим положением граждан.

Помимо этого шага правительство повышает порог налога на заработную плату, с 2024 года снижает базовую ставку подоходного налога, а также сокращает пошлину на газ и дизельное топливо на 5 пенсов за литр до конца текущего года. Для 55-литрового бензобака это выразится в экономии £3 (~388 руб.) при полной заправке.

( Читать дальше )

Блог им. ValeriyFXClub |ФРС не поспевает за инфляцией

- 22 марта 2022, 10:43

- |

ФРС находится в роли догоняющего, из-за чего многие аналитики предрекали повышение ставки в марте на 0,5%. Но этого не произошло из-за боязни регулятора оказать негативное влияние на финансовые рынки. Проблема в том, что незначительное изменение ключевой ставки так же не окажет влияния и на инфляцию. Меньше недели прошло с последнего повышения, а Джером Пауэлл уже высказался за возможное ужесточение более чем на ¼ пункта на последующих заседаниях.

Сначала инфляция была «преходящей», потом ее причиной стали узкие места в поставках, после пришли высокие цены на нефть, а венчает вершину ожидание продовольственного кризиса. Все это плохо увязывается с оценкой ФРС о снижении инфляции в США ниже 3% в 2023 году.

Источник изображения: federalreserve.gov

Цены на бензин в США продолжают устанавливать новые рекорды, что непосредственно отражается на повсеместном росте цен. В связи с этим Международное энергетическое агентство подготовило план по сокращению спроса на нефть. Среди предлагаемых мер фигурирует снижение разрешенной максимальной скорости для автострад, ограничение движения автотранспорта в городах по выходным, отказ от самолетов в пользу поездов и приоритет общественного транспорта над частным. По данным МЭА, принятие ограничений в США и Европе позволит снизить мировой спрос на нефть на 2,7 млн б/с.

( Читать дальше )

Блог им. ValeriyFXClub |ФРС сокращает прогноз по ВВП и повышает ожидание по инфляции

- 17 марта 2022, 10:41

- |

На прошедшей вчера пресс-конференции Джером Пауэлл сделал шаг навстречу признанию собственной ошибки: «у нас была ценовая стабильность в течение длительного времени, и, возможно, мы приняли это как должное». Теперь же регулятор дает сигнал рынку, что готов действовать сообразно изменившимся условиям.

Инфляция в США продолжает расти и в феврале достигла отметки в 7,9%, что вынудило ФРС пересмотреть прогноз на 2022 год с 2,6% в декабре до 4,3%. Это более чем в два раза превышает целевой показатель регулятора. Однако члены комитета полагают, что цикл повышения ставок позволит уже к следующему году получить темпы роста цен ниже 3%.

Источник изображения: federalreserve.gov

Для сдерживания инфляции вчера регулятор поднял ключевую ставку на 0,25%, а к концу года она должна вырасти до 1,9%. При заданном темпе ФРС придется повышать ставку на ¼ пункта на каждом последующем заседании. Ужесточение монетарной политики приведет к повышению ставок по кредитам, а экономика потеряет часть импульса. ФРС закладывает эти обстоятельства в свой прогноз, снижая прогноз по ВВП на 2022 год с 4,0% в декабре до 2,8%.

( Читать дальше )

Блог им. ValeriyFXClub |Банк Японии не поддержит иену

- 15 марта 2022, 10:47

- |

Глобальный энергетический кризис усугубляет проблему мировой инфляции, что вынуждает центральные банки ужесточать денежно-кредитную политику. В конце прошлого года Банк Англии первым из стран G7 повысил ключевую ставку, завтра зеркальная мера ожидается от ФРС США. Повышение ключевой ставки при прочих равных условиях положительно влияет на курс национальной валюты, поскольку замедляется оборот средств, вклады становятся предпочтительнее кредитов, сокращается циркулирующий объем денежной массы. Охлаждение экономики способствует снижению инфляционного давления.

Инфляция в Штатах побила 40-летний рекорд и приблизилась к 8% по итогам февраля. Однако высокая стоимость энергоресурсов и дорожающая сельскохозяйственная продукция предвещают дальнейший рост цен. Ряд экспертов полагают, что ФРС будет вынуждена повысить ключевую ставку сразу на два пункта (0,5%).

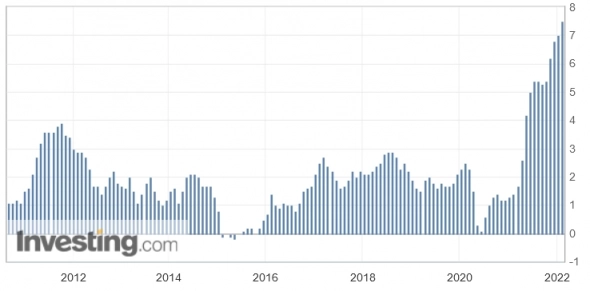

Изменение ключевой ставки ФРС, %

( Читать дальше )

Блог им. ValeriyFXClub |Мир на пороге энергетического кризиса: нефть по $240

- 10 марта 2022, 10:36

- |

Сейчас каждый политический шаг вызывает серьезные волнения на нефтяном рынке, поскольку неопределенность повышает риски нового энергетического кризиса. По оценкам Rystad Energy, массовый запрет российской нефти спровоцирует рост цен до $240 за баррель в течение нескольких месяцев и приведет к риску стагфляции в странах ЕС и даже США. Это вынуждает Запад искать альтернативу российской нефти.

В 2018 году Иран вновь отключили от SWIFT, а США пригрозили санкциями странам-импортерам иранской нефти, призвав закупаться в Саудовской Аравии. В результате добыча в Иране с более чем 2 млн баррелей в сутки за несколько лет рухнула до 600 тыс. б/с. Теперь США пошли на попятную, реанимируя переговоры по иранской ядерной сделке. Аналогичная ситуация происходит вокруг Венесуэлы, имеющей самые большие доказанные запасы сырой нефти в мире. После многолетнего санкционного прессинга и блокировки золотовалютных резервов впервые за несколько лет американская делегация посетила Венесуэлу.

Для политической карьеры Джо Байдена крайне важно изыскать способы снижения нефтяных цен, которые приводят к значительному росту инфляции в США. Сегодня выйдут данные за февраль, ряд экспертов прогнозирует показатель выше 8%.

( Читать дальше )

Блог им. ValeriyFXClub |Геополитическая напряженность смешала карты ЕЦБ

- 03 марта 2022, 10:44

- |

Инфляция в еврозоне обновила исторический рекорд – при прогнозе в 5,3% фактический показатель достиг 5,8%. Вице-президент ЕЦБ Луис де Гиндос охарактеризовал ее «неприятным сюрпризом» и предрек дальнейший рост цен.

Инфляция в еврозоне, % (г/г)

Основная причина – удорожание энергоносителей, которые в феврале для ЕС выросли на рекордные 31,7%. Продукты питания также подскочили в цене на 6,1%. Среди входящих в союз стран наибольшая инфляция зафиксирована в Литве (13,9%), а наименьшая – во Франции (4,1%). В марте прогнозируется рост индекса потребительских цен выше 6% для еврозоны.

При этом в Европе разделились мнения о том, как ЕЦБ должен реагировать на рост цен. Исходя из экономической теории, для охлаждения экономики и снижения инфляции необходим подъем ключевой ставки: кредиты станут дороже, оборот денег замедлится, а рост цен остановится. Проблема в том, что в текущих реалиях подъем ставки грозит снижением экономического роста, рецессией и даже стагфляцией. Уже сейчас темпы прироста ВВП далеки от оптимистичных.

( Читать дальше )

Блог им. ValeriyFXClub |ФРС не поспевает за экономикой

- 01 марта 2022, 11:00

- |

Долгое время ФРС не признавала инфляцию реальной проблемой, называя рост цен «временным явлением». Эта ошибка приведет к следующим неоптимальным решениям, известным как «множественное равновесие» — считает профессор Уортонской школы Пенсильванского университета Мохаммед А. Эль-Эриан.

Несмотря на рост инфляции до 7,5%, ФРС продолжает программу покупки облигаций. Это сильнее надувает пузырь и грозит серьезным коллапсом при резком переходе к монетарному ужесточению. Эль-Эриан считает, что регулятор упустил время, когда посадку можно было осуществить мягко. Текущие внешнеэкономические факторы подтолкнули цены на нефть к отметке в $100 за баррель, что обещает затяжной рост инфляции как в США, так и во всем мире.

Инфляция в США, % (г/г)

Ситуацию могло бы сгладить увеличение добычи странами-участницами ОПЕК+: завтра состоится плановое заседание, на котором будет рассмотрено повышение на 400 тыс. баррелей в сутки с апреля. Однако в большей степени цены на энергоресурсы сейчас зависят от геополитической обстановки, нежели от соотношения спроса и предложения.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс