Блог им. Video |Для «быков» цены на нефть выше 65 долларов приемлемы

- 13 мая 2015, 08:49

- |

На вчерашних торгах индекс ММВБ потерял в весе 0,23% из-за укрепления рубля. Биржевые быки и медведи вошли в клинч. Очевидно, что для первых приемлемы нефтяные цены выше 65 долларов (Brent). Мы видим микродвижения индекса ММВБ вниз, но пока он находится выше уровня 1650 пунктов говорить о коррекции к росту смешно. Для того чтобы индекс ММВБ «поехал» вниз должны пройти плохие новости по «индексообразующим» акциям (Газпром Сбербанк, ЛУКОЙЛ). А что мы видим на практике? Негатив есть исключительно по акциям Сургутнефтегаза, но при этом вес обыкновенных акций Сургутнефтегаза в индексе ММВБ составляет 3,95%, а привилегированных 2,63%.

Правда у «быков» не хватает силенок пробить сопротивление 1730 пунктов и забросить индекс ММВБ на отметку 1750 пунктов.

По информации СМИ, Сургутнефтегаз может выкупить 19,5% акций Роснефти. Новость по Сургутнефтегазу обсуждается с прошлого года, особенно после введения санкций. Судя по закрытости Сургутнефтегаза нельзя исключать того, что она может и реализоваться. Ранее Сургутнефтегаз уже выполнял подобные операции. К примеру, покупку телеканала Рен ТВ в 2005 году, который в дальнейшем был продан банку Россия. Для бюджета такая покупка позитивна – не надо будет оказывать помощь Роснефти, для акционеров не очень позитивна. Многие акционеры покупали акции этой компании из-за большой валютной подушки (как страховку от девальвации рубля).

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Блог им. Video |Жаль, что фермы, которые поддерживают экономику, почти сгнили

- 12 мая 2015, 15:39

- |

Об экономике и о ситуации на ФР. Кстати, макс по Норникелю сегодня 10790, что подчти совпадает с 10800

Блог им. Video |Тигру не докладывают мяса, «быкам» не дают заработать

- 28 апреля 2015, 08:43

- |

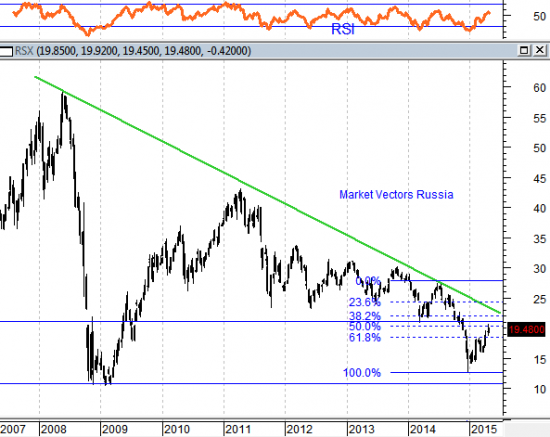

На вчерашних торгах индексы показали понижательную динамику, а могли бы показать и «слабоповышательную». Сути дела это не меняет – рынок буксует на месте. В зоопарке тигру не докладывают мяса, на бирже «быкам» не дают заработать в преддверии майской коррекции. График индекса крупнейшего российского фонда Market Vectors Russia достиг в апреле минимальных значений прошлого года. Сильное сопротивление. При самом оптимистичном раскладе для дальнейшего движения наверх нужна коррекция. Коррекцию к снижению 2014 года (50%) «быки» отработали успешно — "съемки окончены, всем спасибо".

А что будет с ценами на нефть? Боюсь, что ничего хорошего. После того как они достигнут отметки 68,5 долларов (65,8 мы уже видели) начнется снижение в лучшем случае в район 55 долларов а то и до 50 долларов. Эксперты утверждают, что в июне или в июле мировой спрос и предложение нефти сбалансируются. Финансовые и товарные рынки всегда двигаются на опережении событий. Нефтяные котировки росли на опережении того момента, когда поставки нефти и спрос будут сбалансированы, а по факту события будет фиксация прибыли по «длинным позициям». Поэтому, на рынке нефтяных биржевых фондов наблюдается отток средств инвесторов.

( Читать дальше )

Блог им. Video |Взрыв в Харькове несет негатив для фондового рынка

- 23 февраля 2015, 20:26

- |

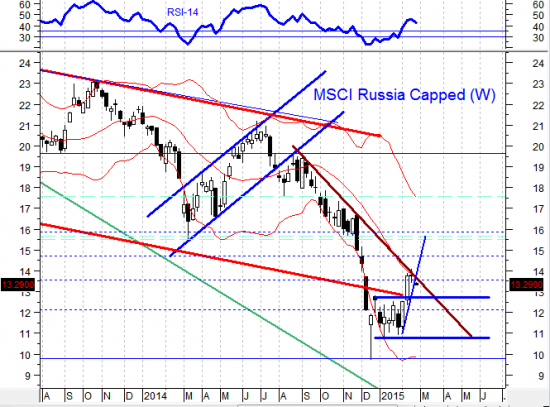

Ждем открытия со снижением валютных фондовых индексов на 3%. В пятницу международное рейтинговое агентство Moody 's Investors Service снизила свою оценку суверенного долга России. Будет неправильно сказать, что большинство трейдеров застигнуты врасплох снижением рынка. У нас в последнее время срок жизни повышающихся и понижающихся трендов составляет месяц – полтора месяца. Нынешний повышательный тренд продолжается полтора месяца с 5 января. Какое событие запустит механизм коррекции не так важно. Важно, что у рынка нет свежих идей, а индекс MSCI Russia Capped вплотную подошел к сентябрьскому нисходящему тренду.

Была идея покупки акций на отскок нефтяных котировок, но она себя исчерпала со временем. Была идея бегства от девальвирующегося рубля, но и эти покупки сошли на нет. В результате мы увидели коррекцию в защитных акциях Сургутнефтегаза и Норильского Никеля, которые за неделю просели на 6%. С начала года котировки крупнейшего российского фонда Market Vectors Russia выросли на 22%. У нас начинается бычий рынок? В таком случае, почему индекс развивающихся стран MSCI Emerging Markets (EEM) до сих пор находится в «медвежьей» зоне (ниже двухсотдневной средней)? Не созрели наши валютные индексы до бычьего рынка – надо ждать середины года когда экономика России адаптируется к санкциям Запада, а нефтяные цены закрепятся выше отметки $62.

( Читать дальше )

Блог им. Video |Ставим иголки, где помягче

- 19 октября 2014, 18:46

- |

Вот говорят кризис-шмызис, посетил сейчас салон Рено (на Осенней улице в Москве). Народу в салоне много. Кто- то конечно скажет, что это Последний день Помпеи, последний глоток воздуха перед смертью, но я говорю о фактах – народ активно хлопает дверцами новых Логагов, Сандеро и заслуженного Дастера. Рядом стоит Renault Clio RS, но его народ не смотрит. Западная сборка (в отличие от Логана, Мегана, Сандеро и Дастерf), а Запад вызывает у народа отвращение. Чем, меньше Запада, тем лучше! Западная сборка это для ВИ-2, Перденщикова, Кукаревича и подобных…

( Читать дальше )

Блог им. Video |С территории Украины еще долго будут перелетать дохлые информационные кошки

- 30 сентября 2014, 08:32

- |

На вчерашних торгах отечественные индексы показали понижательную динамику. Индекс ММВБ по-прежнему находится в боковом коридоре 1380 – 1500 пунктов. Пока рубль падает, фондовый рынок не интересен, а падает рубль вместе с другими сырьевыми валютами. К примеру, вчера бразильский реал упал до почти шестилетнего минимума, кстати, бразильский фондовый индекс Bovespa также упал на 4,5%. Причина снижения бразильских активов – повышенная нервозность инвесторов перед предстоявшими в воскресенье выборами, но эта нервозность накладывается на снизившиеся цены на сырье. Цикл снижения сырьевого индекс DBC продолжается три месяца – чем сильнее доллар США, тем хуже жить экспортерам сырьевых товаров.

Наш рынок находится в ожидании отмены санкций. По-моему, надежды на то, что в ближайшее время санкции против России будут смягчены, абсолютно не оправданы. Санкции водились с определенной целью, и она не выполнена. Не случайно в воскресенье появились новые «свидетельства» того, что Россия якобы осуществляет прямое военное вмешательство на востоке Украины. Свидетельства в виде показаний украинских пленных, которых якобы взяли в плен российские десантники. В четвертом квартале индекс ММВБ вырастет в район 1500 – 1520 пунктов, но сначала дождемся итогов выборов в Раду Украины.

( Читать дальше )

Блог им. Video |Время больших побед и огромного энтузиазма

- 25 сентября 2014, 17:45

- |

Сегодня индекс ММВБ торгуется на положительной территории (+0,6%). Впереди у индекса ММВБ светлая дорога наверх. Последние месяцы это время больших побед и большого энтузиазма в России. Сначала дипломатическая победа в Сирии, потом блестящее проведение Олимпиады, затем Крым. Большой подъем патриотических настроений. Фондовый рынок пока не заразился этим энтузиазмом, но в четвертом квартале все изменится. Ждем в конце года индекс ММВБ в районе 1500 – 1520 пунктов. Как сегодня складывались торги – вышла новость, что Председатель совета директоров ОАО «АФК Система» Владимир Евтушенков останется под домашним арестом до 16 ноября, рынок снизился на 0,2%, затем «быки» отыграли назад это снижение. Если бы не ожидание частичной отмены санкций 30 сентября, индекс ММВБ был бы сейчас в районе 1400 пунктов, а сейчас он в районе 1450 пунктов. Российские политики и предприниматели говорят, что санкции Запада это «булавочные уколы» для экономики, но при этом крупные компании: Роснефть, Новатэк, РЖД, Аэрофлот, Трансаэро, просят помощи.

( Читать дальше )

Блог им. Video |Пока обломки самолета выступают в роли заложников

- 10 сентября 2014, 16:10

- |

( Читать дальше )

Блог им. Video |Учимся работать на рынке в полувоенной ситуации

- 09 сентября 2014, 08:46

- |

Наверное, биржевые быки хотели бы принять пачку таблеток «озверина» и погонять медведей как Кот Леопольд гонял наглых мышей в известном мультфильме, но ситуация на Украине не позволяет это сделать. Заключенное временное перемирие это далеко не мир, да и соблюдается ли перемирие? Пока мы видим, что обе стороны конфликта яростно обвиняют друг друга в нарушении перемирия, заключенного в прошлую пятницу в Минске. Рынок может расти и в такой ситуации, но не должно быть угрозы ввода новых санкций против России. Пока такие угрозы есть, особенно со стороны США. Новые же санкции Евросоюза включают запрет на кредитование и финансирование из государств ЕС крупных российских компаний, среди которых «Роснефть», и «Газпром нефть». Конфликт на Украине это всерьез и надолго. Учимся работать на рынке в полувоенной ситуации. Администрация США потерпела политическое поражение в Ираке, Афганистане, Ливии и независимая политика, которую проводит Владимир Путин ей как гость в горле. Теперь пытаются отыграться на России, натыкав вблизи ее границ ракеты. Очередные выборы президента США состоятся 8 ноября 2016 года и после них ситуация может измениться в лучшую сторону, а пока «перегрузка» отношений вместо «перезагрузки».

( Читать дальше )

Блог им. Video |Один на один с украинскими проблемами

- 22 июля 2014, 08:54

- |

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс