Обзор экономики и фондового рынка на 24 февраля 2025 демонстрирует разнообразные тренды и факторы, влияющие на динамику рынков. Российский рынок акций обосновался в пределах 3250–3300 пунктов, и на него оказали влияние как внутренние, так и международные события. В отдельности стоит отметить, что встреча представителей России и США в Саудовской Аравии привлекла активное внимание, и обе стороны оценили ее результаты как крайне позитивные. Однако конкретных решений в результате этой встречи принято не было.

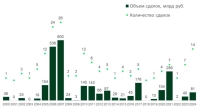

Динамика индекса МосБиржи

На протяжении недели рынок оставался в формате бокового движения, что указывает на отсутствие достаточных катализаторов для нового роста. Несмотря на попытки коррекции после встречи высокопоставленных делегаций, поток положительных новостей не позволил этому процессу развиться. Однако, как отметили эксперты, для нового раунда роста необходима более значимая встреча глав государств, которая может привести к подписанию важных соглашений.

Важно отметить, что индекс МосБиржи на этой неделе показал рост на 3,09%, достигнув отметки 3283,29 пунктов.

Авто-репост. Читать в блоге >>>