💸 Хендерсон объявил финальные дивиденды за 2024 год

Дивиденды на 1 акцию: 20 руб.

Дивидендная доходность: 3,3%

Дата отсечки: 30 мая 2025 года

Ранее компания уже выплатила 18 руб. за 1 пол. 2024 года.

Мой последний обзор Хендерсона был тут: t.me/Vlad_pro_dengi/1383

В нем я ждал 23,81 руб. дивидендов за 2 пол. 2024 года. В итоге будет несколько меньше.

❗️Главный вопрос по Хендерсону — какими будут темпы роста у компании в 2025 году. Пока год начали бодро — за первые 3 мес. темпы роста выручки = +18,6% г/г.

6 прибылей 2025 года при таких темпах роста — адекватная оценка. При этом, в секторе ритейла при сопоставимых темпах роста есть компании дешевле.

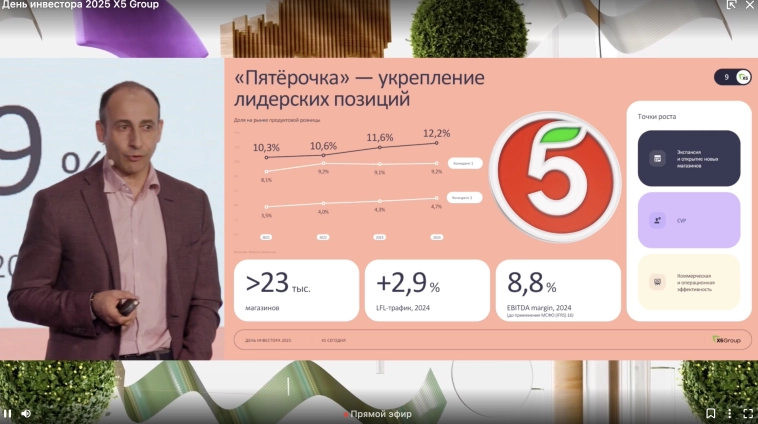

X5 дешевле: t.me/Vlad_pro_dengi/1575

Лента тоже дешевле: t.me/Vlad_pro_dengi/1569

По ссылкам — мои свежие обзоры обеих компаний.

Подпишитесь на мой канал, чтобы читать качественную аналитику по российскому рынку!

Авто-репост. Читать в блоге >>>