Блог им. VladProDengi |Обзор отчета Татнефти за 2023 год. Почему акции упали?

- 18 марта 2024, 12:47

- |

✔️ Выручка = 1 589 млрд руб. (за 1 п. = 624 млрд руб.; за 2 п. = 965 млрд руб.)

Это рекордная выручка, в 2022 году она была 1 427 млрд руб., в 2021 = 1 205 млрд руб., НО есть причина — Татнефть усилила активность в трейдинге нефтью, и увеличила закупки нефти и нефтепродуктов для перепродажи со 135 до 310 млрд руб. Реальная операционная выручка находится на уровне с 2022 годом и составляет около 1 280 – 1 290 млрд руб.

✔️ Операционная прибыль = 356,6 млрд руб. (за 1 п. = 157,4 млрд руб.; за 2 п. = 199,2 млрд руб.)

✔️❌ Чистая прибыль = 287,9 млрд руб. (за 1 п. = 147,8 млрд руб.; за 2 п. = 140,1 млрд руб.)

Обращаю ваше внимание, что во 2-м полугодии операционная прибыль выше, а чистая ниже — дело в том, что в 1-м полугодии Татнефть получила больше 44 млрд руб. разовых доходов, во 2-м полугодии, напротив, 17 млрд руб. разовых расходов. Наиболее показательна именно операционная прибыль.

❗️Прогноз на 2024 год

( Читать дальше )

- комментировать

- Комментарии ( 2 )

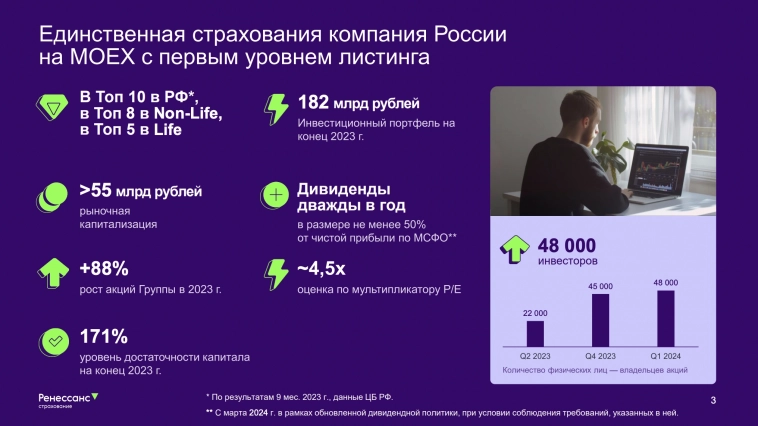

Блог им. VladProDengi |Отчет Ренессанс-Страхования в норме, НО рынок расстроился из-за дивидендов. Что делать с акциями?

- 12 марта 2024, 17:40

- |

Компания опубликовала итоговый отчет за 2023 год.

✔️ Страховые премии (выручка) = 123,4 млрд руб. (1-е полугодие = 52,9 млрд руб.; 2-е полугодие = 70,5 млрд руб.), по итогам 2022 года было 105,3 млрд руб., т.е. темпы роста +17%

✔️ Чистая прибыль = 10,3 млрд руб. (1-е полугодие = 7 млрд руб., 2-е полугодие = 3,3 млрд руб.)

Отмечу, что чистую прибыль 1-го полугодия исказили разовые доходы — 2,7 млрд руб. от курсовых разниц и еще 6,4 млрд руб. от переоценки финансовых активов, по-хорошему, за 1-е полугодие без этих доходов мог быть даже убыток.

Второе полугодие, напротив, лучше первого — в реальном выражении. Курсовые разницы дали доход всего 0,6 млрд руб., еще и была отрицательная переоценка по финансовым активам на 1,4 млрд руб.

Т.е. скорректированная чистая прибыль за 2-е полугодие — около 4,1 млрд руб.

Более того, операционный результат страхового бизнеса за 2-е полугодие вернулся в положительную зону = +4,4 млрд руб. против -0,3 млрд руб. в 1-м полугодии.

( Читать дальше )

Блог им. VladProDengi |Алроса — новостной фон по компании тьма, НО цифры в отчете неплохие! Чему верить?

- 29 февраля 2024, 15:44

- |

Финансовые результаты Алросы за 2023 год

✔️ Выручка от продаж = 322,6 млрд руб. (в 2022 – 295,4 млрд руб., в 2021 — 327 млрд руб., в 2020 – 217,1 млрд руб.)

Это очень высокие цифры, выручка больше была только в 2021 году. При этом, в 2023 году не продавали алмазы 2 месяца из 12 (Индия приостанавливала поставки с 15 октября по 15 декабря).

Это значит, что снижение цен на алмазы компенсировано ростом курса доллара. Объемы остались неизменными.

✔️ Чистая прибыль = 85,1 млрд руб. (в 2022 – 100,4, но около 30 из них – от разовых факторов, в 2021 – 91 млрд руб.)

Я напомню, что акции в 2021 году при той же выручке и прибыли, которая всего на 6 млрд руб. больше текущей, стоили на 70% дороже.

❌ Свободный денежный поток (FCF) = 2,2 млрд руб. (вот тут показатель низкий, дело в двух вещах, во-первых, 2 месяца поработали на склад и увеличили запасы алмазов на 45,4 млрд руб., и, во-вторых, увеличили CAPEX до 63,7 млрд руб., в 2017-2021 он ни разу не превышал 28 млрд руб., в 2022 году – 40,9 млрд руб.), это инвестиции в шахту «Мир».

( Читать дальше )

Блог им. VladProDengi |Сбербанк отчитался за 2023 год. Теперь мы знаем дивиденды!

- 28 февраля 2024, 16:28

- |

Финансовые результаты Сбербанка за 2023 год

• Чистые процентные доходы = 2 565 млрд руб. (в 2022 – 1 875 млрд руб., в 2021 — 1 802 млрд руб.)

• Чистые комиссионные доходы = 764 млрд руб. (в 2022 – 699 млрд руб., в 2021 — 617 млрд руб.)

• Чистая прибыль = 1 512 млрд руб. (абсолютный рекорд, прошлый рекорд был в 2021 году = 1 251 млрд руб.)

Г. Греф сегодня вновь подтвердил, что Сбер перебьет в 2024 году прибыль 2023 года. Я ему верю и жду сильного второго полугодия.

➡️ Мои прогнозы по Сберу на 2024 год:

• Чистые комиссионные доходы = 835 млрд руб.

• Чистые процентные доходы = 2 949 млрд руб.

• Расходы на персонал и общие расходы = 1 176 млрд руб.

• Чистая прибыль = 1 541 млрд руб.

💸 Дивиденды

Г. Греф на конференции по итогам отчета подтвердил, что Сбер намерен выплатить дивидендами 50% прибыли. Рынок даже успел чуть расстроиться, что не больше, но потом вновь пришел в себя.

( Читать дальше )

Блог им. VladProDengi |Ростелеком отчитался за 2023 год — все в порядке!

- 26 февраля 2024, 21:15

- |

Результаты почти идеально попали в мой прогноз по компании: t.me/Vlad_pro_dengi/758

ℹ️ Финансовые результаты

✔️ Выручка за 2023 год = 707,8 млрд руб. (мой прогноз 664,7 млрд руб.), выполнили цель, которую ставили на 2025 год

Отмечаю хороший рост по двум главным сегментам бизнеса — мобильной связи (с 208 до 235 млрд руб.) и цифровым сервисам (со 122 до 156 млрд руб.).

✔️ Операционная прибыль за 2023 год = 119,3 млрд руб. (в 2022 году — 96,2 млрд руб.)

✔️ Чистая прибыль за 2023 год = 42,3 млрд руб. (в 2022 году — 35,2 млрд руб., мой прогноз был 43,5 млрд руб.)

Чистая прибыль за 4 кв. 2023 года = 1,8 млрд руб. (это нормально! я писал о том, что 4-й квартал Ростелеком последние 3 года работает в ноль, в 2020 году – убыток 2,8 млрд руб., в 2021 году убыток 1,5 млрд руб., в 2022 году прибыль 1,4 млрд руб.)

❗️ Отмечу высокие финансовые расходы в 4-м квартале — 15,6 млрд руб., в то время как за первое полугодие было 32 млрд руб. Это эффект высоких ставок.

( Читать дальше )

Блог им. VladProDengi |ВТБ опубликовал слабый отчет за 4 кв. 2023 года. Что делать с акциями?

- 21 февраля 2024, 02:27

- |

Причина — премии себе, а не высокая ставка. Раскладываю все по полочкам в своей статье, переходите и читайте.

Мой свежий состав портфеля на 31 января вот тут (ВТБ в нем нет, но есть 3 других банка)

Мой свежий состав портфеля на 31 января вот тут (ВТБ в нем нет, но есть 3 других банка)ℹ️ Финансовые результаты

✔️ Прибыль за 2023 год = 432,2 млрд руб., рекордная для компании

При этом, стоит отметить, что часть этой прибыли ВТБ – разовая, например, банк получил 132,9 млрд руб. от операций с иностранной валютой и драгоценными металлами.

По моим расчетам около 268 млрд руб. прибыли ВТБ за 2023 год получено от процентных и комиссионных доходов, это около 22 млрд руб. в месяц.

❌ Прибыль за 4 кв. 2023 года = 56,3 млрд руб. (это мало, за 3-й квартал, который был чистый, без временных доходов, банк заработал 86,1 млрд руб. чистой прибыли)

Мне стало интересно, почему так, и я предположил, что роль сыграла высокая ставка, которая замедлила темпы кредитования и увеличила резервы, НО нет.

✔️ Чистые процентные доходы за 4 кв. = 190,6 млрд руб. (за 3 кв. — 197,9 млрд руб.), снижение есть, но незначительное

( Читать дальше )

Блог им. VladProDengi |Роснефть ПЛОХО отчиталась за 2023 год. Что делать с акциями?

- 19 февраля 2024, 23:21

- |

ℹ️ Финансовые результаты

Выручка за 2023 год = 9 163 млрд руб. (мой прогноз 9 345 млрд руб.)

Выручка за 4 кв. 2023 года = 2 551 млрд руб.

Прибыль за 2023 год = 1 267 млрд руб.

Прибыль за 4 кв. 2023 года = 196 млрд руб. (мало! мой прогноз 396 млрд руб.)

И выручка, и прибыль – хуже моих прогнозов. Выручка – несущественно, прибыль – значительно.

Были слухи о некоторых разовых списаниях, которые повлияли на размер прибыли. Из отчета (Роснефть дает очень куцые данные и детально не раскрывает расходы) мне о них понять сложно. Я поверю слухам о разовых списаниях, так как не понимаю, как прибыль может быть настолько ниже, по сравнению с тем же 1-м полугодием, при том, что баррель нефти в рублях стоил 6 339 в 4-м квартале, при цене в 1-м полугодии на уровне 4 446 руб.

Я обновил свою модель по компании и прогнозы по прибыли и дивидендам, исходя из цены Urals в рублях — на 2024 год при средней цене Urals в рублях = 6 000 руб. за баррель, мои прогнозы по Роснефти таковы:

( Читать дальше )

Блог им. VladProDengi |Отчет Новатэка неплохой, а акции распродают. Почему?

- 10 февраля 2024, 14:41

- |

Финансовые результаты

• Чистая прибыль Новатэка за 2023 год = 463 млрд руб. (я прогнозировал меньше – 373 млрд руб.)

Частично причина в ряде временных переменных — курсовые разницы принесли 33,6 млрд руб. за 2-е полугодие (за год 190,5 млрд руб.); прочие операционные прибыли – 52 млрд руб. (их не учитывал в оценке), но также сыграли роль 2 важных фактора

1) Доля в прибыли совместных предприятий (Ямал-СПГ, Арктикгаз, Нортгаз, Арктик СПГ-2) составила 118,9 млрд руб за 2-е полугодие 2023 года; да, по году там минус -11,3 млрд руб., НО 2-е полугодие показывает, что при тех же объемах Новатэк может получать с них 250 млрд руб. прибыли в год. А объемы могут вырасти в связи с покупкой доли в Сахалин-2 и запуском Арктик СПГ-2.

2) Высокая маржа переработки нефти во 2-м полугодии (думаю, что не учел ее влияние).

Я доработал модель, чтобы она учитывала еще и цену на нефть в рублях. Мой оптимистичный прогноз по чистой прибыли в 2024 году был = 475 млрд руб., повышаю его до 532,4 млрд руб.

( Читать дальше )

Блог им. VladProDengi |ММК опубликовал сильную отчетность за 2023 год. Какие будут дивиденды?

- 06 февраля 2024, 11:08

- |

☄️ ММК выпустил сильный отчет за 2023 год

Лучше моих ожиданий и ожиданий рынка

Финансовые показатели

✔️ Чистая прибыль ММК за 2023 год = 118,4 млрд руб. (за 2-е полугодие = 66,7 млрд руб.), мой прогноз по году – 97,7 млрд руб., причем прибыль «чистая», курсовых разниц всего +5 млрд руб.

❌ FCF (Free Cash Flow) = 30,7 млрд руб. (вот это немного, и с учетом того, что FCF в дивидендной политике определен как база для дивидендов, может смущать инвесторов)

💸 Дивиденды

Рынок видно немного расстроился, что сегодня не объявили дивиденды. Обычно ММК публиковал годовой отчет и объявлял о дивидендах в один день, но сейчас повременил. Я считаю, что подождут окончания разбирательства с ФАС и после дадут рекомендацию, мой прогноз – март-апрель. Заседание суда с ФАС у них 12 февраля.

По примеру Северстали видим, что завершенное разбирательство с ФАС – путь к дивидендам.

Вот 3 сценария, сколько может заплатить ММК дивидендами за 2023 год:

( Читать дальше )

Блог им. VladProDengi |Огненный отчет Башнефти! Что тогда покажут Роснефть и Лукойл?

- 29 ноября 2023, 22:26

- |

🔥 Башнефть опубликовала шикарный отчет за 9 месяцев

Я прогнозировал 42 млрд руб. за 3-й квартал, но это оказался крайне консервативный прогноз — компания заработала 75,1 млрд руб. чистой прибыли за 3-й квартал. Почти столько же, сколько за 1 и 2 кварталы вместе взятые.

Таким образом, прибыль Башнефти = 151,8 млрд руб. за 9 месяцев (!)

Это уже 214 руб. дивидендами при выплате 25% чистой прибыли. На привилегированную акцию такая доходность выглядит интересной (уже 12,2%).

Дальше будет хуже, но спекулятивно здесь есть потенциал роста около 20%. Конечно, такую прибыль широкий рынок не закладывал.

Очень интересно, какие цифры покажут Роснефть и Лукойл. Ждем.

Мою модель по Башнефти вы можете найти вот тут, за цели можно взять лучший сценарий 2024 года: t.me/Vlad_pro_dengi/580

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс