Блог им. VladProDengi |Транснефть выплатит дивидендами 177,2 руб. на 1 акцию. Рынок не доволен, почему?

- 20 июня 2024, 23:10

- |

Доходность от текущей цены составляет 11,3%

Я прогнозировал от 180 до 205 руб., дали чуть ниже, чем ждал рынок (и инвесторы расстроились), но, на мой взгляд, это хорошая и, что важно, — повторяемая доходность.

Первый квартал 2024 у Транснефти отличный (мой обзор тут): t.me/Vlad_pro_dengi/973

Дальше я жду, что динамика расходов будет догонять рост выручки, и прибыль во 2-4 кварталах будет ниже. В 1-м квартале 91,9 млрд руб. (!), в среднем в следующие 3 квартала мой прогноз около 71 млрд руб. прибыли в каждом.

✔️ Итоговая прибыль по 2024 году = 305,4 млрд руб.

📈 Справедливая цена

Сейчас компания стоит 3,7 потенциальных прибыли с учетом обыкновенных акций при историческом значении 5-5,5. При прибыли в 305,4 млрд руб. справедливая цена акций Транснефти составляет 2 317 руб. за штуку (по P/E = 5,5).

В кейсе Транснефти важны:

• объемы прокачки нефти (Россия сейчас снижает добычу нефти, соответственно, объемы прокачки будут тоже снижаться);

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 11 )

Блог им. VladProDengi |Несколько мыслей по коррекции на российском рынке

- 19 июня 2024, 15:39

- |

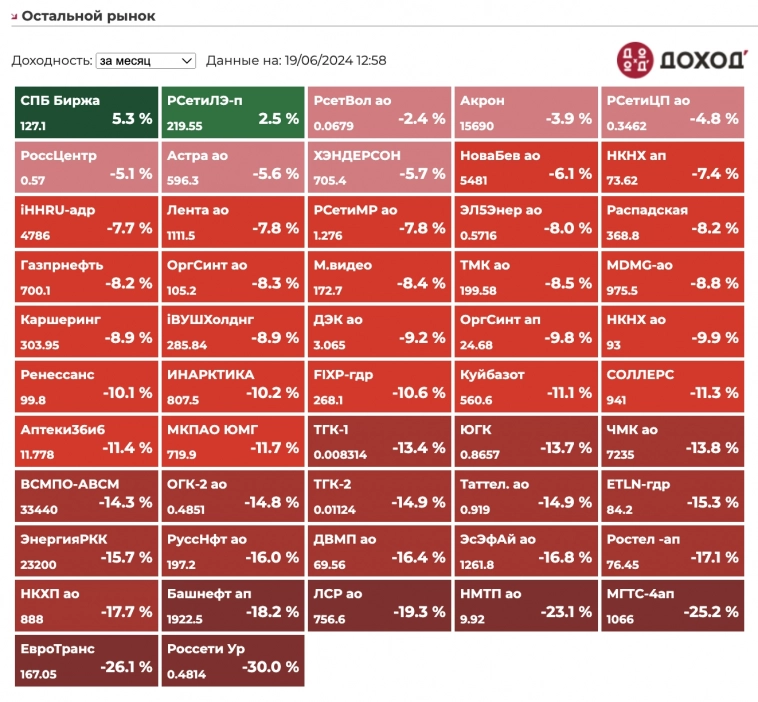

Рынок в последний месяц серьезно скорректировался. Вот 2 картинки с доходностью акций 1 и 2 эшелона за месяц — посмотрите, насколько сильно.

( Читать дальше )

Блог им. VladProDengi |Обзор Мать и дитя — отличная компания, НО недооценки нет

- 19 июня 2024, 00:48

- |

Мать и Дитя — сеть из 55 частных медицинских учреждений России (госпиталей и клиник).

Компания завершила переезд с Кипра в Россию.

Финансовые результаты Мать и Дитя

✔️ Выручка, в млрд руб.

2017 = 13,8

2018 = 14,9

2019 = 16,2

2020 = 19,1

2021 = 25,2

2022 = 25,2

2023 = 27,6

Средний темп роста выручки за эти годы 12,76%.

✔️ Выручка за 1 квартал 2024 = 7,7 млрд руб. (относительно 1-го квартала 2023 – рост выручки составляет 23,2%)

Я закладываю в модель темпы роста выручки около 15% далее. В 2024 году Мать и дитя планирует запустить 9 амбулаторных клиник в Москве и области, Липецке, Челябинске, Хабаровске, Калининграде и Сургуте.

Главные проекты компании — строительство 2 госпиталей — в медицинском кластере Лапино и Домодедово, сроки запуска – 2025-2026 годы. Там большой CAPEX = 8,8 млрд руб., но и отдача должна быть существенная.

Сейчас госпитали в Москве дают 50% всей выручки группы (это 2 госпиталя и кластер в «Лапино» из 3 учреждений).

( Читать дальше )

Блог им. VladProDengi |Обзор Henderson — продолжится ли рост?

- 17 июня 2024, 18:07

- |

Henderson – российский ритейлер мужской одежды, владеющий 160 магазинами в России.

Разбираю для вас отчет за 2023 год и предварительные результаты за 5 месяцев 2024 года.

➡️ Финансовые результаты за 2023 год

Выручка = 16,8 млрд руб. (в 2021 = 9,5 млрд руб., в 2022 = 12,4 млрд руб.)

Чистая прибыль = 2,4 млрд(в 2021 = 0,5 млрд руб., в 2022 = 1,8 млрд руб.)

Henderson ежемесячно публикует данные о выручке и ряде операционных показателей, компания уже дала результаты за первые 5 месяцев 2024 года.

Выручка за 5 мес. 2024 = 7,4 млрд руб. (на 30% больше, чем за 5 мес. 2023 года)

Рост выручки идет за счет переоткрытия магазинов Henderson в новом формате (с увеличением площади, изменением дизайна). Сейчас у компании 160 салонов (47% в новом формате), среднесрочный план компании — 180 салонов (90% в новом формате).

Мои прогнозы на 2024 год

Выручка = 21,4 млрд руб. (+27,5% год к году)

Чистая прибыль = 3,3 млрд руб. (+37,5% год к году, за счет того, что были разовые курсовые разницы в 2023)

( Читать дальше )

Блог им. VladProDengi |Главные идеи Максима Орловского из нового большого интервью!

- 16 июня 2024, 15:44

- |

Максим Орловский – CEO Ренессанс Капитал, прислушиваюсь к его мнению о российском фондовом рынке.

Максим дал интервью проекту «Деньги не спят», делюсь с вами конспектом интересных мыслей.

👀 Паника 13 июня — «Более короткой паники я в своей жизни не видел. Ты только ставишь заявку, а цены уже вернулись к тем, где уже не так интересно брать»

🇷🇺 ОФЗ, ставка и инфляция — «Сейчас все зависит от того, где будет находиться процентная ставка. Очень много людей считали, что это ненадолго. Базовый сценарий, если инфляция не уходит у нас в ближайший месяц, мы увидим повышение ключевой ставки на 1,5, а может и на 2 процента. Реальная ставка и так высока, инфляция чуть-чуть превышает 8%, ставка – 16%. Реальная ставка – 8%. Это в принципе уже пограничная вещь. Бюджетный стимул, который был в этом году, скорее всего, продолжится в следующем году, и мы не увидим сокращения бюджетных трат и выхода на траекторию сокращения дефицита бюджета и возвращения к профициту. И риски, что инфляция может быть достаточно высокая, существуют. Особенно если нас будет ждать внезапное падение цены на нефть. Это самое страшное, что может быть».

( Читать дальше )

Блог им. VladProDengi |Завершилась ли коррекция на российском рынке?

- 14 июня 2024, 20:17

- |

Завершение ли это коррекции, я не знаю. С 3 500 до 3 030 пунктов — мы увидели коррекцию в 15,5%. Уже прилично.

Вкусные цены для добора целого ряда активов, на мой взгляд, вчера были (написал для вас, что покупал сам ). Так что решение добирать бумаги в моменте кажется правильным. Кто не испугался — молодец.

📈 Краткосрочные прогнозы я не даю, а вот среднесрочно на горизонте года на наш рынок смотрю позитивно.

Самые крупные компании все еще дешевы (Сбер, Лукойл, Роснефть, Новатэк), идей с потенциалом 20+ % прилично (я насчитал порядка 25 штук), цены на сырьевые активы на хорошем уровне (нефть, золото), курс доллара комфортный для экспортеров, впереди главные выплаты дивидендного сезона.

Налоги не так страшны: -6% прибыли многие компании компенсируют ростом в 2025 году. Главный сдерживающий фактор для рынка — высокая ключевая ставка и, как следствие, хорошая доходность денежного рынка, вкладов и ОФЗ.

( Читать дальше )

Блог им. VladProDengi |Прибыль Яндекса резко выросла, и акции стали интересны. Почему?

- 14 июня 2024, 16:09

- |

Акции Яндекса выросли с 2 500 до 4 000 руб. с начала года. Интересны ли они для инвестиций прямо сейчас?

Мой обзор Яндекса в январе был вот тут t.me/Vlad_pro_dengi/685. Справедливую цену я тогда поставил 3 450 руб. при рыночной цене в 2 500 руб., но сам не участвовал в идее, так как видел большие риски для миноритариев.

Вот тут для вас расписывал варианты сделки по Яндексу: t.me/Vlad_pro_dengi/740

В итоге позитивный сценарий сработал для миноритариев на Мосбирже, негативный – для держателей акций, купленных в Евроклире. Для нас важно то, что риск выкупа по заниженной цене или неравного обмена для держателей акций Яндекса на Мосбирже – ушел.

❗️И, кроме того, я не учел в модели, что голландской компании были переданы ряд направлений бизнеса, которые генерировали менее 5% выручки, но около 30 млрд руб. годовых убытков. И вот, если учесть этот факт (мы увидели его позитивное влияние в отчете за 1 квартал) — Яндекс может быть интересной идеей.

( Читать дальше )

Блог им. VladProDengi |Лучшие идеи 2024 года. За счет чего мой портфель обгоняет рынок?

- 13 июня 2024, 16:05

- |

Друзья, вот так быстро и незаметно прошла почти половина 2024 года, время подвести промежуточные итоги инвестиций, как раз после коррекции – они очень показательны.

Личный портфель по состоянию на 12 июня прибавил 22,34%, в то время как индекс MCFTRR (индекс Мосбиржи с дивидендами и налогами) прибавил 4,67%.

Портфель опережает индекс на 17,6 пп. менее, чем за полгода.

❓ Какие мои идеи дали такое опережение рынка?

🍏 Лента — компания выходит из кризиса за счет закрытия неэффективных магазинов и покупки сети магазинов у дома «Монетки».

Идея была вот тут: t.me/Vlad_pro_dengi/834

• Цена на момент обзора 21 марта 2024 года: 750 руб.

• Цена — 13 июня: 1 180 руб.

• Доходность идеи: +57%

Я зафиксировал 1/6 часть позиции по 1 275 (в +70%), основную часть позиции держу. Моя гипотеза в том, что каждый следующий отчет Ленты будет лучше предыдущего.

🍏 X5 — главный российский ритейлер, ставка была на недооценку и переезд.

( Читать дальше )

Блог им. VladProDengi |Какие акции покупать на коррекции?

- 13 июня 2024, 11:32

- |

Сегодня утром на новостях о санкциях США индекс Московской биржи падал до 3 030 пунктов, это коррекция в 15,5% от пиков. Много! Какие акции я купил — рассказываю в этом посте.

1) Тинькофф по 2 777, мой обзор компании: https://t.me/Vlad_pro_dengi/952

2) Газпромнефть по 688, мой обзор компании: https://t.me/Vlad_pro_dengi/996

3) Роснефть по 533, мой обзор компании: https://t.me/Vlad_pro_dengi/974

4) Ренессанс-Страхование по 98,44, мой обзор компании: https://t.me/Vlad_pro_dengi/953

Рынок дал возможность на открытии, индекс был 3 030 (сейчас уже 3 130), похоже это были маржин-коллы.

Спасибо рынку за возможность, а вы что-то покупали?

Подпишитесь на мой канал, чтобы читать больше качественной аналитики по российскому рынку акций! t.me/Vlad_pro_dengi

Блог им. VladProDengi |США ввели новые санкции против России. Что будет с акциями и долларом?

- 13 июня 2024, 00:08

- |

Инвесторы в российский рынок, это очень важные новости для нас.

🏦 Под блокирующие санкции США попала Мосбиржа, и подконтрольные ей Национальный Клиринговый Центр (НКЦ) и Национальный расчетный депозитарий (НРД).

🏦 Под блокирующие санкции США попала Мосбиржа, и подконтрольные ей Национальный Клиринговый Центр (НКЦ) и Национальный расчетный депозитарий (НРД).1️⃣ Торги долларом и евро на бирже завтра 13 июня проводится не будут. ЦБ уже сообщил, что все сделки по долларам / евро будут проводиться на внебиржевом рынке.

2️⃣ Для тех, кто держит российские акции – технологических проблем не должно быть никаких.

3️⃣ Я полагаю, что полная остановка торгов долларом (если таковая произойдет) будет носить ограниченный эффект на финансовых показателях биржи.

Давайте рассмотрим крайний случай — если накроются все торги валютами через Мосбиржу, она потеряет около 2 млрд руб. комиссионных доходов за квартал (в 1-м квартале получили комиссий на валютном рынке 1,9 млрд руб.). Неприятно, но комиссионные доходы за 1 квартал в целом = 14,5 млрд руб. Так что некритично.

У меня есть акции Мосбиржи, я их не продаю.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс