Блог им. VladimirKiselev |📡Сколько Tesla потеряла на биткоине, газ из навоза и отходов, поставки металла в Китай нерентабельны

- 21 июля 2022, 10:50

- |

Инвестразведка от 21 июля 2022. Заметки и наблюдения по самому интересному

💸Tesla и Bitcoin

Автокомпания отчиталась о продаже 75% биткоинов на $936 млн, купленных в феврале прошлого года. Криптовалютные сделки обошлись инвесторам Tesla убытком в ~$160 млн, что составляет чуть более 10% от первоначальных вложений. Относительно других инвесторов это не такой и плохой результат.

🚘Tesla и мультипликаторы

Из-за проблем с логистикой и локдаунов в Китае выручка Tesla во втором квартале относительно предыдущего упала на 10%, чистая прибыль снизилась на треть. Тем не менее, рост по выручке в годовом выражении составляет внушительные +42%. Любопытно, что благодаря падению стоимости акций и росту прибыли мультипликаторы оценки компании начинают приобретать адекватные контуры. По EV/EBITDA Tesla имеет коэффициент 48x против 100x полгода назад.

🐄BlackRock

Один из крупнейших в мире управляющих активами покупает производителя газа из навоза и остатков еды Vanguard Renewables. Сам выпуск газа очень дорог и нерентабелен, но крупные производители продуктов платят таким компаниям, чтобы сообщить в своей отчетности о выполнении целей по утилизации отходов.

( Читать дальше )

- комментировать

- Комментарии ( 1 )

Блог им. VladimirKiselev |Почему у НЛМК такая высокая дивидендная доходность?

- 21 октября 2021, 09:30

- |

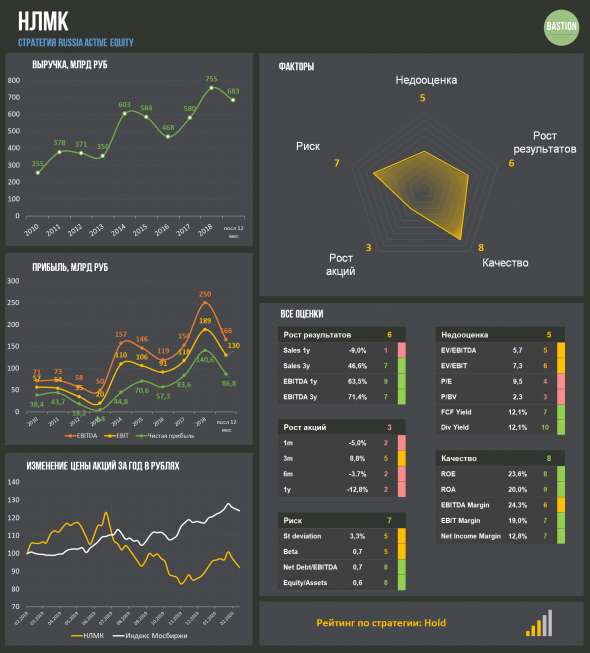

В комментариях был задан вопрос о причинах высокой дивидендной доходности акций НЛМК. Средний прогноз аналитиков на следующий год составляет ₽40 на акцию. Дивидендная доходность более 18%. Это самый высокий уровень среди компаний индекса Мосбиржи.

Для начала посмотрим, как НЛМК зарабатывает на дивиденды инвесторов. Компания платит акционерам примерно 100% от свободного денежного потока, поэтому давайте посчитаем показатель для 2022 года.

Сколько заработает НЛМК в 2022 году?

Продажи стали НЛМК составляют около 17,5 млн тонн в год. На мировых рынках стоимость тонны стали сейчас составляет $900-1000, на своем сайте НЛМК продает тонну горячекатаного проката за ₽75 тыс.

Если цены останутся на таком же уровне, то выручка компании в 2022 году составит = ₽75 тыс X 17,5 млн тонн = ₽1,3 трлн.

Для сравнения в 2020 году выручка составила всего ₽685 млрд. На скрине от сентября 2020 года можно посмотреть какие цены на прокат были год назад — всего ₽44 тысячи за тонну. Металлурги стали главными бенефициарами ускорения мировой инфляции на товарных рынках.

( Читать дальше )

Блог им. VladimirKiselev |Доходность акций российских сталеваров против Nucor

- 01 июня 2021, 17:36

- |

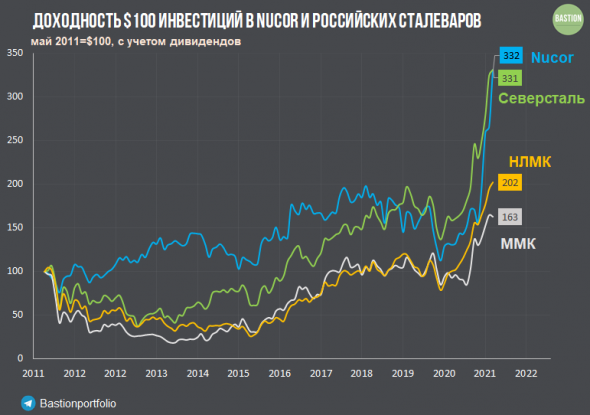

После вчерашней речи Белоусова появилась идея сравнить долгосрочную доходность акций крупнейшего сталевара США Nucor c ММК, НЛМК, и Северсталью.

Среднегодовая доходность с учетом дивидендов за 10 лет (в $):

Nucor 12.7%

Северсталь 12.7%

НЛМК 7.3%

ММК 5%

Риск (месячное стандартное отклонение):

Nucor 8.5%

Северсталь 12.7%

НЛМК 10.3%

ММК 12.1%

Риск (max падение акций за 12 месяцев, $):

Nucor -36.1%

Северсталь -44.1%

НЛМК -57.1%

ММК -69.6%

Коэффициент Шарпа:

Nucor 0.42

Северсталь 0.34

НЛМК 0.20

ММК 0.11

Последние 10 лет охватывают полный цикл в отрасли — окончание бума в ценах на сталь в 2011 году, последующую депрессию, восстановление и новую эйфорию в 2020-2021 годах. За этот период акции американского производителя выглядели лучше не только по доходности, но и с точки зрения риска.

Блог им. VladimirKiselev |НЛМК останется в дивидендной стратегии, несмотря на ухудшение результатов

- 13 февраля 2020, 15:52

- |

Выручка: ₽683 млрд, -10%

Операционная прибыль: ₽130 млрд, -31%

Чистая прибыль: ₽87 млрд, -38%

Выручка

НЛМК показал более сильное падение выручки, чем остальные крупные российские производители стали ММК и Северсталь. Это связано со снижением выпуска на 10% до 15,7 млн тонн из-за плановых капитальных ремонтов доменного и сталеплавильного производств.

В конце 2018 года компания объявила о реконструкции второй по мощности доменной печи № 6 в Липецке. Реконструкция позволит увеличить производство чугуна на 2%. Стоимость оценивалась в полмиллиарда долларов.

( Читать дальше )

Блог им. VladimirKiselev |НЛМК в топ-10% акций по дивидендной доходности 2020

- 12 февраля 2020, 16:39

- |

Дивиденды за 4 квартал 2019 года: ₽5,16 на акцию, -11% г/г,

В сумме: ₽30,9 млрд

Закрытие реестра: 6 мая 2020

Доходность выплаты: 3,7%

Доходность дивидендов 2020 (exp): 12,1%

Дивидендная политика

Дивиденды = 100% свободного денежного потока при условии, что соотношение чистый долг/ EBITDA не превышает 1х.

Для расчета свободного денежного потока в целях выплаты дивидендов НЛМК использует «нормализированный» показатель инвестиций в сумме $700 млн долларов в год. Фактические инвестиции компании за 2019 год составили $1,08 млрд.

НЛМК полностью следует дивидендной политике.

Дивидендная стратегия

Дивидендная доходность НЛМК позволяет проходить в топ-10% лучших акций по показателю. Индекс стабильности выплат, хороший свободный денежный поток и приемлемая долговая нагрузка формируют рейтинг, достаточный для сохранения места в портфеле по дивидендной стратегии.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс