Блог им. Zagreus86 |Медь как спасательный круг или как инвестиция.💹

- 29 сентября 2023, 16:15

- |

А больше статей в боем блоге на Дзен! - Мой ДЗЕН

Декарбонизация мировых электросетей и автопарков приведет к росту спроса на медь. Электромобили потребляют много меди, а электроэнергию от солнечных электростанций и ветряных мельниц необходимо передавать по медным проводам туда, где находятся потребители электроэнергии.

В то же время поставки меди находятся под угрозой, поскольку мировые медные рудники стареют и становятся менее производительными. Новые рудники становятся все более удаленными или политически нестабильными. Там, где можно было легко добыть медь, она уже добыта.

В результате существует множество отраслевых диаграмм, примерно похожих на эту (от Alliance Bernstein). На графиках, зачастую, показан рынок, где за 10 лет предложение превысит спрос примерно на 20 процентов:

Мировой баланс меди 2040Е, тыс. тн

Мировой баланс меди 2040Е, тыс. тнКонечно, спрос и предложение всегда находят способ удовлетворить друг друга; предложение должно равняться спросу. Вопрос в том, как повышение цен, увеличение спроса и новое предложение сочетаются для достижения такого равенства.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 1 )

Блог им. Zagreus86 |Инвесторы стали слишком медвежьими в отношении Китая

- 06 сентября 2023, 08:29

- |

«Ключ к успешному инвестированию — это то, чтобы все согласились с вами — ПОЗЖЕ». -Джеймс Грант

В течение последних нескольких десятилетий я проводил значительную часть каждого дня за чтением широкого спектра публикаций и источников, пытаясь сначала понять, каково общее мнение по поводу того или иного класса активов или ценных бумаг и как оно может развиваться. Я считаю, что это действительно ключ к поиску инвестиционных возможностей, с которыми позже все согласятся. В этой статье представлены лишь некоторые основные моменты всего, с чем я сталкиваюсь каждую неделю в этом процессе.

В то время как инвесторы неустанно гоняются за акциями крупных технологических компаний по всему миру, движимые неоспоримой верой в то, что они могут расти только выше...

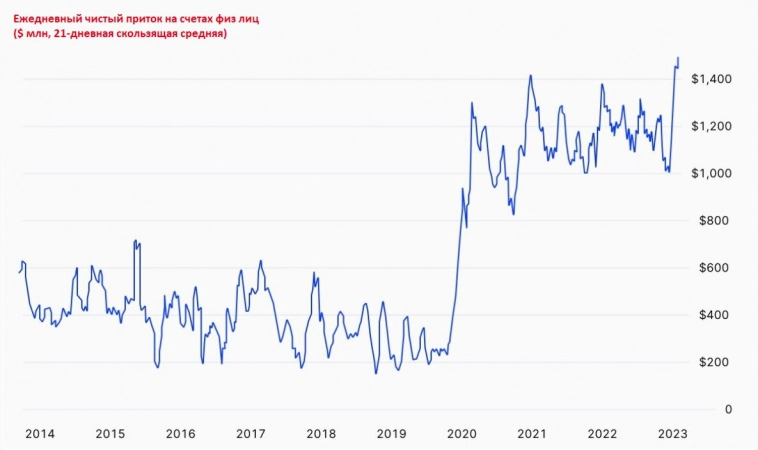

Потоки розничных инвесторов в США достигли новых рекордных максимумов за последний месяц.

( Читать дальше )

Блог им. Zagreus86 |Окончательный анализ компании. (Для квал. инвестора) ZUMIEZ INC. (NASDAQ:ZUMZ). Часть 2.

- 05 сентября 2023, 05:10

- |

И так, продолжаем… Эта часть будет состоять в основном из цифр, графиков и расчетов.

Взглянем на выручку, для начала, в сравнении с запасами. Эта картинка нужна в подтверждение тезиса об отличном управлении запасами.

За 10 лет компании удалось увеличить выручку примерно на 50% (с 0,6 млрд $ до 0,9 млрд $). Рост выручки произошел за счет роста количества торговых площадей на те же 50% (с 501 магазина в 2013 г. до 758 магазина в 2023 г.)

Идентичная динамика роста выручки и запасов говорит нам о том, что бизнес растет за счет новых площадей, и работают они не хуже предыдущих, что является плюсом и отлично характеризует бизнес и руководство. В последние же 5 лет (без учета пиковых значений 22-23 годов) рост выручки оставался скромным — менее 1% в год. Столь же скромным был и рост числа магазинов ( с 700 в 2018 г. до 758 в 2023 г.).

Можно, с некоторой долей вероятности предположить, что динамика и в будущем останется прежней.

( Читать дальше )

Блог им. Zagreus86 |Предварительный анализ компании. (Для квал. инвестора) ZUMIEZ INC. (NASDAQ:ZUMZ). Часть 1.

- 04 сентября 2023, 12:44

- |

Я сделаю анализ из несколько частей, так как материала выйдет много. На небольшую диссертацию 😜. Первая часть будет общая, а к цифрам перейдем дальше. Да, предварительно, я собираюсь добавить её в портфель. Хотя по моим расчетам справедливая стоимость находится чуть ниже текущих цен. Там её уже накупили руководители самой компании. Опаздываю! 😁

Начнем с некоторого представления компании... Zumiez Inc. (NASDAQ:ZUMZ) вместе со своими дочерними компаниями работает как специализированный розничный продавец одежды, обуви, аксессуаров и товаров повседневного спроса для молодых мужчин и женщин. Компания также предлагает товары длительного пользования, в том числе скейтборды, сноуборды, крепления, комплектующие и другое оборудование. У нее есть магазины в США, Канаде, Европе и Австралии под названиями Zumiez, Blue Tomato и Fast Times. Компания также управляет веб-сайтами электронной коммерции zumiez.com, zumiez.ca, blue-tomato.com и fasttimes.com.au. Zumiez Inc. была основана в 1978 году, а ее штаб-квартира находится в Линвуде, штат Вашингтон.

( Читать дальше )

Блог им. Zagreus86 |Разбираюсь с отчетом ПАО «Распадская» за первое полугодие 2023 года.

- 11 августа 2023, 14:40

- |

«Распадcкая» — один из основных игроков российского рынка и один из крупных международных экспортеров кокcyющегося угля. Более подробную информацию об этой компании, если онa ваc интереcует, можно найти на официальном сайте ПАО «Распадская».

Компания представила вполне ожидаемый отчет:

1П 2023 г.

1П 2023 г.В снижении показателей нет ничего удивительного, ведь за год цена угля упала почти в 2,5 раза.

( Читать дальше )

Блог им. Zagreus86 |Ожидаемый отчет ПАО «ГМК «Норильский никель» за 1 полугодие 2023 г.

- 03 августа 2023, 10:10

- |

2 августа Норникель представил консолидированные финансовые результаты по МФСО за 1 полугодие. Как и ожидалось, снижение цен на реализуемые товары отразилось на показателях компании - выручка и прибыль снизились.

( Читать дальше )

Блог им. Zagreus86 |Стоимостное инвестирование на примере Расспадской

- 16 июня 2023, 11:49

- |

Что вам стоит знать из небольшой статьи:

Компания имеет крепкий баланс. За последние 3 года долгосрочные обязательства с лихвой покрываются оборотными активами. Запасы, в части сырья, уверенно сокращаются, при этом добыча угля увеличивается.

Капитал компании составляет 167 млрд. руб., а капитализация на данный момент 190 млрд. руб. Показатель Капитализация/Балансовая стоимость (P/Bv) составляет 1,13, что конечно же высоко, как для добывающей компании, так и для компании из России. Однако, показатели основанные на прошлых данных едва ли будут полезны современному стоимостному инвестору. Уверившись из отчетности в прочности положения компании на данный момент, перейдем к определению стоимости компании исходя из желаемой прибыльности нашей инвестиции и перспектив/динамики показателей прибыли и денежного потока в будущем.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс