Финансовая Независимость

Рост перед обвалом! Доллар, фондовый рынок, золото, недвижимость, экономика, IPO и т.д.

- 28 сентября 2024, 11:50

- |

Сделал разбор по самым ключевым инвестиционным темам:

Российский фондовый рынок, американцы

Обязательно про инфляцию и ключевую ставку

Про нефть

Про доллар

Про золото

Про резкий обвал спроса на ипотеку

Что будет с ценами на недвижку?

Пара слов про IPO

И конечно про перспективы экономики и российского фондового рынка

Много интересного и важного!

И все это в одном видео:

Экосистема «Финансовая Независимость»: t.me/fndb777/2235

- комментировать

- Комментарии ( 0 )

Акции чаще растут или падают?

- 27 сентября 2024, 11:20

- |

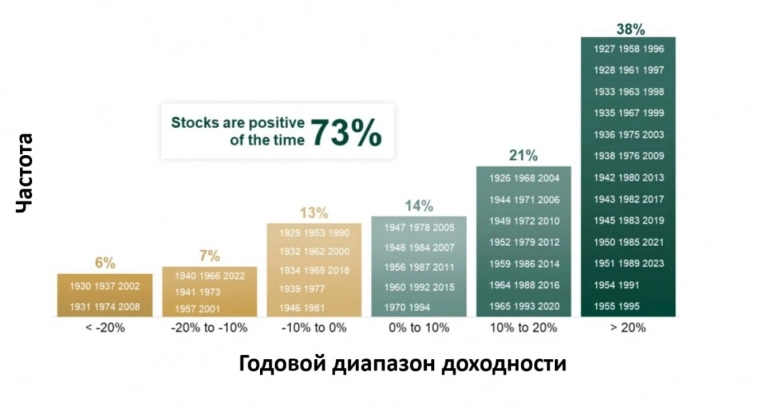

Акции могут стремительно расти на десятки процентов, но также могут стремительно падать.

Но растут акции все-таки чаще, чем падают!

Аналитики подсчитали, что с 1926 по 2023 год акции (S&P500) росли в 73% случаев, в то время как в 27% случаев рыночные коррекции сводили на нет рост предыдущих бычьих периодов.

Таблица ниже показывает дисперсию (разброс между результатами) годовых доходностей во времени.

Именно потому что акции чаще растут и потому что периоды роста существенно продолжительнее, я и радуюсь возникающим существенным коррекциям и снижениям.

Подробнее про проблемы утверждения о том, что акции всегда растут, я рассказывал в этом видео:

( Читать дальше )

Что будет с ценами на недвижимость? Новостройки

- 25 сентября 2024, 17:33

- |

Очевидно, что цены в новостройках начинают медленно снижаться. Даже появляются скидки от строительных компаний.

Думаю понятно, что такая ценовая динамика обусловлена снижением спроса, прежде всего на ипотеку, потому что основная массовая льготная ипотека ушла в июле, а другие льготные программы, в том числе и семейную заметно усложнили.

В общем продажи у застройщиков падают, но цены пока существенно снижаться не торопятся.

Однако, строительные компании очень скоро могут столкнуться с тяжелой ситуацией, когда чтобы запускать новые проекты, нужно продать уже построенное жилье.

Кроме того, им будет сложно обслуживать свои долги в условиях высокой ключевой ставки в стране.

Поэтому они вынуждены будут стараться распродавать свои объекты веселее и снижать цену активнее.

Особенно если спрос на новое жилье продолжит снижаться и дальше.

Хотя, конечно, у каждого застройщика своя индивидуальная ситуация и с долгами и с остатками квартир.

В следующем видео я разобрал ситуацию с Новостройками и вторичкой подробнее. Дал свой ценовой прогноз и коснулся ипотеки. Смотрите:

( Читать дальше )

ВТБ плохой отчет! Перспектива

- 24 сентября 2024, 20:53

- |

ВТБ опубликовал финансовые результаты за 7 месяцев 2024 года: чистая прибыль снизилась на 8,5% год к году; чистый комиссионный доход вырос на 15% год к году; чистые процентные доходы снизились на 24,4% год к году.

Менеджмент отмечает, что снижение прибыли связано с наличием существенного разового компонента в виде положительной переоценки структурной валютной позиции в первом полугодии 2023 года, а также влияния жесткой ДКП. Но текущие результаты оцениваются как позитивные, т.к. «ВТБ демонстрирует уверенный рост бизнеса, прежде всего в корпоративном сегменте», а «текущие результаты соответствуют ожиданиям и подтверждают прогнозы по рекордной прибыли за 2024 год».

Напомню, что по итогам 1 полугодия банк повысил прогнозы по чистой прибыли за 2024 года до 550 млрд рублей с 435 млрд рублей.

Кроме того, глава ВТБ Костин во время ВЭФ-24 заявил, что финальное решение по дивам за 2024 год будет приниматься в января 2025 года.

Стоит ли в очередной раз верить руководству ВТБ?

( Читать дальше )

У Сбербанка проблемы!?

- 23 сентября 2024, 20:22

- |

Сбербанк опубликовал финансовые результаты по РСБУ по итогам 8 месяцев 2024 года: чистая прибыль достигла 1 трлн рублей

Чистые комиссионные доходы выросли на 8% год к году; чистые процентные доходы выросли на 15 с лишним % год к году.

При этом росли как розничный, так и корпоративный кредитный портфели вместе с количеством активных клиентов.

Но не забываем про риски Сбера: например, снижение выдачи ипотеки после сворачивания льготных программ; рефинансирование и риски невозвратов по кредитам (на этот случай есть резервы); снижение корпоративного кредитования стратегических отраслей и т. д, и т.п.

Это всё в совокупности может привести к снижению маржи и прибыли банка. Что уже и начинается.

Совсем недавно Греф высказывался про снижение после отмены массовой льготной ипотеки. Он отметил в виде прогноза, что падение по ипотеке составит примерно в 40% по итогам года. Очевидно, что подпортит показатели и розничное кредитование населения.

Экосистема «Финансовая Независимость»: t.me/fndb777/2235

( Читать дальше )

Рубль валится! Дальше девальвация?

- 23 сентября 2024, 07:24

- |

Хотел здесь сказать несколько слов про валютный рынок. Есть смысл периодически поглядывать и в эту сторону, ведь у нас, как правило, зачастую (но не всегда) фондовый рынок растет вместе с курсом доллара.

Смотрим график доллара в рублях.

Здесь видим довольно уже устойчивое и уверенное восстановление. И это восстановление (рост курса доллара) даже происходит на росте цен на нефть.

Видимо начинает, таки проявляться давление на рубль со стороны ранее заметно снизившихся цен на нефть. Но не обязательно.

Вполне может и подрасти спрос на валюты, по причинам налаживания международных расчетов за импорт. У меня нет уверенного подтверждения того, что эти проблемы уходят, но это вполне может происходить.

К тому же курс доллара могут начать постепенно повышать из-за глобальных прогнозирующихся проблем с бюджетом страны.

Это могут начать делать заранее. Возможно, начинается девальвация.

Я уже не раз называл наиболее вероятный коридор значений на примерно ближайшее время – это 90-95 рублей за доллар. И несколько раз говорил, что постепенно будут усиливаться ослабляющий рубль факторы.

( Читать дальше )

Девальвация неизбежна!

- 19 сентября 2024, 08:49

- |

Надеюсь, вы понимаете, что ФНБ не бездонная бочка. ФНБ скоро закончится.

До продажи акций из ФНБ дело дойдет только если все будет уж совсем плохо. К тому же стоит понимать, что финансовым властям не нужна паника на фондовом рынке. Поэтому, до распродажи акций из ФНБ, очевидно, попробуют и другие методы обеспечения текущих расходов страны в рублях.

Следовательно, будут изыскиваться иные варианты балансирования доходов и расходов. И самое простое и очевидное, в случае, если ФНБ заканчивается, а доходы страны для наполнения бюджета продолжают демонстрировать недостаточность – это девальвация рубля.

Мы это уже проходили не раз. И скорее всего это будет меньшее зло среди всех зол, из которых будут выбирать.

Девальвация рубля – как инструмент повышения доходов страны в рублях уже использовалась неоднократно.

Это говорит о том, что с большой вероятностью, могут вернуться именно к этому проверенному методу.

Но подчеркиваю, такое наиболее вероятно, если дело дойдет до исчерпания ликвидной части ФНБ.

( Читать дальше )

СБЕР обвалится! Почему? ФНБ

- 19 сентября 2024, 07:38

- |

Напомню, что немалая часть ФНБ заморожена или считается неликвидной в силу объективных причин и обстоятельств.

Относительно ликвидными можно считать золото и юань.

Также напомню, что ФНБ в последние годы худеет, посредством чего закрывается возникающий дефицит бюджета.

Думаю, что тут не надо объяснять, что в случае чего, финансовые власти могут рассчитывать только на относительно ликвидную и ликвидную часть ФНБ.

Также относительно ликвидными средствами можно считать средства, которые вложены в акции. самой крупной позицией ФНБ по акциям является Сбер. С большим отрывом дальше идет Аэрофлот.

Соответственно, если дойдет до продажи этих акций, то мало не покажется.

Обвалится ли СБЕР? Что будет с акциями и рублем?

Об этом можно узнать в данном видео:

Экосистема «Финансовая Независимость»: https://t.me/fndb777/2235

Зачем вас загоняют во вклады?

- 19 сентября 2024, 07:25

- |

В интернете ходит довольно устойчивое мнение, что совершенно не зря в средствах массовой информации, по телевизору, в ютубе и телеграме идет массированная реклама банковских депозитных вкладов. Типа специально загоняют во вклады.

И действительно, даже ваши любимые блогеры зачастили говорить о выгодности банковских вкладов и давать соответствующую рекламу.

Появилось также мнение, что народ специально загоняют в банковские вклады с плохим умыслом. Типа введут цифровой рубль и все отберут.

Или просто все отберут, потому что для того, чтобы все отобрать заморачиваться с цифровизацией совершенно не обязательно.

Тема поднимается и развивается!

Поэтому я решил ее раскрыть максимально подробно в этом ролике:

Экосистема «Финансовая Независимость»: t.me/fndb777/2235

теги блога Финансовая Независимость

- BRIC

- CNYRUB

- ETF

- Interactive Brokers

- IPO

- S&P500

- активные инвестиции

- акции

- Алроса

- АФК система

- банки

- банковский кризис

- вклады

- волатильность

- ВТБ

- ВТБ инвестиции

- ВТБ Мои инвестиции

- выборы президента США 2024

- ГМК Норникель

- девальвация

- девальвация рубля

- депозиты

- дефолт

- дивидендная зарплата

- дивидендная стратегия

- дивидендные акции

- дивиденды

- доллар

- доллар рубль

- доходность

- доходность инвестиций

- Европа

- золото

- ИИС

- инверсия кривой доходности

- инвестирование

- инвестирование в акции

- инвестиции

- инвестиции в акции

- Инвестиции в недвижимость

- инвестиционная стратегия

- инвестиционный портфель

- индекс широкого рынка

- индексное инвестирование

- индексные фонды

- индексный фонд

- инфляция

- ипотека

- как инвестировать

- как инвестировать в акции

- какие акции покупать

- Канада

- кредит

- кризис

- курс доллара

- личные финансы

- Магнит

- Майкл Бьюрри

- мой инвестиционный портфель

- мой портфель

- мой портфель акций

- Мосбиржа

- МРСК Волги

- мрск цп

- МТС

- Налогообложение на рынке ценных бумаг

- недвижимость

- обзор акций

- облигации

- оптимизация расходов

- отчеты МСФО

- пассивные инвестиции

- пассивный доход

- Пенсия

- подготовка к кризису

- прогноз доллара

- прогноз кризиса

- прогноз по акциям

- пузырь на фондовом рынке

- расходы на жизнь

- рецессия

- Россиский рынок акций

- Россия

- рыночный риск

- сбер

- Сбербанк

- сбережения

- северсталь

- сложный процент

- ставки ФРС

- США

- трейдинг

- Турция

- Уоррен Баффет

- финансовая независимость

- финансовый кризис

- фондовый рынок

- форекс

- Энел Россия