Алексей

Заметки в инвестировании, третье издание.

- 19 декабря 2017, 11:31

- |

Вышла новая книга от компании «Арсагера», издание третье, переработанное и дополненное. В целом: обновлены все данные (по годам — доходности, изменение рынка, сравнение с рынком и прочее), часть статей обновлено, некоторые статьи удалены, как дублирующие или устаревшие.

Прежде, чем мы углубимся в разбор новой книги, сразу отмечу, что она больше подходит для новичков, тех, кто только пришел на фондовый рынок и не знает с чего начать. Если вы на рынке уже какое-то время, то вряд ли вы найдете для себя там что-то новое, ну разве только если вы хотите из клана активные спекулянтов перейти в клан инвесторов. :) Готовых рецептов в этой книге нет, она больше описывает философию долгосрочных инвестиций. Как бы то ни было, прочитать\пролистать книгу, думаю, будет интересно всем — книжка бесплатная. В конце концов длинные выходные впереди, надо же чем-то занять себя долгими вечерами :)

Но вернемся к книге. Сразу же возникает вопрос: «А чем она отличается от предыдущего издания?» Но на этот вопрос легко найти ответ в оглавлении книги: новые материалы отмечены соответствующими маркерами, удобно ориентироваться, если вы уже читали одно из предыдущих изданий.

( Читать дальше )

- комментировать

- ★4

- Комментарии ( 2 )

А зачем вообще считать доходность и как это делать правильно?

- 04 декабря 2017, 16:00

- |

Иногда на просторах интернета я встречаю вопросы о том, как правильно считать доходность. Мол, достаточно просто взять капитал на конец года, скорректировать его на вводы\выводы в течение года и разделить на капитал в начале года. Кто-то возражает, что правильнее считать доходность на средневзвешенный капитал.

Тут вопрос не в том, как считать доходность, а в том, насколько эффективно ты распоряжаешься капиталом. Тот подход расчета доходности о котором говорится в начале поста, сильно похож на психологию сбережений: главное чтобы в конце денег было не меньше, чем сейчас, а если и стало немного больше — то это просто приятный сюрприз. Если цель только в этом — то да, можно и так считать доходность: посмотрели, сколько было в начале, сколько внесли, сколько в конце и т.д.

Ситуация резко усложняется, если мы в свою идеалистическую картину мира вводим понятие риска и пытаемся не только сохранить свои сбережения, но и приумножить их.

Например, риск потери части или всего капитала в неудачных инвестициях. Тогда появляется вполне логичный вопрос: «А не слишком ли большой риск для моих вложений?» И ты начинаешь сравнивать инвестиции: «а что было бы если бы я вложился сюда? Или сюда?» Понятно, что хочется на свой капитал получать 1-2%, а то и больше в день без какого-либо риска просадки. Сидишь себе, сидишь, только денежки капают, ты доволен и счастлив и ни о чем не беспокоишься. Но наблюдения подсказывают, что так не бывает: если 1-2% в день еще как-то можно получать, но уж никак не без просадок и уж точно, не получится сидеть и ни о чем не беспокоиться, ты так прирастешь к терминалу, что не будет времени даже в туалет отойти.

( Читать дальше )

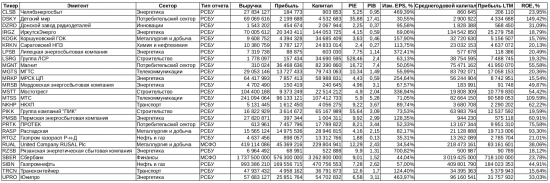

Сводка по эмитентам. Итоги 3 квартала 2017

- 30 ноября 2017, 15:57

- |

ROE и прибыль

В этом списке те компании, которые показывают хороший ROE и прибыль выше на 20% и больше по сравнению с аналогичным кварталом прошлого года.

( Читать дальше )

Сибирский гостинец - отрицательная выручка?

- 16 ноября 2017, 15:56

- |

Убытки (отрицательный финансовый результат) — давно известно и понятно. Нулевая выручка — ну немножко странно, но все равно привычно: для головных компаний холдингов по РСБУ вполне привычное явление. Но отрицательная выручка — это вообще как?

Инвестиционная привлекательность Татнефти

- 14 ноября 2017, 11:50

- |

1) Есть ли у компании опознаваемая потребительская монополия или фирменный продукт/услуга и бренд? Или это компания сырьевого типа?

Про бренд Татнефти посмотрим на сайте самой компании:

Бренд Группы «Татнефть»

В 2010 году завершился 5-летний этап реализации Программы, по формированию единого корпоративного стиля и укреплению торговой марки «Татнефть» в статусе корпоративного бренда Группы «Татнефть». В этот период проведена важная работа по консолидации бренда для обеспечения целостного восприятия Компании как вертикально-интегрированной структуры, и создания единой платформы управленческих механизмов для дальнейшего развития корпоративных бизнес сегментов.

В 2006 году Советом директоров ПАО «Татнефть» было утверждено Положение о Группе «Татнефть» и разработан новый логотип Группы, отражающий корпоративные ценности – экология, энергия, чистота намерений, прозрачность бизнеса. Логотип распространяется на все направления деятельности Компании и применяется в строгом соответствии с корпоративными регламентами, основанными на правовых аспектах защиты и использования товарного знака и корпоративных приоритетах развития бизнеса. Логотип является ключевым элементом формирования единого корпоративного стиля, обеспечивающего узнаваемость всех предприятий Группы «Татнефть». Одним из основных брендоносителей Компании, помимо промышленных объектов нефтегазодобычи, является комплекс розничного бизнеса АЗС.

( Читать дальше )

Немножко про "нефть по 100"

- 08 ноября 2017, 11:14

- |

Примерно год назад писал про то, что кто-то купил опционы на нефть со страйком 100 долл. и экспирацией в декабре 2018 года. Тогда нефть была примерно по 55, вовсю говорили о «сланцевой революции» и что нефть никогда не будет дорогой, т.к. если нефть будет дорожать, то сланцевики активизируются. Тогда затея с покупкой опционов казалась сомнительной, вероятность того, что нефть достигнет 100 долл за баррель казалась практически нулевой.

Сегодня же, глядя на то (а если более точно, то не глядя, а постоянно слыша), что нефть постоянно бьет годовые максимумы и перевалила за 60 начинаешь подумывать, что те ребята, которые купили опционов со страйком 100 с экспирацией в декабре 2018 года на миллион долларов, возможно, не такие уж и наивные.

Дивиденды от ВСМПО-АВИСМА

- 03 ноября 2017, 16:09

- |

Уж от АВИСМЫ такого подвоха не ожидал…

Менеджмент Сбербанка дружно скупает облигации Сбербанка

- 21 октября 2017, 11:09

- |

Ну и сами объемы покупок:

Президент, Председатель Правления ПАО Сбербанк Г.О. Греф – 60 тыс. штук Биржевых облигаций на общую сумму 60 млн. рублей;

Заместитель Председателя Правления ПАО Сбербанк С.К. Кузнецов – 200 тыс. штук Биржевых облигаций на общую сумму 200 млн. рублей;

Заместитель Председателя Правления ПАО Сбербанк О.В. Ганеев – 50 тыс. штук Биржевых облигаций на общую сумму 50 млн. рублей;

Заместитель Председателя Правления ПАО Сбербанк А.В. Морозов – 58,9 тыс. штук Биржевых облигаций на общую сумму 58,9 млн. рублей.

Информация — из ленты раскрытия Интерфакс.

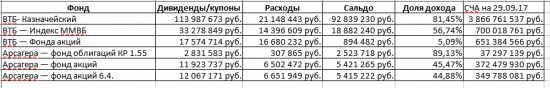

Про комиссии в ПИФах

- 20 октября 2017, 12:33

- |

Для сравнения взял одну большую УК, паями которой владею и одну не очень большую УК, довольно известную — просто для сравнения. Результаты сравнения на картинке ниже.

Дивиденды/купоны — дивиденды (в случае фондов акций) и купоны (в случае фондов облигаций), которые получила УК.

Расходы — расходы на управление фондом и спецдепозитарий. Если начать рыться глубже, то будет видно, что статей расходов будет больше, но их отбросим — будем считать их служебными (это доходы от продажи паев, расходы на погашение паев и пр.)

Сальдо — разница между «пассивным доходом» фонда и расходами на управление им.

Доля дохода — эта та самая доля дохода, которая остается «в распоряжении» инвестора", т.е. реинвестируется.

( Читать дальше )

Госдума ударит по экспорту титана, чтобы ответить на санкции США

- 20 октября 2017, 09:26

- |

Государственная дума готовит законопроект о введении ответных мер на санкции США. Об этом РИА Новости в среду сообщил источник в нижней палате российского парламента.

По его словам, предложенные меры будут «болезненными» для Вашингтона: «В этом законе будет только то, на что американцы не смогут не обратить внимания. Такой инструментарий готовится».

По его словам, первой из предложенных депутатами мер может стать приостановка полетов астронавтов США на Международную космическую станцию, для которых после закрытия программы шаттлов в 2012 году используются только российские корабли «Союз».

В настоящий момент Boeing в сотрудничестве с NASA ведет разработку собственного корабля CST-100 Starliner, который сможет доставлять людей на МКС. Проект, как ожидается, будет завершен в августе 2018 года.

Помимо космических санкций Дума готовит меры в отношении американского авиапрома, сказал источник РИА: планируются ограничения на поставки в США комплектующих для лайнеров Boeing. В некоторых моделях, по словам депутата, доля российской продукции, достигает 70%.

( Читать дальше )

теги блога Алексей

- Apple

- Citi Group

- Dow

- ETF

- Goldman Sachs

- NASDAQ

- P\E

- python

- ROE

- S&P500

- WINDOWS 10

- автомобили

- акции

- акции роста

- акции США

- Амазон

- американские акции

- анализ акций

- анализ компаний

- Арсагера

- Баффет

- Боллинджер

- бонды

- брокеры

- вопрос

- ВСМПО-АВИСМА

- выборы США

- Газпром

- Голдман

- Голдман сакс

- Грааль

- Гринблатт

- Гросс

- дивидендные акции

- дивидендные аристократы

- дивиденды

- доллар

- доходность

- Доходность гособлигаций

- драги

- евро

- золото

- ЗПИФН

- инвестиции

- Инвестиции в недвижимость

- инфографика

- история успеха

- китай

- консенсус

- кооперация

- МосБиржа

- недвижимость

- неквалифицированные инвесторы

- нефть

- новости эмитентов

- Номура

- облигации

- опек+

- опционы

- Открывашка

- открытие

- открытие брокер

- оффтоп

- ПИФы

- портфель

- портфельное инвестирование

- портфельные инвестиции

- прогнозы

- процентные ставки

- размещение БО

- размещение облигаций

- рейтинги

- рецензия на книгу

- рынки

- Рэй Далио

- Сбербанк

- сводка по эмитентам

- советы

- ставка ФРС

- ставки ФРС

- Ставропольэнергосбыт

- сургутнефтегаз

- США

- технический анализ

- технологии

- товары

- торговые стратегии

- Трамп

- фонды

- форекс

- фосагро

- ФРС

- хайпы

- центробанки

- цинк

- цмт

- черный лебедь

- Шадрин

- экономика

- юмор