Андрей Хохрин

PRObondsмонитор: иностранные облигации и российские евробонды (Начало Июля 2020)

- 08 июля 2020, 16:08

- |

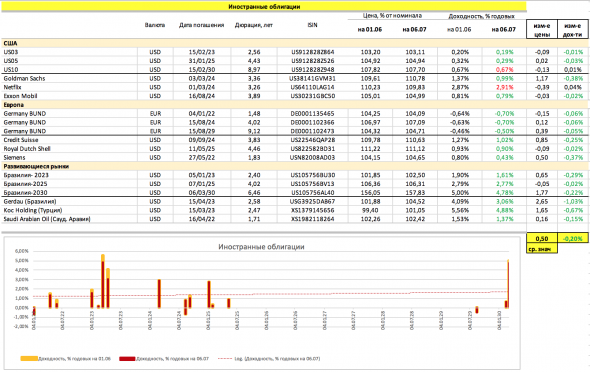

Иностранные облигации развитых экономик

Облигационный рынок западных стран сталкивается с нетривиальным для себя стечением обстоятельств: большими объемами скупок бумаг со стороны государства, снижающимися процентными ставками и необходимостью поддерживать хотя бы минимальную доходность облигаций. Последний фактор мог бы стать ограничителем первых двух, но пока таковым является в незначительной степени.

Гособлигации США продолжают расти в цене и падать в доходности, но не так сильно: рынок уже отыграл падение ставок. Общий сентимент и политика регуляторов продолжают подталкивать доходности вниз, но сделать их нулевыми участники рынка не заинтересованы. Изменения настроений на рынке до прекращения программ по скупке активов не предвидится.

Американские корпоративные облигации в целом также снижаются в доходностях, моментами сильнее, чем государственные. Движения котировок конкретных бумаг коррелируют с новостным фоном по той или иной компании. Рынки остаются волатильными, и в этом случае у инвесторов остается единственная возможность заработать адекватные доходности на спекуляциях.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Недельный срез портфелей PRObonds

- 07 июля 2020, 07:38

- |

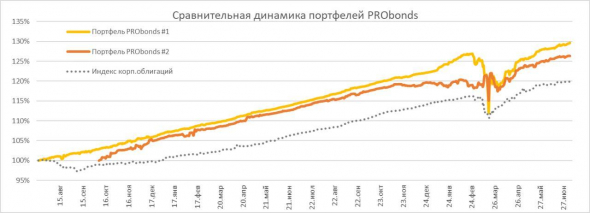

Доходность портфеля #1 за последние 365 дней – 13,1%, портфеля #2 – 11,3%.

Отрадно, что портфели (в особенности это заметно по портфелю #1) сохраняют доходность на фоне коррекции рынка рублевых облигаций. Портфели в последние 2-3 недели заметно отрываются от широкого облигационного рынка.

Изменений в позициях в предстоящие дни не ожидается. Хотя состав облигаций планируем косметически менять в конце июля – августе.

( Читать дальше )

Развитые страны гонят волну дефолтов

- 07 июля 2020, 06:43

- |

Количество дефолтов по корпоративным облигациям во всем мире растет, причем в лидерах — страны низкого инвестиционного риска.

По данным МВФ, за первую половину 2020 года суммарное число дефолтов стало рекордным с 2009 года: почти 100 выпусков получили такой статус. Более 2/3 дефолтных выпусков зарегистрировано в США, около 20% — в других развитых экономиках. На развивающиеся рынки пришлось не более 15% дефолтов.

Страновая разбивка дефолтов схожа с предыдущими кризисами. И это, само по себе, любопытный факт: лидерами по количеству дефолтов в кризисные времена становятся страны с низкими суверенными оценками риска. Компании развитых стран привлекают средства под небольшой процент по сравнению с считающимися более рисковыми развивающимися странами, но даже относительно размеров экономики дефолтов среди них происходит больше.

Количество дефолтов в мире на 1 полугодие соответствующего года (черная точка и графа справа — общее количество дефолтов за год). Источник: МВФ

( Читать дальше )

Прогнозы: противоречия рубля и закономерное падение ОФЗ

- 06 июля 2020, 07:22

- |

Первое, на что обращаешь внимание, глядя на биржевые графики, это отвязка рубля от нефти и фондовых рынков. В пятницу 3 июля в паре с долларом он приблизился к 72, а в паре с евро преодолел 80. Неделей ранее я писал, что 72-73 рубля за доллар – это вряд ли. И пока останусь при том же мнении.

Первое, на что обращаешь внимание, глядя на биржевые графики, это отвязка рубля от нефти и фондовых рынков. В пятницу 3 июля в паре с долларом он приблизился к 72, а в паре с евро преодолел 80. Неделей ранее я писал, что 72-73 рубля за доллар – это вряд ли. И пока останусь при том же мнении.То, что рынки перекошены ликвидностью мировых регуляторов, добавляет им риска, а не предсказуемости. И риск однажды обязательно реализуется. Но в данный момент и само риск-восприятие инвесторов весьма острое. А совокупность фондовых, валютных и товарных рынков – это все-таки социальное явление. Цены – производные от поведения участников. Их стремительные падения развиваются в обстановке неприятия участниками рисков. Чего нельзя сказать о сегодняшнем дне.

( Читать дальше )

Портфели PRObonds на фоне популярных инвестиционных инструментов

- 03 июля 2020, 07:31

- |

Привожу сравнительную статистику наших портфелей и ряда популярных инвестиционных инструментов.

Актуальный состав портфелей PRObonds #1 и #2 опубликован здесь: https://www.probonds.ru/posts/470-portfeli-probonds-kratkii-obzor.html. Портфель #1 за 2 года своего ведения с учетом комиссий заработал 29% и занимает 4-ю строчку среди приведенных альтернатив. Правда, он менее волатилен в сравнении с более доходными инструментами, а отставание в доходности от них уже не так и велико.

( Читать дальше )

Интервью Антона Титова (ПАО «Обувь России) на РБК

- 30 июня 2020, 10:25

- |

Генеральный директор ПАО «Обувь России» побеседовал с Андреем Левченко о российском потребителе ретейл-продукции, о трансформации компании и о том, как это повлияет на ее ценные бумаги

«Все было спонтанно, просто брали комментарий на 2 минуты, а получилась передача на 20 минут». Так сам Антон Титов из «Обуви России» прокомментировал свою беседу с Андреем Левченко в эфире Телеканала РБК

Спойлер: Антон будет снимать ботинок ;)

Портфели PRObonds. Краткий обзор

- 30 июня 2020, 07:36

- |

На облигационном рынке России наблюдается противоречие, которое хотелось бы считать аномалией: 19 июня была понижена ключевая ставка (на 100 б.п., до 4,5%), и с этого момента доходности большинства облигаций (если не брать короткие бумаги первого эшелона) или не снизились, или выросли. Отразилось оно и на наших результатах. Актуальная годовая доходность портфеля PRObonds #1 снизилась до 12,95%, а портфеля #2 – до 11,45%.

Позиции в портфелях неизменны. Разве что в портфеле #2 продолжается доведение до 4% от капитала акций «Обуви России». В ближайшие пару недель изменений не предполагается.

( Читать дальше )

Размещение облигаций АО им. Т.Г. Шевченко завершается

- 29 июня 2020, 07:42

- |

Размещение облигаций АО им. Т.Г. Шевченко завершается. Если Вы заинтересованы в участии, успевайте!

PS. О поданной заявке необходимо сообщить организатору размещения по телефону / эл.почте: ООО ИК «Иволга Капитал», +7 495 748 61 07 / info@ivolgacap.com

@AndreyHohrin

TELEGRAM t.me/probonds

YOUTUBE https://www.youtube.com/c/PRObonds

https://ivolgacap.ru/

www.probonds.ru

Прогнозы. Продолжится ли фондовое и товарное падение?

- 29 июня 2020, 07:10

- |

В конце прошедшей недели нефть и акции опять упали, а рубль ослаб. Всю неделю росли доходности ОФЗ, выборочно – корпоративных облигаций. Насколько серьезна ситуация?

В конце прошедшей недели нефть и акции опять упали, а рубль ослаб. Всю неделю росли доходности ОФЗ, выборочно – корпоративных облигаций. Насколько серьезна ситуация?Прежнее заметное падение пришлось на 11-15 июня. Brentтогда опускалась до 35 долларов (сейчас 40), американский индекс S&P500 – до 2 900 п. (сейчас 3 010), российский индекс РТС – до 1 200 п. (сейчас 1 246). Обновление минимумов двухнедельной давности допустимо. О большем падения пока говорить рано.

Оснований для остановки фондового роста трех последних месяцев достаточно. Обновляются макростатистика и макропрогнозы, и обновления свидетельствуют об ухудшении экономических показателей: так МВФ в июне ухудшил прогноз падения мирового ВВП до 4,9%, на 1,9% в сравнении с апрельским прогнозом (3%). Впереди отчетности компаний за второй квартал, которые могут усилить накапливающие разочарование. Кроме того, приток спекулятивного капитала, спровоцированный прямым монетарным стимулированием ведущих центральных банков, скорее всего, ослабевает. Возможное отражение этого – просадка котировок «длинных» ОФЗ, основного отечественного спекулятивного инструмента для иностранных инвесторов.

( Читать дальше )

теги блога Андрей Хохрин

- Brent

- EUR|USD

- Gold

- Goldman Group

- high yield

- IMOEX

- paper bubble

- probonds

- probondsмонитор

- RTS

- S&P500

- S&P500 фьючерс

- US500

- USD

- USD|RUB

- акции

- Андрей Хохрин

- АО Им. Т.Г. Шевченко

- АО Им. Т.Г. Шевченко облигации

- АПРИ Флай Плэнинг

- АПРИ Флай Плэнинг облигации

- банки

- библиотека

- БЭЛТИ-ГРАНД

- вдо

- вебинар

- денежный рынок

- депозиты

- дефолты

- долги деньги

- доллар

- Доллар рубль

- евро

- ецб

- золото

- Иволга Капитал

- Индекс МосБиржи

- индексная позиция

- исследования

- Ист Сайбериан петролеум

- Калита

- ключевая ставка

- ключевая ставка ЦБ РФ

- книга заявок

- колумнистика

- коронавирус

- корпоративные облигации

- корпораты

- кризис 2020

- легенда

- лизинг

- Лизинг-Трейд

- Лизинг-Трейд облигации

- макростатистика

- мсб-лизинг

- МСБ-Лизинг облигации

- Мясничий

- наше все

- Нефть

- обзор рынка

- облигации

- облигации крупнейших корпораций

- Обувь России

- Обувьрус облигации

- Объединение АгроЭлита облигации

- ОбъединениеАгроЭлита

- отчетность

- ОФЗ

- ОФЗ облигации

- палладий

- ПАО "ОР"

- Пионер-Лизинг

- повестка дня

- портфели probonds

- портфелиprobonds

- ПР-Лизинг

- прогноз

- прогнозы

- прямая речь

- роделен

- Роделен облигации

- российские акции

- рубль

- санкции

- сбербанк

- сделки

- скрипт

- субфеды

- сша

- ТД Мясничий облигации

- ТЕХНО Лизинг

- торговый эксперимент

- ФРС

- ход размещения

- хроники кризиса

- ЦБ РФ

- ЧЗПСН-Профнастил

- Шевченко

- шорт

- шорт Сбербанка

Новости тг-канал

Новости тг-канал