Андрей Хохрин

Весна на рынке облигаций. Сезон отчетностей. Много МФО

- 24 марта 2024, 13:11

- |

Весна на рынке облигаций началась спокойно. Открылся сезон отчетностей, появились первые результаты для наблюдений — поговорили об этом в прямом эфире, а так же обсудили недавно вышедший обзор МФО с операционными результатами 2023 года.

Для тех, кто не успел или забыл посмотреть видео на нашем YouTube-канале публикуем его снова, для удобства разбили по таймкоду. Удобно подписаться на канал, чтобы не пропускать.

Подробнее по темам ниже:

02:40 — какие настроения на рынке?

06:15 — почему ОФЗ падает?

09:19 — премии доходностей ВДО

10:15 — структура портфеля: МФО занимает существенную часть, около 30%.

13:42 — с чем связано увеличение доли банковского финансирования и облигационного финансирования в микрофинансовой отрасли?

17:55 — в 2023 году ожидается погашение облигаций на 6 млрд рублей: возможно ли проблемы?

21:15 — важное из обзора по операционным результатам МФО по итогам 2023 года

22:30 — рейтинги и повышение кредитного качества МФО

25:30 — в портфель добавлены новые бумаги, ожидаются обновления рейтингов

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Дайджест отчётностей в сегменте ВДО за 2023 год (Корпсан, Электроаппарат, Сибэнергомаш, Электрорешения, ПИР, Селлер, Сегежа)

- 24 марта 2024, 10:10

- |

Эмитенты начали публиковать отчётности по итогам года, приводим таблицу с некоторыми показателями из их отчётностей. Отдельно добавили отчётности эмитентов, которые ещё не раскрыли отчётность на ЦРКИ, но опубликовали данные на ресурсе БФО (отчётности там не аудируемые)

В таблице нет микрофинансовых, лизинговых и девелоперских компаний, т.к. по ним делаем отдельные отраслевые обзоры.

Важный дисклеймер: РСБУ отчётности имеют свои особенности, а также не могут учесть бизнес-модель и структуру бизнеса каждого эмитента.

Предыдущий дайджест тут

Следите за нашими новостями в удобном формате: Telegram, Youtube, Смартлаб, Вконтакте, СайтДайджест по рейтинговым действиям в сегменте ВДО за неделю (Ультра, РКК, М.видео, Соби-Лизинг)

- 24 марта 2024, 09:00

- |

🟢 ООО «Ультра»

НРА подтвердило кредитный рейтинг на уровне «В|ru|», изменив прогноз на «Стабильный»

Компания занимается оптовой торговлей готовыми изделиями из металла. Основная продукция представлена металлическими стеллажами, на которые приходится свыше 70% выручки, и сеткой. Продукция реализуется в основном через гипермаркеты «Леруа Мерлен».Компания является частью группы, в которую также входят производственные предприятия, розничный магазин, представительства.

Ключевыми положительными факторами рейтинговой оценки являются:

Средняя оценка рентабельности по чистой прибыли. В 2023 году она составила 4% (2022 год: 1%). НРА отмечает стабилизацию схемы распределения денежных потоков внутри группы, после пополнения оборотного капитала производственного актива — ЗАО «БЗСН» в III квартале 2023 года

Умеренный для отрасли оптовой торговли уровень долговой нагрузки. Отношение чистого долга к показателю EBITDA на 31.12.2023 г. составило порядка 7,3х (на 31.12.2022 г: 1,4х). Без учета поручительств показатель оценивается в 6,0х

( Читать дальше )

Сегежа публикует МСФО по итогам 2023 года: предварительные результаты не оптимистичные

- 22 марта 2024, 12:39

- |

Предварительные результаты не оптимистичные: продолжается снижение выручки и OIBDA, увеличивается убыток. Показатели долговой нагрузки также демонстрируют негативную динамику

В декабре 2023 года Эксперт РА понизил кредитный рейтинг компании до уровня ruBBB с развивающимся прогнозом

Источник отчётности: https://www.e-disclosure.ru/portal/files.aspx?id=38038&type=4

Следите за нашими новостями в удобном формате: Telegram, Youtube, Смартлаб, Вконтакте, Сайт

Маркет-мейкинг придаст ВДО ликвидности и комфорта. Или как решить проблему: не получается купить / продать облигацию?

- 22 марта 2024, 07:15

- |

График лучшего спроса и лучшего предложения в облигациях МФК Лайм-Займ 02. До и после подключения маркет-мейкера

О важном неочевидном. Для фонового рынка вообще, но для ВДО в особенности.

Недавно мы опубликовали рэнкинг маркет-мейкеров в сегменте высокодоходных облигаций. А до этого добавили услугу маркет-мейкинга в обязательный пакет для эмитента при организации облигационного выпуска.

Маркет-мейкер – тот, кто обеспечивает ликвидность бумаги. Т.е. стоит своими котировками на покупку и продажу. В идеале, выступая ближайшим продавцом для инвесторов, желающих купить, и ближайшим покупателем для желающих продать.

Зачем нам (и главное – вам) маркет-мейкинг (ММ)? 3-5% от него в нашей выручке не ответят на вопрос.

Ответ на вопрос – в двух графиках. На обоих облигации одного и того же выпуска МФК Лайм-Займ. До и после подключения ММ (до и после вертикальной черты). Первый (выше) – график лучших котировок спроса и предложения, второй (ниже) – сделок. Видим, насколько графики «уплотнились» после появления маркет-мейкера. Купить и продать стало проще.

( Читать дальше )

Скрипт заявки на участие в размещении выпуска облигаций МФК ВЭББАНКИР 06 (ruBB- (поз.), 350 млн руб., YTM 23,1%, для квал. инвесторов)

- 21 марта 2024, 10:04

- |

Скрипт ВЭББАНКИР 06. Размещение сегодня 21 марта с 10-00

ruBB- с позитивным прогнозом, дюрация 0,9 года, YTM 23,1%

_______________________

— Полное / краткое наименование: МФК ВЭББАНКИР 06 / ВЭББНКР 06

— ISIN: RU000A1082K7

— Контрагент (партнер): ИВОЛГАКАП [MC0478600000]

— Режим торгов: первичное размещение

— Код расчетов: Z0

— Цена: 100% от номинала (номинал 1 000 руб.)

Время приема заявок 21 марта:

с 10:00 до 13:00 МСК, с 16:45 до 18:30 МСК (с перерывом на клиринг)

❗️ Пожалуйста, направьте номер выставленной заявки в телеграм-бот ИК Иволга Капитал @ivolgacapital_bot в числовом формате (пример 12345678910)

❗️ Также в телеграм-бот вы можете подать предварительную заявку на участие в данном размещении

_______________________

Основные параметры ВЭББАНКИР 06:

— 350 млн руб.

— Купон | доходность: 21% годовых | 23,1 % годовых

— Купонный период: 30 дней

— Срок до оферты | дюрация: 1 год |0,9 года

— Срок до погашения: 3,5 года (1 260 дней)

( Читать дальше )

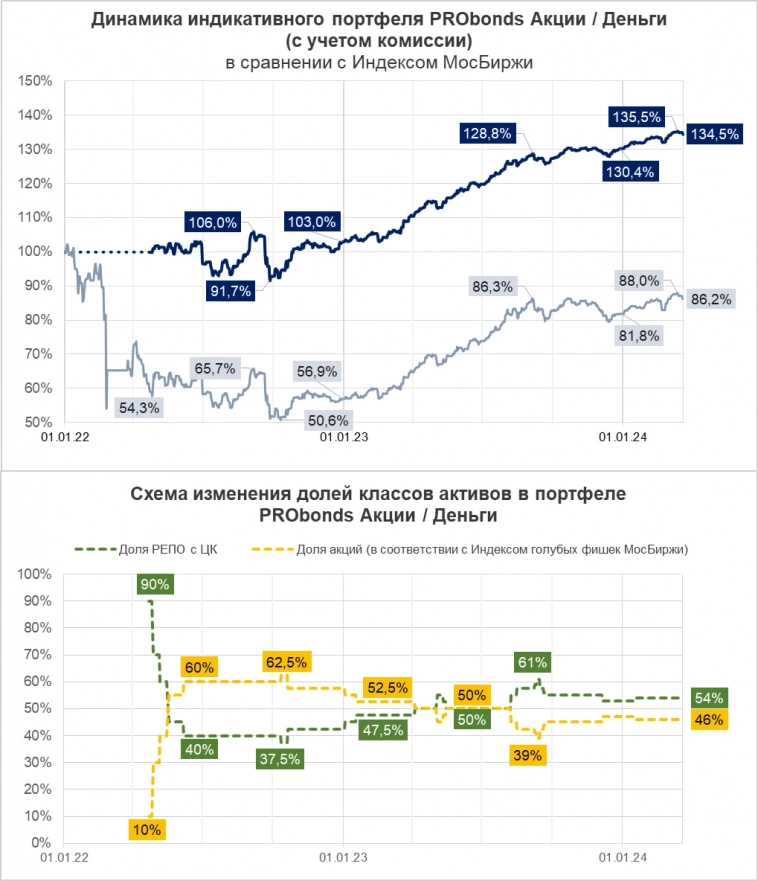

Сокращение доли акций в портфеле Акции / Деньги

- 21 марта 2024, 08:54

- |

_______________

Комментарии — и в чате нашего телеграм-канала 👉👉👉 https://t.me/+UHsfqmxEquGnkhA6

Не является инвестиционной рекомендацией. Ссылка на ограничение ответственности.

Карты рынка ВДО. Средняя доходность – 19,1%. Но в МФК выше

- 21 марта 2024, 07:04

- |

Обновляем карты рынка высокодоходных облигаций. По основным ВДО-отраслям: МФК, лизингодателям и строителям. Средняя доходность подросла до 19,1% (в начале марта была 18,7%).

Лизингодателей на карте всё больше, строителей всё меньше. А МФК стабильно выше рынка по доходности. Видимо, причина в ограничении на покупку этих бумаг только квал.инвесторами.

Но именно доходность делает вес микрофинансовых эмитентов максимальным в нашем публичном портфеле ВДО (в портфелях доверительного управления тоже).

Наш подход к вложениям в облигации, вообще, незамысловат. Покупать то, что имеет премию по доходности (грубо – находится выше красного пунктира, с поправками на кредитный рейтинг). И без задержек продавать то из купленного, где проявились любые проблемы.

Выделили сегодняшний выпуск ВЭББАНКИР 06. И для сравнения, и как один из двух (второй – у девелоперов) самых доходных в сегменте ВДО.

( Читать дальше )

Чем интересен 6 выпуск облигаций ВЭББАНКИРа (ruBB- позитивный, YTM 23,1%)?

- 20 марта 2024, 09:01

- |

Завтра – размещение облигаций ВЭББАНКИР 6 выпуска (ruBB- с позитивным прогнозом, 350 млн р., YTM 23,1% при дюрации 0,9 года).

Дополним слайды презентации несколькими тезисами:

🔸Вероятно повышения кредитного рейтинга ВЭББАНКИРа уже в апреле. Сейчас у компании ВВ- с позитивным прогнозом. Финансовые показатели говорят в пользу повышения (ожидаемая чистая прибыль 2023 года – 771 млн р., за 2022 год – 348 млн). Плановое обновление рейтинга – начало апреля.

🔸Это первый выпуск эмитента с доходностью, скорее, выше рынка. Пусть и до оферты. Аргумент в т.ч. в пользу устойчивости или роста котировок облигаций на вторичных торгах. Чем раньше облигации ВЭББАНКИРа не отличались.

🔸На размещении какое-то время будут находиться параллельно 2 выпуска ВЭББАНКИРА: новый, с доходностью 23,1% и предыдущий с ~20%. Предыдущий и размещен на 80%, и оказался ниже рынка по доходности. Теперь возможно досрочное закрытие его размещения.

🔸После размещения нового выпуска облигационный долг ВЭББАНКИРа достигнет 1,3 млрд р. Что скромно по меркам МФК – лидеров отрасли. Для сравнения, облигационный долг Быстроденег сейчас – 1,9 млрд р., Лайм-Займа – 1,9 млрд р., Фордевинда – 1,75 млрд р. По объемам выдач займов ВЭББАНКИР эти компании в 2023 г. опережал.

( Читать дальше )

теги блога Андрей Хохрин

- Brent

- EUR|USD

- Gold

- Goldman Group

- high yield

- IMOEX

- paper bubble

- probonds

- probondsмонитор

- RTS

- S&P500

- S&P500 фьючерс

- US500

- USD

- USD|RUB

- акции

- Андрей Хохрин

- АО Им. Т.Г. Шевченко

- АО Им. Т.Г. Шевченко облигации

- АПРИ Флай Плэнинг

- АПРИ Флай Плэнинг облигации

- банки

- библиотека

- БЭЛТИ-ГРАНД

- вдо

- вебинар

- денежный рынок

- депозиты

- дефолты

- долги деньги

- доллар

- Доллар рубль

- евро

- ецб

- золото

- Иволга Капитал

- Индекс МосБиржи

- индексная позиция

- исследования

- Ист Сайбериан петролеум

- Калита

- ключевая ставка

- ключевая ставка ЦБ РФ

- книга заявок

- колумнистика

- коронавирус

- корпоративные облигации

- корпораты

- кризис 2020

- легенда

- лизинг

- Лизинг-Трейд

- Лизинг-Трейд облигации

- макростатистика

- мсб-лизинг

- МСБ-Лизинг облигации

- Мясничий

- наше все

- Нефть

- обзор рынка

- облигации

- облигации крупнейших корпораций

- Обувь России

- Обувьрус облигации

- Объединение АгроЭлита облигации

- ОбъединениеАгроЭлита

- отчетность

- ОФЗ

- ОФЗ облигации

- палладий

- ПАО "ОР"

- Пионер-Лизинг

- повестка дня

- портфели probonds

- портфелиprobonds

- ПР-Лизинг

- прогноз

- прогнозы

- прямая речь

- роделен

- Роделен облигации

- российские акции

- рубль

- санкции

- сбербанк

- сделки

- скрипт

- субфеды

- сша

- ТД Мясничий облигации

- ТЕХНО Лизинг

- торговый эксперимент

- ФРС

- ход размещения

- хроники кризиса

- ЦБ РФ

- ЧЗПСН-Профнастил

- Шевченко

- шорт

- шорт Сбербанка

Новости тг-канал

Новости тг-канал