Блог компании Иволга Капитал |Скрипт участия в размещении выпуска облигаций Лизинг-Трейд 001P-04 (BB+(RU), 100 м.р., купон 19%)

- 15 июля 2022, 11:36

- |

Продолжается размещение четвертого выпуска облигаций ООО «Лизинг-Трейд» (BB+ (RU)). На данный момент размещено 45% выпуска.

Обобщенные параметры выпуска:

• Размер выпуска – 100 млн.р. (номинал 1 облигации – 1 000 р.).

• Срок обращения – 1 год до выкупа по оферте (после 2-го года обращения еще один выкуп по оферте, весь срок обращения — 5 лет).

• Ставки купона на первый год, до выкупа по первой оферте – 19% годовых.

• Купонный период – 30 дней.

Организатор выпуска – ИК Иволга Капитал.

Скрипт для участия в первичном размещении:

— полное / краткое наименование: Лизинг-Трейд 001P-04 / ЛТрейд 1P4

— ISIN: RU000A104XE0

— контрагент (партнер): ИВОЛГАКАП [MC0478600000]

— режим торгов: первичное размещение

— код расчетов: Z0

— цена: 100% от номинала (номинал 1 000 р.)

Контакты клиентского блока ИК «Иволга Капитал»:

— [email protected], +7 495 150 08 90

— Елена Шмелева, @elenashmelevaa, +7 999 645 91 23

— Антон Дроздов, @Drozdov_Anton, +7 964 585 10 18

— Александр Бойчук @AleksandrBoychuk +7 985 912 67 50

( Читать дальше )

- комментировать

- Комментарии ( 5 )

Блог компании Иволга Капитал |Календарь первичных размещений ВДО

- 15 июля 2022, 07:59

- |

@AndreyHohrin

TELEGRAM t.me/probonds

YOUTUBE https://www.youtube.com/c/PRObonds

https://ivolgacap.ru/

www.probonds.ru

Блог компании Иволга Капитал |Строительная компания Литана. Ухудшение финансовых показателей, непрозрачность и неопределенность будущих проектов

- 15 июля 2022, 07:46

- |

Повод вспомнить о строительной компании «Литана» появился после публикации рейтинга компании от НКР. У компании уже есть рейтинг от Эксперт РА, присвоенный в августе прошлого года. Рейтинг от Эксперта был сдержанным, B. И, параллельно получая рейтинг от НКР, компания, вероятно, стремилась улучшить кредитный статус. НКР присвоил B+. Вряд ли теперь мы увидим обновление рейтинга «Литаны» от Эксперт РА. Насколько эквивалентна ступень B+ от НКР ступени B от Эксперта – творческий вопрос.

Весной 2021 года ИК «Иволга Капитал» выступила организатором дебютного выпуска облигаций «Литаны». И с этого момента всё шло не так. Контакт с эмитентом, что называется, не сложился. Значит это, что получить от компании какую-либо конкретику в ответ на свои вопросы и вопросы инвесторов мы за год с лишним так и не смогли.

В защиту «Литаны» выступает то, что перед каждой из купонных выплат мы получали от эмитента фактические подтверждения перечисления денег на купон. В остальном «Литана» вызывает более или менее обоснованные опасения. Остановимся на наиболее важных – отчетности и будущих проектах компании.

( Читать дальше )

Блог компании Иволга Капитал |АО им. Т.Г. Шевченко анонсирует новый выпуск облигаций. 300 млн.р., 1 год до оферты, 17% годовых

- 14 июля 2022, 17:22

- |

На следующую среду 20 июля намечено размещение третьего выпуска облигаций сельхозпроизводителя АО им. Т.Г. Шевченко.

«Шевченко» — эмитент с продолжительной историей на рынке. Первый выпуск облигаций был размещен в октябре 2019 года. Этот выпуск уже частично выкуплен эмитентом за 2 оферты, еще одна пройдет 18 июля, осенью он будет погашен.

Всего в 3 квартале АО им. Т.Г. Шевченко планирует привлечь через облигации 500 млн.р.

На 20 июля запланирован первый транш суммой 300 млн.р. Это 3-летний выпуск, но с офертой через 1 год. Ориентир ставки купона до оферты – 17% годовых. Организатор выпуска – ИК «Иволга Капитал».

( Читать дальше )

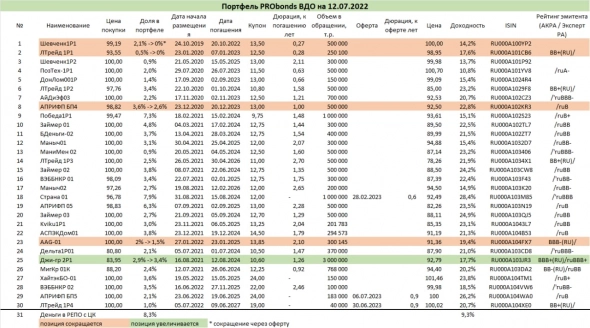

Блог компании Иволга Капитал |Портфель PRObonds ВДО. Сокращение убытка с начала года до -3%. И ряд операций

- 13 июля 2022, 07:56

- |

Портфель PRObonds ВДО после застоя последних 2-3 недель вновь вернулся в тренд восстановления. Убыток с начала года сократился до -3%. Накопленный за 4 года ведения результат составляет 46% (до НДФЛ, но с учетом комиссий). Последний год из этих четырех – с прошлого по нынешний июль – портфель пока отработал в ноль.

Ожидаемая доходность портфеля на ближайшие 12 месяцев – около 20%. Она складывается из доходностей к погашению входящих в портфель облигаций и доходности денежной позиции. Исходя из нее, наиболее вероятный результат портфеля в 2022 году с учетом глубокой просадки первого квартала – 5%.

Операции вновь достаточно много, хотя они больше косметического характера.

( Читать дальше )

Блог компании Иволга Капитал |ГК АПРИ «Флай Плэнинг» построит более 78 тыс. кв. м жилья на острове Русский

- 12 июля 2022, 16:05

- |

На острове Русский при участии ДОМ.PФ появится один из крупнейших микрорайонов Приморского края. По итогам аукциона «за долю» ГК АПРИ «Флай Плэнинг» из Челябинска построит там более 78 тыс. кв. м жилья.

Часть построенных помещений будет передана Институту развития и может быть использована для арендного жилья. Оно будет востребовано среди специалистов, привлекаемых на Русский в рамках крупных инвестиционных проектов – IT-парка, инновационного научно-технологического центра, второй очереди ДВФУ и других. Всего на острове в ближайшие годы планируется создать 13 000 рабочих мест.

Строительство микрорайона станет частью плана по созданию на острове Русский международного научно-образовательного и технологического кластера.

/Облигации АО АПРИ «Флай Плэнинг» входят в портфель PRObonds ВДО на 11,9% от активов/

( Читать дальше )

Блог компании Иволга Капитал |Лизинговый портфель ООО "Лизинг-Трейд" прибавил 4,5% с начала года.

- 12 июля 2022, 14:16

- |

- По итогам июня лизинговый портфель составил 5,74 млрд. руб. (+4,5% с начала года).

- Диверсификация портфеля сохраняется на высоком уровне, на топ-10 лизингополучателей приходится 22,4% портфеля.

- Коэффициент достаточности источников погашения (отношения суммы лизинговых платежей к платежам по обязательствам) равен 127%.

Напоминаем, продолжается размещение нового выпуска облигаций «Лизинг-Трейда» (BB+(RU), 100 млн.р., 1 год до оферты, купон 19%).

Подробнее https://t.me/probonds/7874

/Облигации ООО «Лизинг-Трейд» входят в портфель PRObonds ВДО на 7,7% от активов/

@AndreyHohrin

TELEGRAM t.me/probonds

YOUTUBE https://www.youtube.com/c/PRObonds

ivolgacap.ru/

Блог компании Иволга Капитал |Почему мне не нравится доллар? Кому нужны бездивидендные акции? ВДО: ралли восстановления закончилось? Онлайн-эфир сегодня в 18-00

- 12 июля 2022, 09:19

- |

Блог компании Иволга Капитал |Прибыль МФК "Займер" за 1 полугодие 2022 года превысила 1 млрд.р.

- 12 июля 2022, 08:40

- |

МФК «Займер» публикует предварительные значения чистой прибыли, полученной в 1 полугодии 2022 года.

Согласно многолетнему опыту работы компании, второе полугодие — обычно более прибыльное, чем первое. На фоне жесткой кредитной политики МФК «Займер», в этом году чистая прибыль 1 полугодия впервые превысила 1 млрд рублей.

Источник информации: https://t.me/zaymer_invest/209В обращении находится 3 выпуска облигаций МФК «Займер» общим номинальным объемом 1,3 млрд.р., средняя доходность к погашению — 23,9%.

/Облигации МФК «Займер» (только для квалифицированных инвесторов) входят в модельный портфель PRObonds ВДО на 11,2% от активов/

@AndreyHohrin

TELEGRAM t.me/probonds

YOUTUBE https://www.youtube.com/c/PRObonds

https://ivolgacap.ru/

www.probonds.ru

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал