Блог компании Иволга Капитал |Сокращаем золото, нефть и серебро, купили S&P 500 и готовимся продать доллар во фьючерсном портфеле. Почти полностью оставаясь в деньгах

- 28 февраля 2024, 08:12

- |

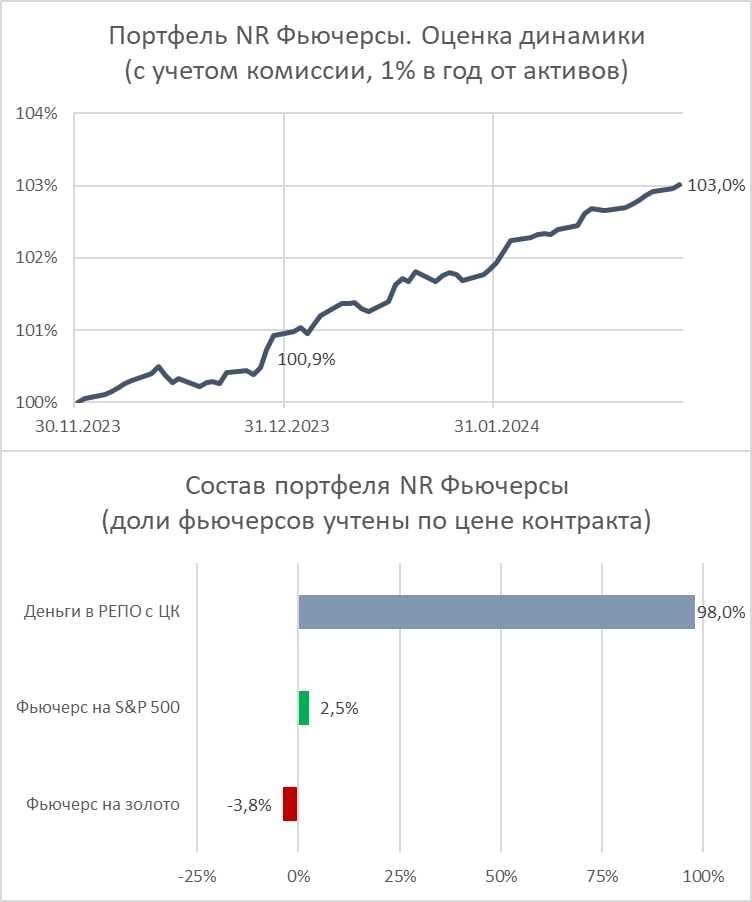

В портфеле NR Фьючерсы сокращаются короткие позиции во фьючерсах:

— на золото, с 5% до 3,8% от активов (по цене контракта),

— на нефть, с 0,8% от активов до 0%,

— на серебро, с 0,3% от активов до 0%.

Помимо этого:

— В прошедший четверг была открыта длинная позиция во фьючерсе на S&P 500, на 2,5% от активов (для этого было нужно, чтобы индекс пробил вверх 5 051 п.).

— Также откроем новую короткую позицию во фьючерсе на серебро, на 1,7% от активов, если серебро пробьет вниз 21,89 долл./унц.

— И, если пара доллар/рубль (на МосБирже, с расчетами «завтра») пробьет вниз 91,49 рубля, будет открыта короткая позиция во фьючерсе на доллар/рубль на 2,5% от активов.

На данный момент 98% активов портфеля размещено в РЕПО с ЦК (эффективная ставка размещения ~16,5% годовых).

Не является инвестиционной рекомендацией. Ссылка на ограничение ответственности.

Следите за нашими новостями в удобном формате: Telegram, Youtube, Смартлаб, Вконтакте, Сайт

- комментировать

- Комментарии ( 2 )

Блог компании Иволга Капитал |О депозитах (45 трлн р. и 14,9%), ставке денежного рынка (15,4%) и долларовой ставке (8,5%)

- 28 февраля 2024, 06:42

- |

Вклады населения бурно растут. Депозитная масса в декабре-январе достигла 44,9 трлн р. Но акцент роста пришелся на декабрь. На момент, когда ключевая ставка достигла (пока еще) нового максимума в 16%.

Ставки по депозитам (как всегда, берем статистику Банка России) прекратили подъем вместе с ключевой, в середине декабря. Тогда ЦБ отчитывался о средней доходности депозита 14,8%. На середину февраля она 14,9%. Ставка денежного рынка (сделок однодневного РЕПО с ЦК) – 15,4%.

Причем некоторые банки (как минимум, Тинькофф) в последние дни рассылали уведомления о скором снижении своих депозитных ставок.

Если вспомнить 2015-18 годы и предположить, что нынешнее худшее позади, депозиты сейчас должны уйти в долгий проигрыш денежному рынку. Почти 10 лет назад регулятор после шокового повышения медленно снижал ключевую ставку. Тогда депозиты снижались на опережение, а ставка денежного рынка оставалась близкой к ключевой. Более 2 лет опережая депозитную в среднем на 1,5% годовых.

Траектория финансового будущего напрямую зависит от способностей / возможностей ЦБ. В прошлые разы их хватало. Если в новом будущем будет не так, это будет значить не то, что депозиты начнут выигрывать у денежного рынка, а что станут мнее безопасным, чем сегодня, местом хранения денег.

( Читать дальше )

Блог компании Иволга Капитал |Доллар по 99 р. и 200%

- 23 февраля 2024, 07:20

- |

В четверг доллар с расчетами «сегодня» стоил на бирже на 3-7 рубле дороже того же доллара, но с расчетами «завтра». В четверг же доллары на бирже можно было на выходные разместить под 100 и даже 200% годовых. Впрочем и до четверга — под 15-20% годовых. На одной из все еще крупнейших по мировым меркам бирж. В, как мы запомнили, пятой экономике мира и первой — Европы.

Можно сказать, что это же просто доллар, просто токсичная валюта. Или. Маршрут нашей финансовой системы все больше напоминает маршрут пьяного водителя. Чем выше градус — тем меньше настроя на движение хоть к какой-то цели.

( Читать дальше )

Блог компании Иволга Капитал |В России за доллар дают 6-7% годовых. Что закономерно мало кому нужно

- 26 января 2024, 07:04

- |

Российский фондовый и валютный рынок – рынок (до сих пор) биржевой. И пусть он ограничен по инструментам и замкнут в себе, это здорово!

Не в каждой крупной стране вы сможете купить и продать облигацию на организованной площадке, с однозначной котировкой и минимальной комиссией. А разместить через биржу свободные деньги, аналогично депозиту до востребования, только с доходностью в районе ключевой ставки, еще и будучи частным лицом – это, вообще, нечто, вызывающее уважение.

Причем разместить не только рубли. Инфраструктура размещения свободной валюты, в первую очередь долларов, тоже есть и удобная.

И здесь возникает разница ситуаций. НКЦ (валютный оператор группы Московская биржа), с участием которого проводится размещение в т.ч. свободных долларов, как считается, может попасть под санкции. А, например, Райффайзен Банк, тоже как считается – вряд ли. Верны ли предположения, не знаем. Но в Райффайзене хранить валюту – это платить банку по 1% в месяц от ее суммы, если не ошибаемся.

( Читать дальше )

Блог компании Иволга Капитал |Вчера размещение долларов на МосБирже стоило 45% годовых

- 20 декабря 2023, 06:53

- |

На днях на МосБирже наметилась новая валютная флуктуация. Вчера она имела взрывное развитие. Уже неделю свободные доллары на денежном рынке МосБиржи (в сделках долларового РЕПО с ЦК) можно было размещать с доходностью в среднем выше 6% (ставка ФРС 5,5%). Позавчера мы разместили доллары под 13%. Вчера – вовсе под 45% годовых.

Можно сделать 2 предположения. Первое: после американской блокировки Биржи СПБ 2 ноября любые операции с долларом на МосБирже – территория непредсказуемости и соответствующих же ставок. Вопрос, правда, почему ставки весь ноябрь и половину декабря были почти нулевыми?

Второе: у рубля проблемы. А взлет РЕПО – отражение всплеска спроса на доллары. Ключевая ставка и невидимая рука Банка России держат валютный курс, но, возможно, не так цепко, как кажется со стороны.

К графику ставки размещения долларов прикладываем график доллара к рублю. Несложно увидеть закономерность. Когда за размещение долларов платили много (что было в с мая по август), доллар к рублю рос. И наоборот, стабилизация рубля в ходе подъема ключевой ставки обесценила размещение в долларах.

( Читать дальше )

Блог компании Иволга Капитал |Настрой на возврат в рубли

- 23 октября 2023, 07:08

- |

В пятницу мы продали очередную часть своего валютного запаса.

Поскольку внутренний учет Иволги ведется не в рублях, чтобы не рисковать накоплениями, почти всю полностью свободную ликвидность с прошлого декабря по начало нынешнего июня мы перевели в доллары, евро и юани.

А 15 августа приступили к продаже валюты. И за пару месяцев продали примерно половину валютной позиции. Сегодняшний день, видимо, не исключение для продаж.

Непросто понять, что движет властями, настолько рьяно взявшимися за курс рубля, параллельно утверждая, что этот курс не так важен. Но, кажется, не так сложно угадать, к чему их активность приведет.

Целью ставится 90-92 рубля за доллар. -3,5-5,5% от закрытия пятницы (95,3 р.).

Высокой ключевой ставки, которая или будет повышена 27.10, или останется около нынешних 13% надолго (при официальной инфляции вблизи 6%), для стабилизации и укрепления рубля было бы достаточно. Взгляните на графики валют с 15 августа по 11 октября, когда ставка была единственным рычагом ДКП. Подключенный 12 октября второй рычаг, обязательная продажа валютной выручки – попросту избыточен.

( Читать дальше )

Блог компании Иволга Капитал |Резкое падение инвалюты в ответ на указ о (какой-то там) продаже валютной выручки - это для вас:

- 12 октября 2023, 08:26

- |

Резкое падение инвалюты в ответ на указ о (какой-то там) продаже валютной выручки - это для вас:

Блог компании Иволга Капитал |Мы сокращаем валютную позицию. Доллары в сентября приносят 3-4% годовых, рубли - около 11,5%

- 12 сентября 2023, 07:06

- |

Блог компании Иволга Капитал |Почему рынок акций может вырасти, а валюта вряд ли. Об эмоциях

- 25 августа 2023, 07:15

- |

Возьмем два трендовых и зависящих один от другого движения вверх – в валюте и в акциях (в рублевом выражении, по Индексу МосБиржи; в долларовом, по Индексу РТС с трендом сложнее).

Мы слишком поосторожничали, сократив в портфеле Акции и Деньги общий вес акций до 40-45%, остальное переводя в деньги. Возможно, невзирая на прецедентную ключевую ставку 12% и 8-месячный почти непрерывный рост котировок, акции еще отправятся вверх. Участвовать в этом не хочется. Но эмоциональное восприятие рынка часто ошибочно.

Эмоции, вот что важно. Паника – глубоко эмоциональное состояние с долгим послевкусием. Отечественные акции в прошедшем году испытали сразу и шок февраля, и афтершок сентября. После чего вектор вверх был задан даже просто как компенсация произошедшего обвала. В нашей логической цепочке завершиться он должен в противоположном эмоциональном состоянии. Его часто называют эйфорией, но положительные настроения редко сопоставимы по силе с негативными. Достаточно беспечности. Не сказали бы, что она уже есть. Путь вверх до сих пор не закрыт.

( Читать дальше )

Блог компании Иволга Капитал |Размещение долларов вернулось к норме и 6%

- 24 августа 2023, 07:19

- |

В первой половине августа ставки размещения свободных долларов в России достигали 20% годовых и уходили выше.

Банк России волевым решением от 15 августа вернул рублю устойчивость и сбил эмоции в валюте.

Рублевый денежный рынок расцвел. Однодневная ставка размещения рублей ушла вслед за ключевой к 12% и перетянула ликвидность на себя (у нас сумма рублевого РЕПО с ЦК выросла в августе на 20%, до 1,19 млрд р.). Увы, это как цветение бамбука, с последствиями.

Мы часть собственных валютных позиций распродали, примерно 1/10 того, что накопили с декабря 2022 по июнь 2023. На большее не решились, раз уж рубль особо не укрепляется. Наверно, доля валюты в наших активах всё равно снизится, сейчас она избыточна. Однако об отказе от доллара (в первую очередь речь о нем), евро и, наверно, юаня речи нет.

Можем ошибаться, но не замечаем сигналов к перекрытию сделок с валютой на МосБирже. Включая размещение этой валюты в РЕПО с ЦК. Если ставка ФРС останется вблизи нынешних 5,5%, долларовое РЕПО на перспективу даст вряд ли меньше 6%. С вероятностью, которая никуда не исчезла и как уже было, дать заметно больше.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал