Блог компании Иволга Капитал |Календарь первичных размещений ВДО

- 22 июля 2022, 08:26

- |

Возможно, сегодня Банк России придаст импульс ускорения размещениям ВДО. Возможно, нет. Все последние снижения ключевой ставки шли по второму варианту.

@AndreyHohrin

TELEGRAM t.me/probonds

YOUTUBE https://www.youtube.com/c/PRObonds

https://ivolgacap.ru/

www.probonds.ru

- комментировать

- Комментарии ( 2 )

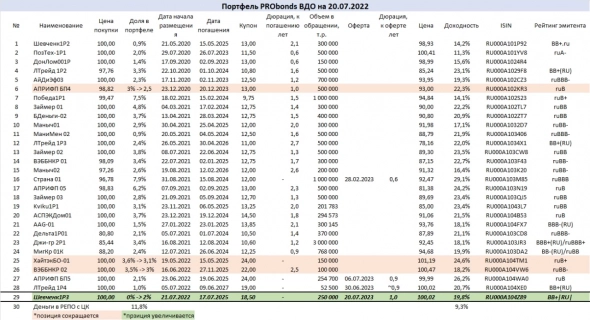

Блог компании Иволга Капитал |Сделки в индикативном портфеле PRObonds ВДО

- 22 июля 2022, 07:51

- |

Вчера достаточно динамично началось размещение облигаций Шевченко 1P3. За первую сессию размещено более 1/3 250-миллионного выпуска. Сегодня на первичных торгах эти бумаги будут приобретены на 2% от активов. Если темп размещения удержится, подтверждая спрос, возможно небольшое увеличение этой позиции.

Доля бумаг холдинга НБ-Центр (АО им. Т.Г. Шевченко и Маныч-Агро) после добавления нового выпуска достигнет 8,4% от активов и в скором времени будет сокращена примерно до 7% за счет частичного вывода более ранних выпусков холдинга. Однако произойдет это не раньше августа.

Начиная с понедельника 25 июля немного снизятся веса облигаций АПРИ Флай Плэнинг БП4, Хайтэк-Интеграция БО-01, МФК ВЭББАНКИР 02. В каждом случае на 0,5% от активов (до 2,5%, 3,1% и 3% соответственно). Сокращение облигаций АПРИ – процесс на долгую перспективу, чтобы постепенно довести их совокупный вес до 7-8% от активов (сейчас более 11%). А коррекция долей в ХайТэке и ВЭББАНКИРе – часть спекулятивной операции: на размещении обе бумаги были куплены с небольшим перевесом. Продажи всех указанных бумаг равными долями в течение 5 сессий по средней цене торгов.

( Читать дальше )

Блог компании Иволга Капитал |Нормативы достаточности капитала Банка Казани (на 60% принадлежит ООО "Лизинг-Трейд")

- 21 июля 2022, 12:31

- |

Банк Казани на 60% принадлежит ООО «Лизинг-Трейд», оставшиеся 40% находятся в собственности у правительства Казани. Банк имеет рейтинг BB+(RU) от АКРА, последнее обновление рейтинга от 30 марта 2022

С февраля 2022 года значительно сократился объём публикуемой российскими банками информации. Для поддержки прозрачности публикуем актуальные нормативы достаточности капитала Банка Казани. Источник: «Информация об обязательных нормативах и о других показателях деятельности кредитной организации»

С начала года мы не видим значительных изменений в достаточности капитала. Все показатели находятся в рамках нормативных значений, и у Банка имеется достаточный запас от минимальных значений от 85 до 130%

Даже в новых условиях Банк остаётся прибыльным, за январь-июнь 2022 прибыль после налогообложения с учётом изменений прочего совокупного дохода составила 29,5 млн. Источник: «Отчёт о финансовых результатах кредитной организации»

( Читать дальше )

Блог компании Иволга Капитал |Как размещаются ВДО и сколько стоят на вторичном рынке?

- 21 июля 2022, 08:54

- |

Блог компании Иволга Капитал |Скрипт участия в размещении облигаций АО им. Т.Г. Шевченко (250 млн.р., 1 год до оферты, купон/YTM 18,5%/19,8%)

- 20 июля 2022, 13:44

- |

21 июля — старт размещения нового выпуска облигаций краснодарской растениеводческой компании АО им. Т.Г. Шевченко

Обобщенные параметры выпуска:

• Размер выпуска — 250 млн.р. (номинал 1 облигации – 1 000 р.).

• Срок обращения – 1 год (364 дня) до оферты (3 года до погашения; равномерная амортизация в течение последнего года обращения).

• Купонный период — 91 день.

• Ставка купона до оферты – 18,5% годовых.

Организатор размещения — ИК «Иволга Капитал».

Скрипт для участия в первичном размещении:

— полное / краткое наименование: АО им. Т.Г. Шевченко 001P-03 / Шевченк1Р3

— ISIN: RU000A104Z89

— контрагент (партнер): ИВОЛГАКАП [MC0478600000]

— режим торгов: первичное размещение

— код расчетов: Z0

— цена: 100% от номинала (номинал 1 000 р.)

Время приема заявок 21июля: с 10-00 до 13-00 и с 16-45 до 18-30 Мск.

Контакты клиентского блока ИК «Иволга Капитал»:

( Читать дальше )

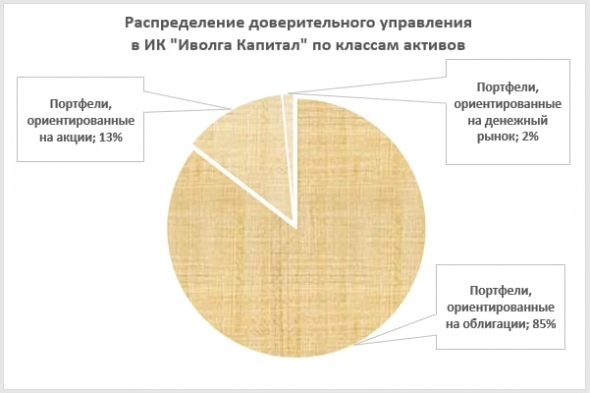

Блог компании Иволга Капитал |Результаты и тактика сделок доверительного управления ИК "Иволга Капитал"

- 20 июля 2022, 08:06

- |

Сумма клиентских активов под управлением ИК «Иволга Капитал» стабилизировалась выше 400 млн.р. и, по нашей оценке, будет увеличиваться. Сейчас она составляет 417 млн.р. Компенсационный фонд (на покрытие дефолтных потерь) находится на комфортном для этой суммы уровне – 14,8 млн.р.

Средняя доходность портфелей доверительного управления на 19 июля составила 4,9% годовых (с учетом комиссий и в основном за вычетом НДФЛ). Из 57 обслуживаемых счетов 43 счета (75%) прибыльны, 14 (25%) убыточны. Поскольку основная часть убыточных счетов имеет скромную просадку, для трети из них менее -1%, одна из ближайших осуществимых задач – вывод их в плюс.

( Читать дальше )

Блог компании Иволга Капитал |Разбор эмитента АО им. Т.Г.Шевченко. Прямой эфир в новом формате сегодня, 19 июля в 18:00

- 19 июля 2022, 12:32

- |

В продолжение предыдущего поста сегодня, 19 июля в 18:00, Дмитрий Александров и Андрей Хохрин совместными усилиями разберут бизнес эмитента АО им. Т.Г. Шевченко и его облигационный долг:

- Текущие финансовые и операционные результаты Эмитента и всей Группы НБ-Центр.

- Перспективы и сложности сельского хозяйства как отрасли.

- Место АО им. Т.Г. Шевченко на розничном облигационном рынке.

До эфира предлагаем ознакомиться с презентацией выпуска:

![]()

AO_im_TG_SHevchenko_prezentaciya_iyul_2022.pdf (2 МБ)

@AndreyHohrin

TELEGRAM t.me/probonds

YOUTUBE https://www.youtube.com/c/PRObonds

https://ivolgacap.ru/

www.probonds.ru

Блог компании Иволга Капитал |Календарь первичных размещений ВДО

- 19 июля 2022, 08:29

- |

@AndreyHohrin

TELEGRAM t.me/probonds

YOUTUBE https://www.youtube.com/c/PRObonds

https://ivolgacap.ru/

www.probonds.ru

Блог компании Иволга Капитал |АО им. Т.Г. Шевченко. Место на карте агропромышленных ВДО и презентация для инвесторов

- 19 июля 2022, 07:50

- |

На этой или следующей неделе мы планируем вывести на размещение облигации краснодарского сельхозпроизводителя АО им. Т.Г. Шевченко.

Основные предварительные параметры выпуска:

o Размер выпуска – 250 млн.р.

o Срок до оферты – 1 год (до погашения – 3 года)

o Ежеквартальный купон 18,5% годовых (эффективная доходность к оферте – 19,8%)

Эмитент специализируется на растениеводстве, характеризуется умеренной долговой нагрузкой и высокой эффективностью. Подробности — в презентации для инвесторов. Компания завершает получение кредитного рейтинга. Присвоение рейтинга ожидается не позднее конца июля. По нашим ожиданиям, его ступень может оказаться в верхней части рейтингов эмитентов розничных облигаций от АПК (сейчас максимальный рейтинг в этой группе, BB+, имеет красноярский холдинг Голдман Групп, куда входит ОбъединениеАгроЭлита).

( Читать дальше )

Блог компании Иволга Капитал |Ближайшие выплаты по облигациям, входящим в портфели PRObonds (18 - 23.07.22)

- 18 июля 2022, 09:03

- |

18.07.2022

- МФК ВЭББАНКИР, 01 Ежемесячные выплаты ставка купона 12,75% Сумма купона 10,48 руб.

- МФК ВЭББАНКИР, 001P-01 Ежемесячные выплаты, ставка купона 22% Сумма купона 18,08 руб.

- Займер, 03 Ежемесячные выплаты ставка купона 12,7% Сумма купона 10,44 руб.

20.07.2022

- Лизинг-Трейд, 001P-03 Ежемесячные выплаты ставка купона 11% Сумма купона 9,04 руб.

21.07.2022

- АО им. Т.Г. Шевченко, 001P-01 Ежеквартальные выплаты ставка купона 13,5% Сумма купона 33,66 руб.

- МФК Эйрлоанс, 001Р-01 Ежемесячные выплаты ставка купона 13,25% Сумма купона 10,89 руб.

@AndreyHohrin

TELEGRAM t.me/probonds

YOUTUBE https://www.youtube.com/c/PRObonds

https://ivolgacap.ru/

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал