Блог компании Иволга Капитал |Как распределен рынок ВДО по брокерам?

- 07 февраля 2025, 06:48

- |

Помните, как долгое время воспринималось распределение брокеров на рынке ВДО? Мы помним: ВТБ и все остальные. Т.к. доля ВТБ как брокера была доминирующей, вплоть до того, что была больше всех остальных долей, взятых вместе.

То распределение возникло в начале 20-х. К их середине мы решили его перепроверить. Проверка немного удивила.

Немного о методе. Взяли не распределение заявок на покупку ВДО по брокерам на первичных размещениях. Так в размещениях от Иволги будет слишком много Иволги. И не будет Т-Инвестиций, поскольку у них свой подход к первичке.

Воспользовались данными по офертам. Иволга много выступает агентом по офертам, мы видим, от каких брокеров приходят заявки. В выборке участвовали оферты АПРИ, Быстроденег, МигКредита и АйДи Коллекта, общей суммой поданных заявок ~440 млн р. Сумма небольшая, но это несколько тысяч заявок. Для общей картины достаточно.

• Итак. Первое. ВТБ и спустя годы остался лидером. Но Альфа и Т-Инвестиции слишком близко. Заметный сдвиг. А все 3 крупнейших брокера-банка – почти ¾ рынка.

( Читать дальше )

- комментировать

- Комментарии ( 16 )

Блог компании Иволга Капитал |Первичный рынок ВДО в январе. 1,7 млрд р. при среднем купоне 25,6%. Ойл Ресурс, АПРИ, Финам, Иволга и эффект низкой базы

- 04 февраля 2025, 07:02

- |

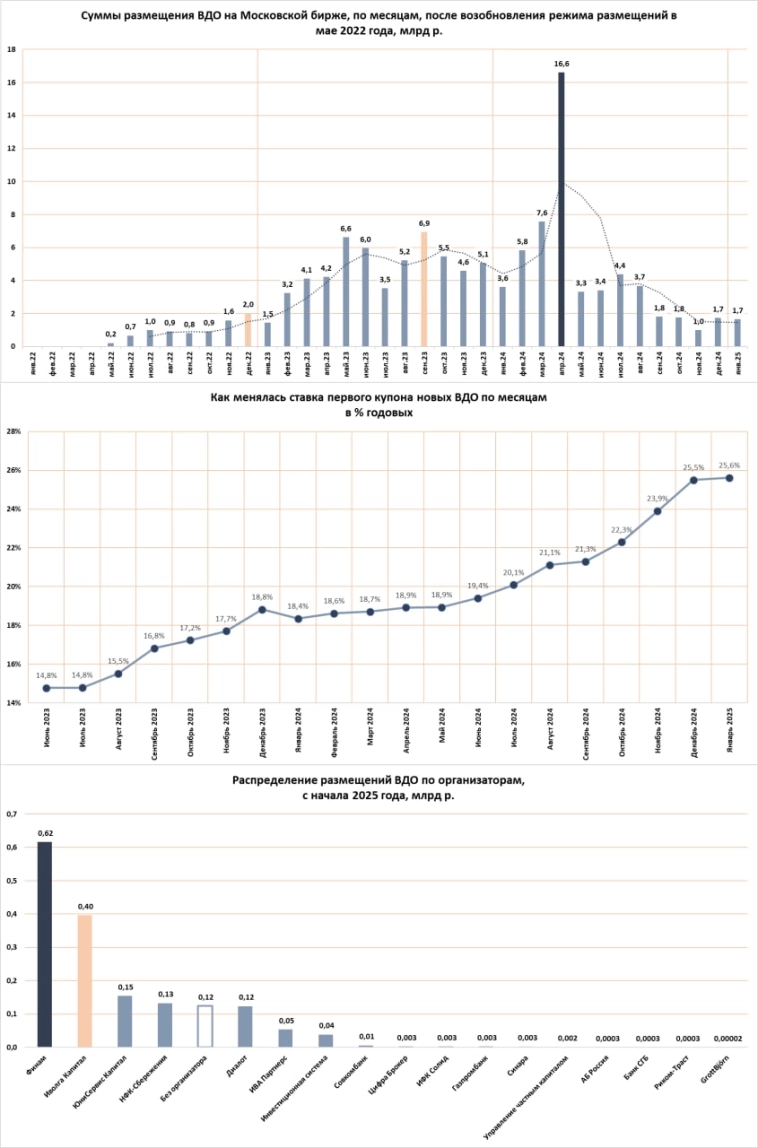

Первое из очевидного – максимум по купону. • В январе средний первый купон находящихся на первичном размещении высокодоходных облигаций составил 25,6%. +0,6 п.п. к декабрю.

• Эталоны щедрости – АПРИ и Ойл Ресурс, купоны 34% и 33%. Они же – половина суммы январских размещений (893 млн и з 1,7 млрд р.)

Размещение АПРИ завершено и повтора эксперимента с 34% не ожидается. Размещения Ойл Ресурса хватит на февраль, и всё. Уже в феврале, тем более, в марте ставки должны поползти вниз.

Особенно если Банк России в день влюбленных не будет делать больнее, чем есть.

Закономерность рынка облигаций – • сползание купонов и доходностей сопровождается ростом спроса.

Потому, • не февраль, так март – вероятный всплеск ВДО-размещений. От нынешней низкой базы – 1,5-2 млрд р. в месяц – рынку несложно и удвоиться, и утроиться.

К вопросу о неизбежности дефолтов. • Будет рефинансирование – дефолтов не будет (не без исключений, понятно). Дороговизна денег, сама по себе, к дефолтам не ведет, или ведет не быстро. Самый короткий путь к ним – невозможность привлекать новые деньги. Надеемся, эта проблема отодвигается.

( Читать дальше )

Блог компании Иволга Капитал |Проблемных ВДО-эмитентов становится больше

- 08 января 2025, 07:25

- |

В таблице – крупнейшие эмитенты высокодоходных облигаций в 2024 году (к ВДО относим розничные облигации с кредитным рейтингом не выше BBB). 14 позиций по убыванию суммы привлеченных за год облигационных займов.

В выборке только те, кто занял на рынке 1 млрд р. и больше. Раньше подобное ранжирование говорило о супер-способности отдельных эмитентов или организаторов привлекать деньги.

Сегодня – и о накоплении проблем или на рынке облигаций, или в сегменте ВДО.

• №1, Сегежа Групп, понижение рейтинга с BBB до BB+, raexpert.ru/database/companies/1000030355/.

• №2, ФПК Гарант-Инвест, отзыв лицензии у сестринского банка, обвал котировок облигаций, cbr.ru/press/pr/?file=638707999552828562BANK_SECTOR.htm.

• №4, Славянск ЭКО, понижение рейтинга с BBB до BBB- с негативным прогнозом, www.acra-ratings.ru/ratings/issuers/307/.

• №8, МФК Быстроденьги, понижение рейтинга с BB до BB-, raexpert.ru/database/companies/mag_malogo_credit/.

Есть в таблице и повышения кредитных рейтингов, и рост показателей. На этих фактах не останавливаемся. Обычно у активно занимающей на рынке компании всё в порядке и становится лучше. Это норма. 4 из 14 топ-имен в рамки нормы уже строго не вписываются.

( Читать дальше )

Блог компании Иволга Капитал |Опять антирекорд первичных размещений ВДО (1 млрд р. в ноябре при купоне 23,9%). Или эпизод, как в России остановилось коммерческое кредитование

- 03 декабря 2024, 06:52

- |

• В ноябре 2024 первичные размещения высокодоходных облигаций поставили антирекорд с октября 2022. /К ВДО мы относим розничные выпуски облигаций с кредитными рейтингами не выше BBB/

• 0,9 млрд р. новых размещений при средней ставке купона 23,9% годовых.

В 2022 году как-то перетерпели и дальше восстановились. Но, на взгляд из ноября 2024, это больше напоминает формулу «дуракам везет».

Можно одернуть себя. Экая мелочь: в 4-й экономике мира какие-то там ВДО заклинило.

А можно посмотреть на малую локальную проблему как на симптом большой и общей.

Большая проблема: • встало всё коммерческое кредитование.

Когда ЦБ рапортует о росте или высоком уровне кредитования, он не акцентирует, что это кредитование с теми или иными льготами. С доплатами из бюджета. А бюджета, у которого расходов больше доходов, хватает в трех вариантах: когда есть возможность занимать, пока есть резервы и при включенном печатном станке. Судя по курсам валют, перешли к третьему.

( Читать дальше )

Блог компании Иволга Капитал |Первичные размещения ВДО в октябре. Рекорд по купону (в среднем 22,3%), антирекорд по сумме (1,8 млрд р.)

- 02 ноября 2024, 06:50

- |

Удивляться нечему. • Если финансовое регулирование жестко тормозит кредитование, то кредитование затормозится.

Не везде. Там, где жесткость ЦБ идет в параллели со щедростью бюджета, эффект пока противоположный.

Но с нашим островком рыночной экономики, в сегменте публичного долга, где еще и основные инвесторы – физлица, регулирование вполне справляется.

Так что первичных размещений высокодоходных облигаций (мы к ним относим розничные выпуски с кредитным рейтингом не выше BBB) в октябре было еще меньше, чем в сентябре. 1,76 млрд р. против 1,81. Октябрьская сумма размещений, вообще, минимум с января 2023 (1,45 млрд р.). Рубль за 1,5 года дороже не стал, так что в реальном выражении • мы еще ближе к параличу рынка после начала СВО и объявления частичной мобилизации.

Средний купон размещавшихся в октябре облигаций поставил рекорд, 22,3% (+1 п. п. к сентябрю, тогда было 21,3%). И из первых чисел ноября он уже видится более чем скромным. В ноябре получим скачок уже не на +1 п. п.

( Читать дальше )

Блог компании Иволга Капитал |Первичные размещения ВДО в сентябре (1,8 млрд р. при среднем купоне 21,3%). Тихо, как на кладбище

- 03 октября 2024, 07:03

- |

Рост ключевой ставки перешел от количественных характеристик к качественным. Кредитный процесс, по меньшей мере на рынке первичных размещений ВДО (и розничных облигаций вообще), по сути, остановился. Остановку мы прогнозировали. Прогноз сбылся, радости это не приносит.

Сумма размещений ВДО (к ВДО мы относим розничные выпуски облигаций с кредитными рейтингами не выше «BBB») за сентябрь – всего 1,8 млрд р. Меньше было только в январе 2023 (1,5 млрд), рубль тогда, правда, стоил дороже. Возможно, недостаточно щедрым оказался средний купон выходивших на размещение облигаций, 21,3%. Однако последние выпуски часто размещались со ставками 24% и даже выше. Спроса и они собрали не много.

Что впереди?

Сценарий почти невероятный, хотя на него принято надеяться: ЦБ понизит ставку или хотя бы остановит ее подъем, банки перестанут задирать проценты по депозитам, и размещения розничных и высокодоходных облигаций начнет восстанавливаться.

Невероятность в том, что растущие расходы бюджета не оставляют регулятору маневра. КС 20% (при нынешних 19%) не только ожидаема, но и может оказаться очередным и не последним пунктом вверх.

( Читать дальше )

Блог компании Иволга Капитал |Первичный рынок ВДО в августе (3,7 млрд р. при среднем купоне 21,1%). Правило «выше купон – больше сумма» засбоило

- 04 сентября 2024, 07:08

- |

☑️Августовская сумма размещений ВДО оказалась вблизи месячных минимумов для пары последних лет, 3,7 млрд руб. (к высокодоходным, ВДО, мы относим розничные облигации с кредитным рейтингом не выше BBB). Заметно меньше было только в январе 2023 (1,5 млрд).

Правило «выше купон – больше сумма» какое-то время себя оправдывало. Купоны-то вслед за ростом ключевой ставки растут больше года. Но в последние месяцы правило сбоит.

Видимо, вышло за рамки применения. ☑️В августе резко возросший купон (вновь за подъемом ключевой ставки, с 16% до 18%) привел к сокращению рынка, в сравнении с июльским уровнем.

Эмитенты на сей раз на ставку отреагировали оперативно. Заметная часть новой волны ВДО вышла с купонами 23-24% (у Быстроденег и вовсе 24,25% годовых).

Но ☑️взвинченный «ключ» отправил в свободное падение весь облигационный рынок. Аппетит к покупкам пусть и еще более доходных, но постоянно падающих бумаг пропал.

Как одно из следствий, ☑️список августовских размещений ВДО стал самым длинным, 37 позиций в течение месяца (из них 10 пришлось на Иволгу). Не потому, что эмитенты устремились на рынок. А потому, что размещения рекордно растянулись.

( Читать дальше )

Блог компании Иволга Капитал |Первичный рынок ВДО не оправился от успеха. 3,3 млрд р. в мае после 16,6 млрд р. в апреле

- 05 июня 2024, 07:10

- |

3,3 млрд р. На такую сумму размещено высокодоходных облигаций в мае (розничные выпуски с кредитным рейтингом не выше BBB). Минимум с февраля 2023. там было 3,2 млрд.

В апеле размещения новых ВДО поставили рекорд, сразу 16 млрд р. И результат мая можно объяснить «отдыхом рынка». Но хедлайнер апреля и 2/3 всей кассы – отдельно взятая Сегежа, ВДО по принуждению. Без нее апрель выглядел бы вполне скромно.

Есть затухание и интереса инвесторов, и интереса эмитентов. Первое отражено в росте ставки купона новых размещений. Ставка первого купона в мае вновь выросла, пусть и на 0,01% (до 18,93%). Второе – в расширении круга организаторов, которое не особенно приводит к росту сумм размещений.

Начавшийся июнь новых больших побед не предвещает. Купоны, почти очевидно, окажутся выше майских, объемы, если и могут вырасти в сравнении с маем, то незначительно.

Если июнь и июль станут, по примеру мая, антирекордными, кому-то может не хватить на рефинас.

Но всё-таки еще не похоже, чтобы рынок облигаций перестал приносить деньги эмитентам облигаций.

( Читать дальше )

Блог компании Иволга Капитал |Первая сводная статистика ВДО-флоатеров (от нас первая)

- 21 мая 2024, 06:59

- |

Облигаций с плавающим купоном по мере продолжения жесткой ДКП становится больше. Даже в публичном портфеле PRObonds ВДО на этот тип бумаг приходится уже 3 позиции.

Сделаем первый шаг к наведению если не порядка, то минимальной визуализации и в этом сегменте инструментов.

Даем диаграмму доходностей и таблицу параметров ВДО- и околоВДО-флоатеров. Доходность к погашению посчитать заранее невозможно. Поэтому текущая доходность рассчитывается как доходность облигации с учетом реинвестирования купонов при неизменной нынешней цене и ставке купона. Текущая доходность для флоатеров – более подвижный показатель, чем доходность к погашению для облигаций с фиксированным купоном. Как и цены флоатеров. Сейчас они из-за нетипичного поведения ЦБ – пример устойчивости. Но именно или только в таких обстоятельствах. Не забываем от этом.

( Читать дальше )

Блог компании Иволга Капитал |Флоатеры от ВДО оказались результативнее бумаг с фиксированной ставкой купона

- 27 апреля 2024, 06:11

- |

В середине февраля Иволга вернулась к практике выпуска (организации) флоатеров, облигаций с плавающей ставкой купона. В нашем случае со ставкой купона, привязанной к ключевой. Застрельщиком стали облигации МФК Саммит с формулой купона «КС + 5%» (но не выше 22% годовых).

Мы осторожно относились к этому инструменту, не вполне понимая, как поведут себя бумаги на вторичных торгах. Однако жалоб на поведение не поступало.

И в конце марта список флоатеров в нашем исполнении пополнили облигации Джой Мани, с «лесенкой» премии к КС, от 6% в первый год до 4% в последний. И тоже с верхним ограничением ставки, но уже начиная с 24%.

Уверенности в выбранном направлении добавляла и позиция ЦБ, которая с каждым заседанием по ключевой ставке ужесточалось. Вчера регулятор заявлял, что средняя КС до конца года ожидается уже на уровне 15-16%, а вариант ее повышения (с нынешних 16%) хоть и не базовый, но не исключается.

И сегодня мы анонсируем третий флоатер. С формулой «КС+5%». более зрелый, чем предыдущие: без ограничения по максимальной ставке купона (риск эмитента от взлета ставок ограничен отложенными во времени call-офертами и небольшой суммой самого выпуска).

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал